SEA:成功把自己玩崩了互联网+

Shopee亏损幅度却远差于市场预期(约1亿的经营利润),由于先前三个季度Shopee电商板块业务增长大幅放缓,虽然市场对公司用利润换增长的情况早有预期。

来源 | 微信公众号“长桥海豚投研”

作者 | 海豚君

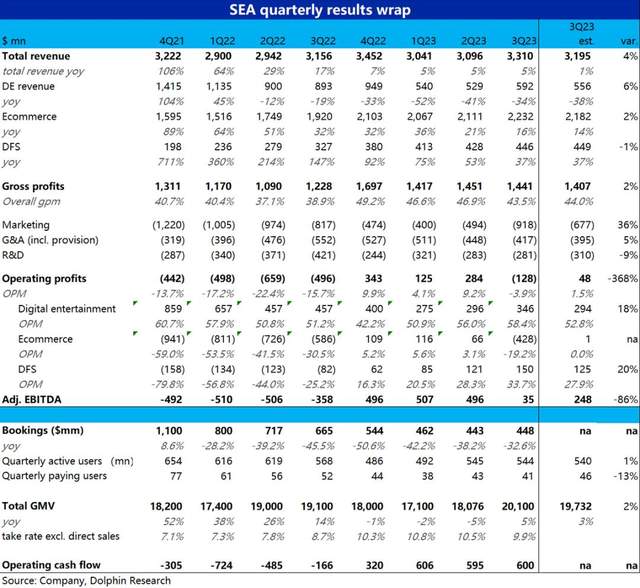

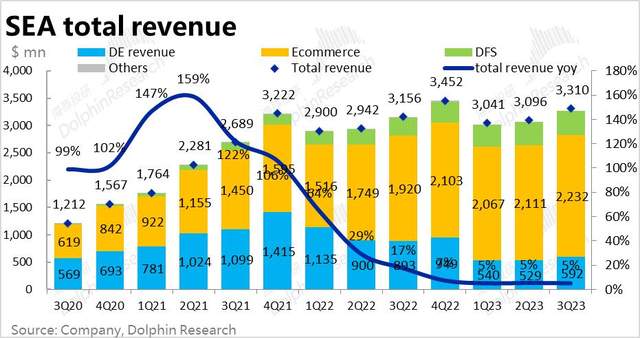

11月14日晚美股盘前,SEA冬海集团公布了2023年三季度财报,虽然市场对公司用利润换增长的情况早有预期,但实际表现仍远差于预期,要点如下:

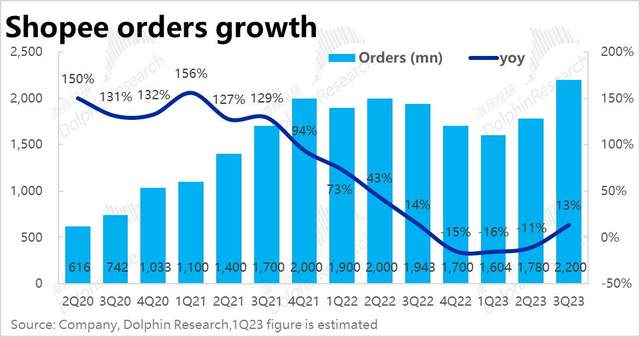

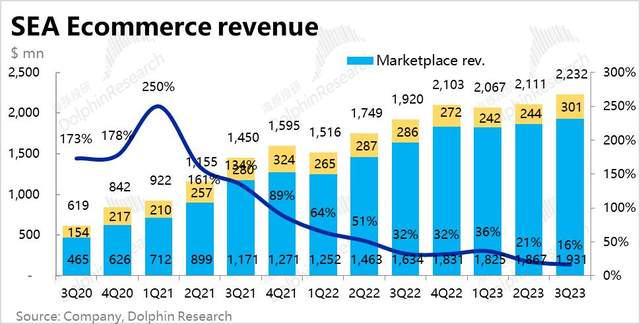

1. Shopee电商重回增长含金量不高:由于先前三个季度Shopee电商板块业务增长大幅放缓,公司二季度时宣布将重新加大投入,刺激业务重新增长。而本季度再度公布的GMV增长确实扭正到5%的同比增长到20.1亿,订单量则同比增长了13%,创历史新高。可见公司的确实现了增长再提速的既定目标。

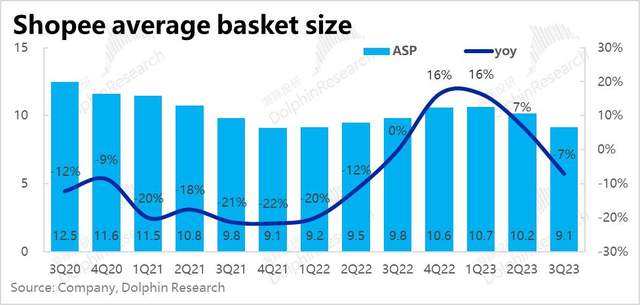

但相比市场预期,公司实际交付GMV仅高了2%,并无超预期的惊喜。而价量拆分来看,本季客单价同比大幅下降了7%,可见单量增长大幅提升实际主要靠降价实现,并非健康的自然增长,含金量不高。

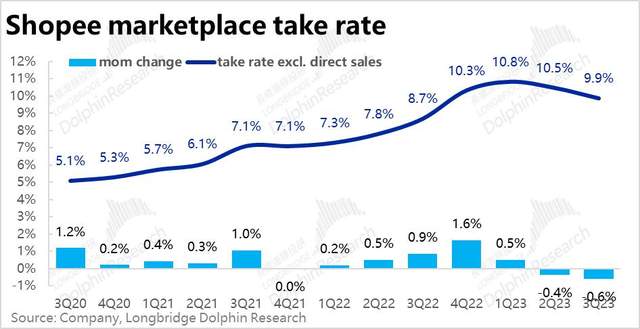

另一方面,先前为了做利润大幅拉高变现率,现在为了促进增长,近两个季度又再度接连下调了(连续环比减少了0.4pct和0.6pct)。导致电商营收增速反而继续放缓到16%,最终实现营收比预期略高2%,同样缺乏亮点。

2. 但代价是无法承受的巨亏: 而这并无预期外亮点的GMV和营收数据,背后的代价却是利润崩盘式下跌。本季Shopee经营亏损高达4.3亿美元,已接近去年三季度5.9亿的亏损,近乎把过去几个季度扭亏的功绩一笔勾销。虽然为了推动Shopee业务量止跌回升,投入和亏损扩大是情理之中。但相比市场预期的抹去正向利润,停留在盈亏平衡边缘。为了并不亮眼的增长,如此超预期巨亏显然是市场难以接受的。

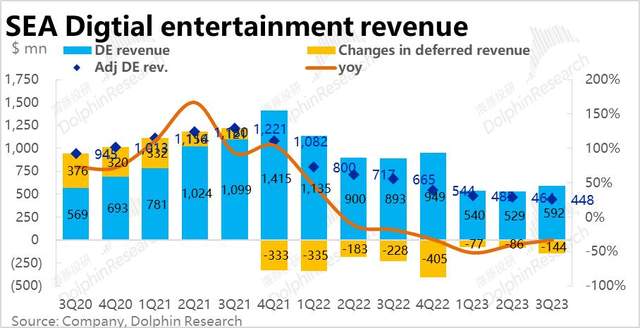

3. Garena表面光鲜,实则一般:而第二重要的游戏板块,虽然财务数据上的营收和利润都看似不错,领先市场预期的幅度在10%以上。但实际上关键的运营数据并不算好。

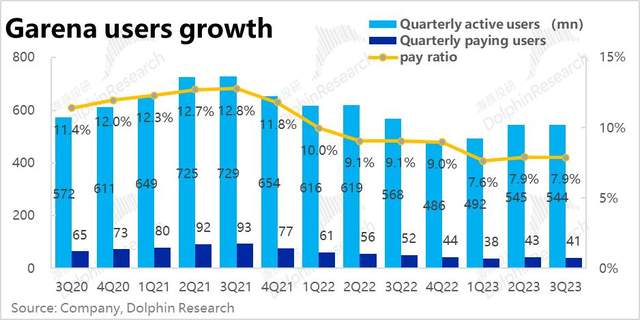

首先用户数据上,由于Free Fire高频用户数据企稳,市场本期待用户数能环比改善,实际上季度活跃用户和付费用户数则分别减少了1百万和2百万人。

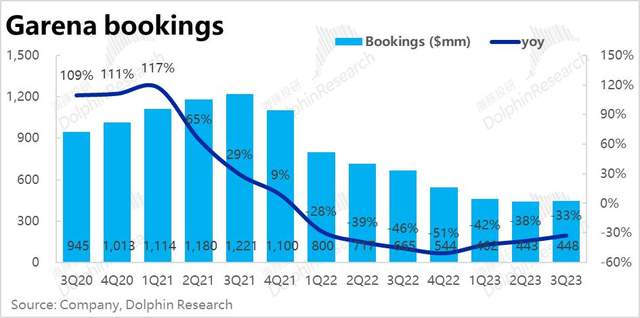

虽然用户进一步“提纯”下,人均付费金额有所提升,但本季流水为4.48亿,环比仅增长0.05亿,显然也没有多大的改善。尽管营收超预期,但主要是递延收入余额明显减少的助力,有透支余粮修饰当期业绩的“财技”痕迹。

同样的,Garena板块虽然经营利润也高于预期,超额的利润大部分恐怕也源自加速确认的递延收入。

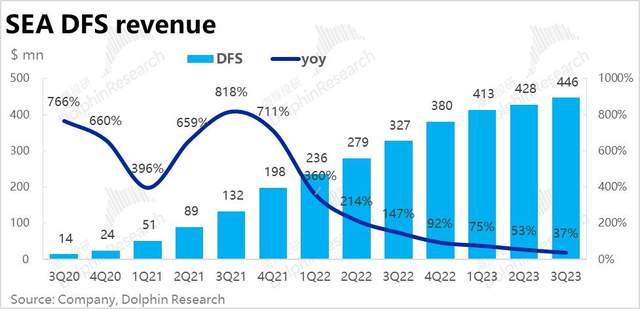

4. SeaMoney平稳增长,最为省心:三大支柱业务中,反而是起步最晚的金融板块业绩最为“省心”。营收继续保持同比37%的高增长势头。关键经营数据上,季度末待收回贷款余额为24亿美元,较上季度的20亿明显增长,逾期90天以上的坏账率也从2%下降到了1.6%,呈现健康增长的趋势。板块利润也由28%提升到34%,实现经营利润1.5亿,高出市场预期约20%。虽然本板块表现不俗,但无奈在三大业务中,重要性最低,无法完全掩盖电商和游戏板块的缺陷。

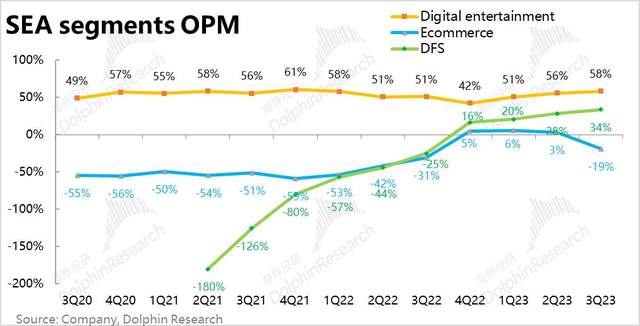

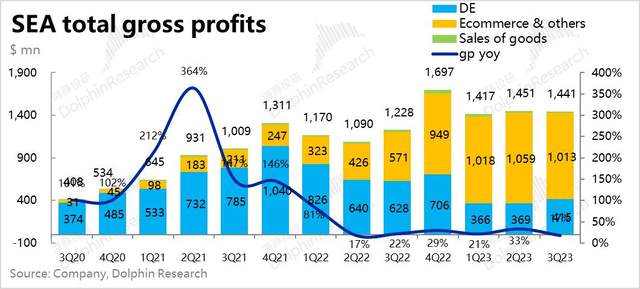

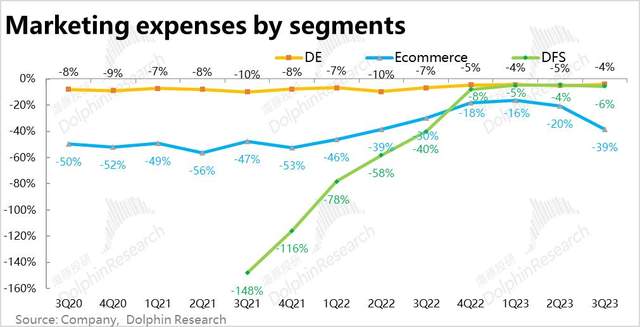

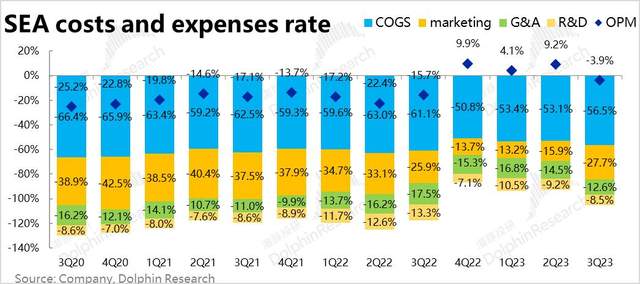

5. 毛利下滑,营销暴增,再度亏损:对应公司在电商板块上投入,本季度电商的毛利率由46%下滑到了42%,这反映了公司补贴力度的增加。另外,电商板块的营销费率环比由16%跳涨到了39%,回到了去年二季度的水平,同时是忽高忽低,变动过于激烈。

加总三项业务,电商板块虽含金量不高、但毕竟有所改善,而游戏业务同样“虚胖”,因此公司整体的收入还是略高于预期4%。但无奈电商板块亏损过于巨大,虽然游戏和金融业务都好于预期,公司整体实现经营亏损1.3亿,相比预期的则是0.48亿的利润,可谓失之千里。

海豚投研观点:

整体上,我们可以清晰的看到本季SEA财报最大的缺陷就是,再重新投入刺激电商业务增长的叙事下,业务增长改善的幅度算不上多好,对利润的侵蚀却远远大于预期。而这其实意味着,公司先前几个季度靠牺牲增长换来的利润是不可持续的,Shopee一旦拖离补贴和价格优势后,看起来并无法保持竞争优势,这对该业务中长期的利润预期是个重大打击。

另外,重要性第二的游戏业务,用户继续流失,流水不见改善迹象,也是让市场和管理层头疼的第二个难题。但更关键的是,除了本季业务的缺陷外,管理层先前为了做利润,不顾后果的大幅提升变现率,减少补贴,势必会造成竞争力下滑,增长降速。

而此次又为了做增长,不记代价的加大投入,导致板块直接由盈利到巨额亏损。这种上窜下跳,反复且激烈变化的经营方向,一定程度上显示了管理层有些短视,为了实现当前目标,不考虑后果和代价。导致公司业绩暴雷几乎常态化。

尽管为了刺激增长,投入和亏损扩大的确是合理的商业行为,但如此不靠谱的执行力很难让投资者放心。

以下为财报详细解读

01 Shopee:要增长又不顾利润

上次业绩会时,Sea明确提到三季度最大的KPI即重新提速Shopee的业务增长速度,现在看来也确实完成了目标,因此公司也再度披露了“停更了2个季度”的GMV和订单量数据。

具体来看,本季Shopee实现20.1亿美元的GMV规模,在先前连续三个季度负增长后,终于扭正到5%的同比正增长。

拆分价量来看,前三个季度订单量同比11-15%的下跌幅度的确是“家丑不可外扬”,好在本季订单量增速大幅扭正到13%,绝对额也创出历史新高。

以上来看,本季度Shopee成功扭正订单额和订单量增速值得肯定,但GMV相比市场预期仅领先了约1%,改善幅度并无有超预期的惊喜。

究其原因,是因为本季客单价同比大幅下降了7%,这也侧面表明本季单量增长提升,实际是主要靠降价换得,而非健康的自然增长(主要靠需求提升or市占提升),也使得GMV重回增长的含金量进一步下降。

因此,本季度Shopee实现营收22.3亿美元,虽也的确创历史新高,但环比提升不过1亿元出头,领先市场预期的幅度不过2%。同样没有在预期目标外带来更多的惊喜。

另外也能看到,Shopee先前为了做利润不顾代价的大幅拉高变现率,现在为了增速,近两个季度又再度接连下调了变现率(分别环比下降0.4%和0.6%),为了实现经营目标,“一根筋式”的上调再下调变现率,海豚君认为一定程度上显示了管理层经营时的严重短视,为了当期的KPI,而不顾背后的代价。

02 Garena表面光鲜,实则也表现一般

第二重要的Garena游戏板块,虽然初看之下营收和经营利润都明显好于预期,但更关键的经营数据实则表现一般。

首先由于高频月度显示Free Fire的用户数已企稳反弹,市场本预期用户数能环比增长,但实际是季度活跃用户数环比继续减少了一百万人,付费用户数更是下降二百万。用户群体继续流失。

虽然在用户进一步“提纯”的情况下,人均付费金额有所提升,但本季流水为4.48亿,环比0.05亿聊胜于无,同样没有展现明显的改善迹象。

尽管Garena本季确认的5.9亿营收,环比明显增长,也高出预期约6%,但主要是因为递延收入余额的明显减少,透支余粮修饰当期业绩的“财技”痕迹明显。

03 SeaMoney 数字金融最为“省心”

第三支柱的SeaMoney业务的表现则无明显瑕疵,本季度继续保持同比37%的高增长势头,实现收入约4.46亿元。

经营数据上,本季度末待收回贷款余额为24亿美元,较上季度的20亿明显增长,同时逾期90天以上的坏账率也从2%下降到了1.6%,体现了健康稳定增长的趋势。

04 电商巨亏,过往扭亏功绩一笔勾销

小结上文,电商板块虽的确扭转增长趋势,但首先改善幅度在预期内,其次是以价换量成色不高,游戏板块收入超预期主要靠递延收入变化的“财报技术”也成色不高。相比之下,本季公司亏损扩大的代价却原高于预期。

具体来看,最关键的电商板块本季经营亏损高达4.3亿美元,和去年三季度5.9亿的亏损,已属同一量级,近乎过去几个季度扭亏的功绩一笔勾销。虽然公司为了推动Shopee业务量止跌回升,投入和亏损扩大可以理解。但在GMV和收入提速并不算惊喜的情况下,Shopee亏损幅度却远差于市场预期(约1亿的经营利润),着实难以原谅。

游戏板块3.5亿的经营利润,虽看似明显高于预期的2.9亿,但同样主要是靠调教递延收入实现的,也并不算明显的利好。

仅有DFS金融板块利润继续由28%提升到34%,实现经营利润1.5亿高出市场预期约20%。但无奈DFS板块的重要性排名最末,在极差的电商板块,和虚胖的游戏板块的拖累下,公司整体本季实现经营亏损1.3亿,而预期的则是0.48亿的利润,失之可谓千里。

05 整体业绩

加重上述三项核心业务各自的表现后,本季Sea整体实现收入33.1亿,高于市场预约4%,但由上文分析可知,核心的电商和游戏板块表现含金量并不高。

毛利层面,由于电商板块客单价和平台变现率双双明显下滑,电商板块的毛利率由46%下滑到了42%,虽然游戏板块毛利持平,公司整体毛利受拖累下也下降了约3pct。因此尽管收入创新高,毛利润反而环比不增反减。

费用层面,对应着公司在电商业务上的投入增长,电商板块的营销费用率从16%大幅提高到了39%,一下子回到了去年二季度的水平,可见投入力度之大,但同样是上下变化幅度太过激进。

至于行政费用和研发费用则延续了收缩的趋势,可见公司把资源全部集中到了补贴和营销上。侧面也意味着公司在游戏研发的投入上也比较克制。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。