泸州老窖受困:刘淼为何难当“老三”?快讯

今年618前夕,前央视主持人郎永淳的直播间中,成功把国窖1573的价格,打到了800元价格线;而在618前后,部分电商平台的补贴价,更是让国窖1573失守了800元价格线。

文|商小编

出品|华祥名财经全媒体

曾经的中国八大名酒的泸州老窖, 现在正在处于四面受困的境地——

今年618前夕,前央视主持人郎永淳的直播间中,成功把国窖1573的价格,打到了800元价格线;而在618前后,部分电商平台的补贴价,更是让国窖1573失守了800元价格线。

此举意味着泸州老窖提价后再次受阻,800元对应的是次高端价格带,此次国窖1573滑退一个档次,这无疑是它走向质量路线越来越难的又一表现。

“重回前三”,这是2015年6月刘淼上任泸州老窖董事长后多次提出的口号。8年多过去了,目标却渐渐远,自身发展也越来越遭受困境。

贷款给经销商购酒?

据最新出炉的年报显示,2023年泸州老窖的财报数据还是不错。报告期内营收302.33亿元,同比增长20.34%;归属于上市公司股东净利润132.46亿元,同比增长27.79%。①

虽然营收有了很大的提高,但这别说与茅台和五粮液相比,就是与洋河与汾酒相比,也差距太大了。

但,年报中有一个数据在所有上市酒企中还遥遥领先。泸州老窖2023年的人均净利润达到了351.36万元,之后是茅台的224.41万元和五粮液120.27万元。②

营收连前三都不是,为什么人均利润却是在国内“首屈一指”。

这,难免让人感到懵圈。其实自从年报发布后,有关泸州老窖百亿借款的讨论就一直没消停过。

大家都知道,中国头部酒企都是现金流充沛,说白了就是账上钱,多得不知往哪里花。

于是一些酒企,就想到去“理财”,比如通过设立基金来进行投资新能源、生物科技等热门赛道。

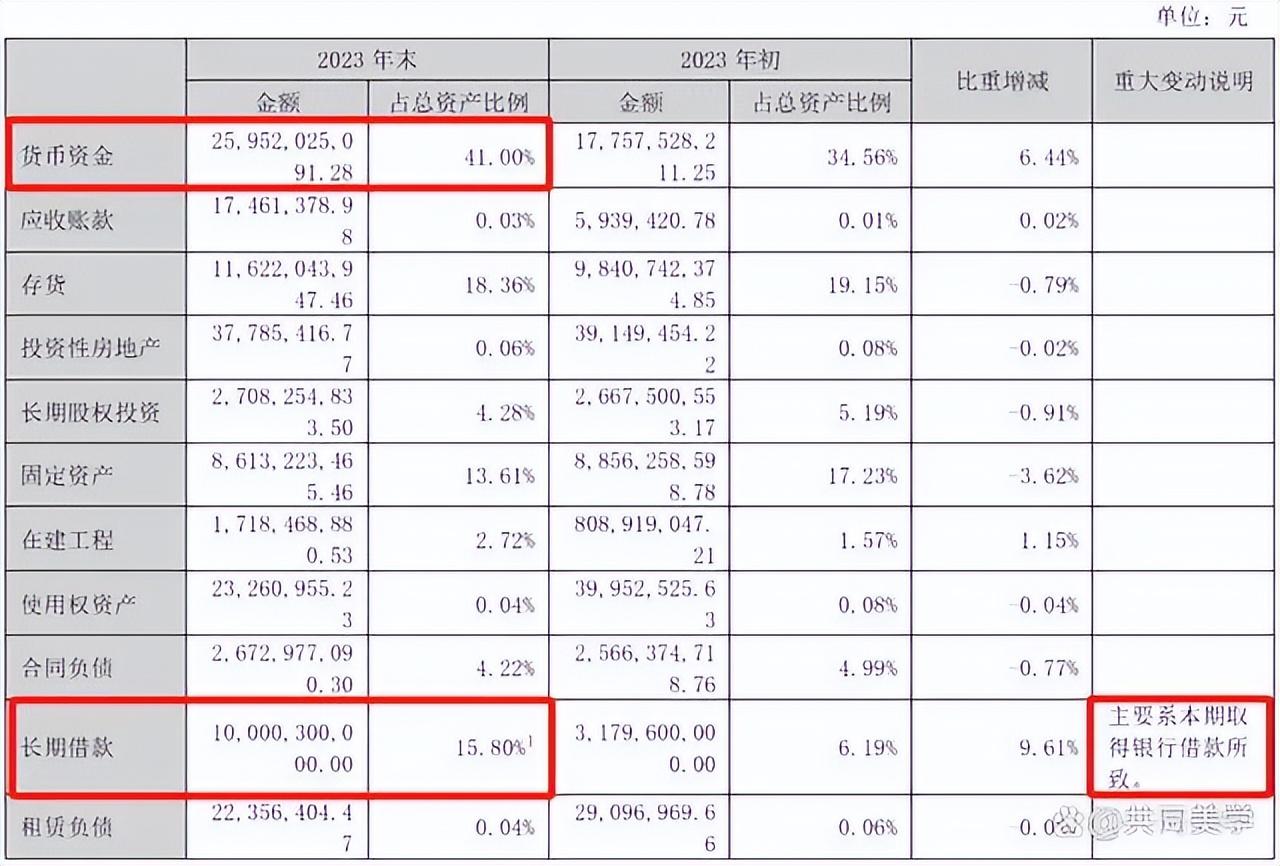

和茅台、五粮液、洋河等企业的钱多发愁不同,泸州老窖的年报显示,2023年度长期借款达到100亿元。泸州老窖给出的说明是,主要系本期取得银行借款所致。

这样问题又来了,账上有钱,为什么还要向银行贷款。难道贷款不需要利息吗?

实际不算债券的话,2022年泸州老窖就已经有31.8亿元的长期借款,到2023年飙升到100亿。卡里260亿现金,泸州老窖,为啥还向银行借100亿?

对于这次借款,去年5月12日举办的2022年业绩说明会上就有投资者质疑。当时董事长刘淼的回应是:利用较低成本借款资金,结合自有资金开展智能酿造技改、品牌提升等重要项目建设,并按照项目进度开展合理现金管理。适度提升财务杠杆,提高资本回报及公司收益。

但这一答复并未令人信服。业务扩张并非泸州老窖一家,但其他酒企并未大额举债,而且泸州老窖哪来这么多资金去建工程。

那么借款有可能是其他原因吗?

不久前在深交所互动易平台,有投资者提出灵魂拷问:公司贷款给自己的经销商进自己的货?

其实,这种怀疑似乎并非空穴来风。

去年3月,泸州老窖集团有限责任公司官微显示,泸州老窖旗下龙马兴达小额贷款股份有限公司正式推出产业链金融服务平台,平台同步上线三款贷款产品——“酒商贷”“酒企贷”“酒人贷”,分别面向泸州老窖产业链下游经销商、上游供应商和优质个人客户。

天眼查显示,龙马兴达小额贷款股份有限公司成立于2010年,法定代表人郭红卫,由泸州老窖集团持股46.4623%,是一家以从事货币金融服务为主的企业。

该公司对外投资3家公司,分别为泸州敏佳置业有限公司、四川鑫达汇信实业有限公司、泸州江恒玖远投资发展合伙企业(有限合伙),涉及地产行业、金融行业。

而另一个问题在于,泸州老窖第一名的经销商去年销售金额便高达132.57亿元,占年度销售总额比例43.85%,近乎过半。

对此,泸州老窖仅回应称,公司按产品线分区域与一级经销商建立合作关系,公司直接向一级经销商供货,再由一级经销商向下游客户和终端网点进行销售,经销合同采取每年一签的方式,按照双方约定的销售业务条款履行权利与义务。

其实,这一番操作,很大可能是为了去库存。

这几年整个白酒行业都面临需求不足、行业库存高等难题,泸州老窖也是如此。2020年-2022年,泸州老窖存货分别为46.96亿元、72.78亿元、98.41亿元,分别同比增长28.96%、54.98%和35.22%。到了2023年底,其存货飙升至116.22亿元,创下历史新高。

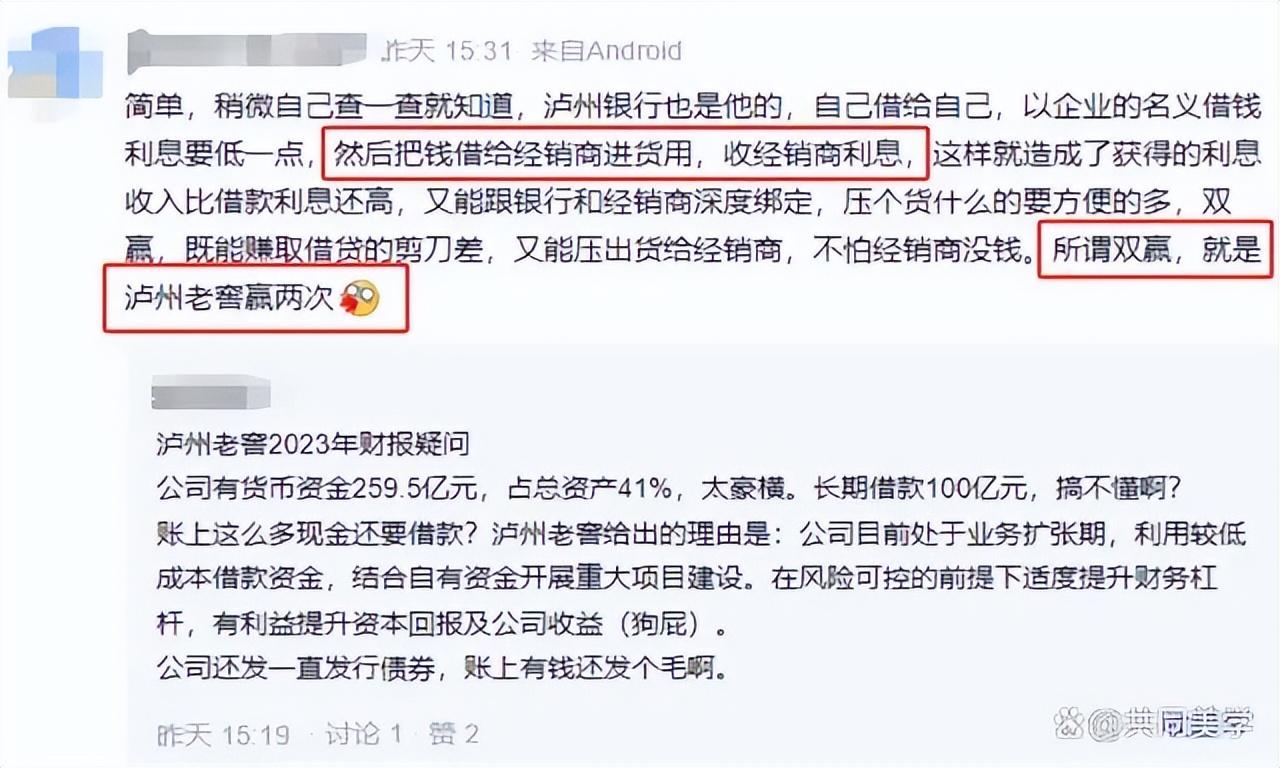

从去库存这一点来看,投资者们的猜测逻辑上是通的。即泸州老窖利用良好的信用,从银行获取巨额长期贷款,然后存入银行,再通过小贷公司的渠道转贷给下游经销商让他们买自己的酒,既去了库存,又表外循环,不体现在财报上,可谓一箭双雕。

对于投资者的质疑,泸州老窖董事长刘淼在5月9日举行的2023年度业绩说明会上予以否认,称不存在通过关联方等任何形式向经销商贷款的情形。

但问题是,“泸州老窖集团有限责任公司”微信公众号上仍然可以查到2023年3月21日的有关旗下龙马兴达小额贷款股份有限公司推出“酒商贷”“酒企贷”“酒人贷”的文章。难道这一业务白推出了?

如果真的是这样,那就有的意思了——

也是难泸州老窖将钱贷出来,再放贷给代理商,代理商再购泸州老窖的酒,如些周而复始,货是表现销出来了,但只是将库存转嫁了代理商。

具体方式是,首先利用自身较好的企业信用资质,从银行获得较为便宜的资金,将之存在账上,待上下游有需要之后,再通过小贷公司,把这些钱贷给经销商们。

一套操作让市场惊呼:“借我的钱,买我的酒,泸州老窖’卖酒的尽头是放贷’?”

但巨额的借款,是会产生财务费用的。2023年,泸州老窖利息总支出为4.88亿元。

对于明明不缺钱的酒企,借来100亿,然后啥也不干,就放在账户上(现金),还得支付利息,这种赔本的事情,显然不符合“提高资本回报及公司收益”。

但在实际的操作中,看似稳重求进的泸州老窖,也表现出着急的一面。有观点认为,泸州老窖此前的增长,是靠把压力转移给经销商。

酒的销量还是要实实在在销出去,如果只是存在经销商手上,迟早也会出问题。

从降价到提价的失败?

再回来开头所提到的提价事件。

中国所有的酒,几乎都在学茅台,走高端路线。而走高端路线,首先想到的是提价。

其实,泸州老窖有着辉煌的历史。

茅台甚至还要叫泸州老窖一声大哥,因为总结还原白酒酿造技法的试点,始于1957年的泸州老窖,多次被评为中国八大名酒,中国白酒第一本酿造专业教材《泸州老窖大曲酒》就此诞生。而这,也是浓香型白酒首次成体系的对外技术输出。

也是在这个时候,差不多是1988年,国务院放开名酒价格管制,泸州老窖做了一个惊人的决定:主动降价,名酒变民酒,告别高端阵营。

这,现在想来不能不说是一个“昏招”。

当泸州老窖的管理者,发现“茅台、王粮液、洋河,汾酒“在走高端化路线,将自已抛得越来越远时,泸州老窖这才想到的是要重新回到高端化路线。

——第一次涨价,是在1992年。彼时的舵手王明藻雄心勃勃,打造了“东方第一瓶”“金爵士酒”,售价1800元。

——第二次提价,是在2012年。随着“八项规定”的出台,始于2003年的白酒黄金时代宣告落幕。

——第三次提价,是在2017年。茅台、五粮液进入千元价格带之后,国窖1573顺势提价,汾酒、洋河、剑南春也穷追不舍。

但,泸州老窖这三次提价都以几乎以失败告终。此后数十年里,一次次挣扎着奋起,一次次激进提价,却难回高端阵营

按理说事不过“三”,没想到的是,这次泸州老再次想再次宣布涨价,今年7月2日起,38度国窖1573经典装(500ml*6)经销客户计划内配额结算价格上调30元/瓶。

在当前经济下行,整个白酒板块一片低迷,就连茅台也在一降再降,泸州老窖却在逆势提价,显得更是不合时宜。

要知道,国窖1573的价值,很大程度上由其稀缺性决定,这种稀缺性本身又限定了其产能的天花板,扩产就是一种价值稀释,市场无疑就用脚投了票。

回顾每一次次提价,泸州老窖可谓都是“亡羊补牢“,为时晚矣。

不要说喝高价酒的的人越来越少,其实就连卖酒的人也在不断缩减。

从最近3年的经销商情况来看,截至2020年末,泸州老窖的经销商数量为2221家(国内2047家,国外174家)。而到了2022年末,泸州老窖的经销商数量只剩下1829家(境内1703家,境外126 家)。③

也就是说,两年时间里,泸州老窖经销商数量减少了接近400家。

在经销商生死存亡的关头不仅不出台稳定保护措施,反而提价,无异于在背后插了他们一刀,立刻引发渠道断流,动销停滞,经销商的信心也受到极大打击。

这一套组合拳下来,我们看到的结果就是2014年收入腰斩,利润下跌74%

商业有时不是比大,更是比快。不是大鱼吃小鱼,而是快鱼吃慢鱼。市场一旦被别人占领,也就很难功克了。

减持引发的质疑

“重回前三”这句口号,泸州老窖一喊就是九年。

1991年,从南京工业大学生化专业毕业后,刘淼被分配到老家的政府部门工作,但他却主动要求调到泸州老窖上班,开启了他与泸州老窖三十多年的故事。

历经泸州老窖股份有限公司采供处处长、售后服务部部长、策划部部长、总经理助理兼销售公司总经理等职,刘淼于2015年出任泸州老窖股份有限公司董事长,这也是他真正大展拳脚的开始。

彼时,泸州老窖的发展情况不容乐观,不仅前一年的营收净利大幅下滑,还面临着产品结构不合理、品牌体系繁杂、经销商管理混乱等问题。

也是在2015年上任时,刘淼就喊出了“重回前三”的口号。

不得不说,刘淼的确有壮士割腕的勇气。

回顾刘淼掌舵的8年,虽然泸州老窖的业绩不负众望、持续增长。但在群敌环伺的白酒行业,刘淼“重回前三”的目标却始终未能实现。

前不久,2023-2024泸州老窖年度经销商表彰暨营销会议,在泸州举办。

泸州老窖集团(股份)公司董事长刘淼继续提及,“近年来,泸州老窖以坚定重回前三为目标,在良性的基础上能跑多快跑多快。”

理想很丰盈,现实很骨感。单从营收方面来看,泸州老窖想冲进前三,有很大的差距,并且越来越难了。

2023年,贵州茅台以1506亿元的巨额营收居榜首,紧接是五粮液、洋河股份和山西汾酒,营业收入分别为833亿元、331亿元和319亿元,泸州老窖位居第五。贵州茅台、五粮液、山西汾酒和洋河股份的营收实力碾压泸州老窖,其中洋河和汾酒是泸州老窖“重回前三”面临的两个强劲对手。

据2024年一季度报,泸州老窖是三家之中唯一一季度营收没过百亿的酒企,其营收91.88亿元、净利45.78亿元,与汾酒的153.38亿元营收和62.66亿元净利,洋河的162.55亿元营收和60.55亿元净利都有较大的差距。

只是2023年,泸州老窖继续无缘前三,营收规模远低于山西汾酒、洋河股份。

除此之外,泸州老窖的营收增速、归母净利润增速,已经连续三年出现放缓的趋势。回到2024年,泸州老窖经营目标仅定为:力争实现营业收入同比增长不低于15%。④

泸州老窖也面临着来自各方的压力,其中包括新兴渠道毛利率的下跌、长期低价促销策略的影响。

另一面,多只投资基金均在减持泸州老窖。从财报中也不难发现,多只基金对公司股票陆续减持。

2023年年报中,招商中证白酒指数分级证券投资基金、易方达蓝筹精选混合型证券投资基金、景顺长城新兴成长混合型证券投资基金、易方达消费行业股票型证券投资基金分别减持3,059,247股、1,460,000股、4,075,690股和1,140,461股。⑤

另据公司2024年一季报中前十大股东持股数量计算得知,招商中证白酒指数分级证券投资基金以及易方达消费行业股票型证券投资基金再次减持了3,729,283股和925,600股。

频频减持,不免让投资者对公司的经营情况和未来发展产生质疑,对于泸州老窖高管“隔三差五”的减持频率,投资者表示不解“隔三差五每次才减持几千股,减持公告隔三差五发,这样做没有考虑到会对市场情绪造成影响?”

看来,如何获得市场的信任,是泸州老窖重回老三所面临重要课题。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。