与伊利合作,澳优的路是越走越宽还是越走越窄?观点

曾经热捧高端的不少国产奶粉品牌的营收出现了下滑趋势,2022年澳优营收下滑的主要板块是牛奶粉,国产奶粉品牌在下沉市场实现了崛起。

文:向善财经 作者:刘能

作为中国乳业强强联合的又一典范,自2021年伊利战略入股澳优乳业之后,双方的协同发展就备受外界的关注。毕竟上一对联姻多年的乳业两巨头蒙牛和达能(多美滋)才刚刚于去年彻底分手,并且分手的原因里似乎就有业务协同发展低于双方设想预期等因素。

不过就在近日,澳优携手伊利公布了双方协同合作的首款婴幼儿配方羊奶粉产品佳贝艾特悦护。据了解,这款产品由伊利内蒙古金海工厂生产,同时也是澳优旗下第一款国内奶源国内生产的羊奶粉。

对此,不少外界的声音都指向了一点,即佳贝艾特悦护是澳优和伊利双方内部管理初步磨合之后的、一个协同作战的市场信号。但是在联系起2022年澳优的业绩表现,以及今年的母婴市场消费情况,新产品发布的背后或许还藏着另一种可能……

取羊奶粉的“长”,补牛奶粉的“短”?

对于佳贝艾特悦护“国内奶源国内生产”这件事,如果仅从消费者的角度看,似乎的确只是澳优转变了生产经营策略,与伊利的协同合作程度加深而已。但是嗅觉更敏锐的资本投资者们看到的,却可能是澳优销售成本的下降,以及澳优未来整体业绩和盈利能力的回升调整。

原因无他,实在是因为2022年澳优的毛利和净利甚至是股价,尽皆被居高不下的销售成本所截断,至少从表面上看是这样。

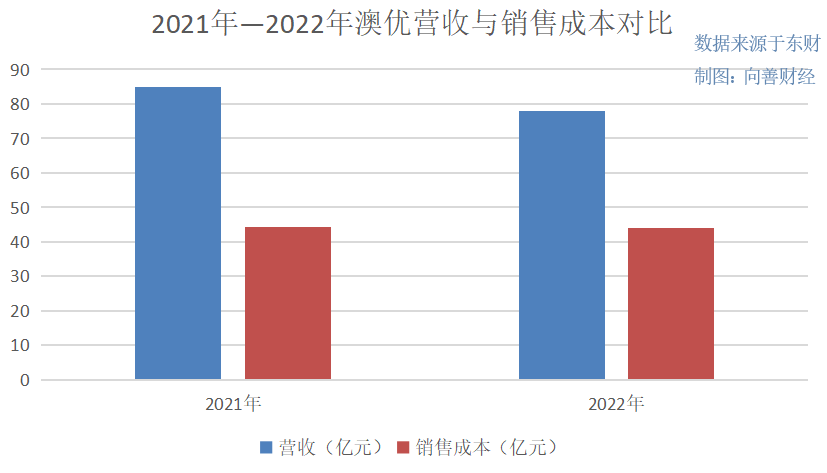

财报显示,2022年澳优实现营收77.96亿元,同比下滑9.09%;毛利润为33.93亿元,同比下滑18.31%。但更难看的是净利润表现,2022年澳优的归属净利润仅为2.165亿元,同比骤降71.65%。

对应的毛利率和净利率也由此出现了大幅下滑,2022年澳优的毛利率为43.52%,较上年下滑了6.86个百分点。而净利率则是从2021年的11.29%直接下滑至2.42%,为近7年以来的最差时刻。

但有意思的是,从表面上看,影响澳优利润的原因不在于费用,而在于成本没能够降下去。

在费用方面,相比于2021年,2022年澳优的行政开支增加了约0.8亿元,销售及分销开支减少了约2.45亿元,研发基本不变。所以2022年澳优的整体费用投入实际上还略有减少。

但是来看成本端,澳优在2021年实现营收85亿元,销售成本为44.22亿元。到了2022年,公司销售成本为44.03亿元,规模基本不变,但收入却下滑了到77.9亿。

很明显,正是由于销售成本没有跟着澳优整体营收、费用的下滑,而压垮了利润的表现。

不过我们在前边提到,成本居高不减只是表面原因,因为奶粉企业成本的大幅缩减,往往意味着原奶、原料市场的显著减产,但从2022年市场动向来看,规模化减产并没有出现,反而是包括澳优在内的不少奶企在产业链上游依旧保持着扩张态势。

这就意味着绕了一大圈,澳优的问题又回到了起点,即营收的下滑。

关于2022年澳优营收规模下滑的原因有很多,可能是销售费用的缩减间接导致的,也可能是市场竞争激烈、消费需求承压,以至于终端动销不畅所引起。特别是后者,资产负债表的变化已经透露了一切。

最明显的是,2022年澳优在存货规模显著增长的情况下,应收账款以及票据同样增加了2亿多元,至6.619亿元,为近年来的最高规模。与此同时,其应付账款及票据又大幅增长了约1.5亿元左右。

这说明一方面同期澳优的终端销售可能遇到了压力,所以品牌主动放宽了经销商渠道回款的条件或期限,因而影响到了当年的营收规模。2022年澳优的经营活动(所用)╱所产生之现金净流量从2021年的10.71亿元突然变脸至-3.575亿元,似乎也佐证了这一点;另一方面则说明在市场经营或者资金流转方面,澳优通过扩大对上游的暂时欠款,分摊了自身的经营风险,整体可能选择了稳健谨慎的市场战略。

如此来看,2022年澳优面临的业绩压力似乎颇为沉重,甚至还有可能延续到今年。

那么在这种情况下,澳优是否还存在转机?答案是肯定的。

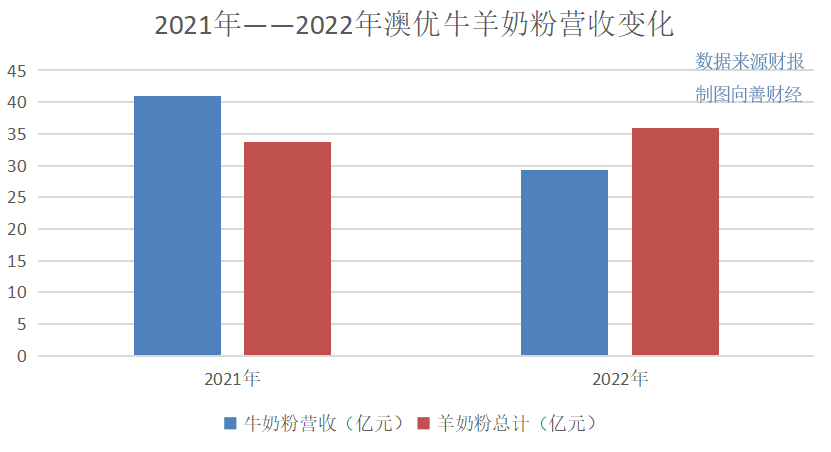

从业务产品层面来看,2022年澳优营收下滑的主要板块是牛奶粉,从2021年的40.95亿元,大幅下滑28.6%至29.24亿元,占总营收的比重也从2021年的47.8%变成了2022年的37.5%。

但羊奶粉板块却不降反增,逆势增长了6.6%至35.91亿元,占总营收的比重从2021年的39.2%上涨至46.1%,几乎与牛奶粉实现了一个大幅对调。

而尽管澳优已经对核心配方牛奶粉品牌海普诺凯1897进行了一系列销售策略的调整,减少分销渠道的库存压力,以及加大对经销商的支持力度,稳定品牌价盘、障渠道利益。但问题是,澳优到底什么时候才能将市场和渠道拨乱反正,又能否及时改善营收和利润情况?这些都是个未知数。

所以既然短板暂时补不了,那么优化长板的羊奶粉未尝不是个快速改善业绩、恢复盈利甚至是提振资本市场信心的好办法。

或许正因如此,澳优和伊利联合打造的第一款由国内奶源国内生产的婴幼儿配方羊奶粉产品佳贝艾特悦护就此诞生。毕竟国内奶源国内生产就意味着诸多原奶原料、运输和存储成本费用的大幅缩减,而且尽管这只是一个开始,但未来是否会成为生产加工中国化的常态呢?值得想象。

除此之外,佳贝艾特悦护的出现,还顺便向外界展示了澳优与伊利的管理磨合情况,这无论是对业绩改善还是股价提振来说,都是个不错的选择。

无边界竞争时代,澳优们的出路在哪?

再回顾2022年,包括澳优、飞鹤和伊利在内的多家奶粉品牌在年报中都首先提到了一点,即我国新生儿出生率的下滑。

关于这点,我们不再详细赘述。毕竟近两年来相关的热搜讨论早已是屡见不鲜,但遗憾的是,直到现在新生儿出生率的走势似乎依然不容乐观。

所以从更长远的视角来看,即便现在的澳优羊奶粉在营养或吸收方面比牛奶粉略具优势,但未来其恐怕依然要和大多数奶粉品牌一样,都将面临着“去哪里找市场增长?”的残酷问题。

先说向善财经观察到的两个破局思路:一是品牌产品高端化升级,从而在不断萎缩的减量市场中,靠着单位提价保持品牌持续增长。

在这方面,澳优的羊奶粉品类创新其实也算是品牌向高端化进军的一类玩法。

从历年数据来看,高端化玩法的确很好用。比如新生儿数量在2016年达到了1786万人的巅峰时刻后开始下滑,到了2022年已下滑至956万人。虽然国产品牌对应的高端化时间起点各有不同,但大致都是从2016年全面配方注册制后崛起并开始的。

所以我们以2017年为起点,据天眼查APP数据显示,2017年—2022年,澳优的营收从39.26亿元,涨到了2021年最高的85.75亿元,增长了两倍有余。至于另一家国产奶粉代表飞鹤从2017年的58.87亿元营收,同样逆势增长到了2021年最高的227.8亿元。

如此来看,高端化似乎的确是个好办法?事实可能并非如此。一方面从现在的不少市场反馈来看,国产奶粉的高端化是存在价格天花板的,甚至还是不高的天花版。

比如有粉丝朋友曾不止一次地对向善财经吐槽道,“现在的国产奶粉甚至比外资奶粉都要贵,快要买不起国产奶粉了”。而另一个更加直观的表现是,在整体承压的2022年,曾经热捧高端的不少国产奶粉品牌的营收出现了下滑趋势,但价格稳定的外资品牌却出现了逆势增长。

比如在中国市场,菲仕兰2022年收入实现双位数增长,皇家美素佳儿市场份额保持增长。

另一方面奶粉高端化不被看好的关键原因在于,从长远来说,奶粉高端化涨价逻辑有点竭泽而渔的意味。

因为如果奶粉价格过高,未尝不会给年轻父母们带来新的生育阻力,这从社会层面来看,几乎是各方都不愿意见到的。

所以在这种情况下,不少奶粉企业又选择了第二条路,即把目标消费群体的年龄段拉长,进军儿童奶粉和成人奶粉。

从客观来说,这个破局方向是正确且可行的,但唯一值得商榷的是,奶粉企业们选择的儿童成人奶粉品类颇有种在宽敞的八车道中,选择了一条狭窄小路的既视感。

因为从实际饮用习惯和消费便捷性方面考虑,需要冲泡的奶粉形态注定了其远不如直接饮用的液奶市场规模。当然,我们不可否认的是,随着儿童成人奶粉功能化的研究深入,成人奶粉市场可能会得到进一步的拓展,但至少在短时间内难以改善奶粉玩家们的增长焦虑。

所以在向善财经看来,奶粉企业们下一步“求生”动作可能会是,进入乳业市场全面竞争渗透交融的无边界竞争时代。

主要集中在两点:一是市场竞争无边界,这一点实际上已经有所显现。

大家都知道,自2016年全面配方注册制落地实施以后,国产奶粉品牌在下沉市场实现了崛起,并开始以农村包围城市的方式,向盘踞在一二线城市高端市场的外资奶粉品牌发起了进击。

而在高端基本盘受损以后,近年来以菲仕兰和A2为代表的外资品牌也开始以“菲常购APP”等数字化技术在减少业务层级、稳定渠道信心的同时,向三四五线下沉市场渗透出击。2022年国产与外资奶粉品牌业绩表现的互换,似乎就已经道出了市场无边界竞争的开始。

二是品类竞争无边界,做奶粉的进军液态奶、进军奶酪等乳制品领域。

从产品层面来看,常温液态奶属于初级乳制品加工产品,这对于更高级的奶粉玩家们来说,无论在技术还是奶源方面都不算困难,唯一落后的点在于渠道,这是蒙牛伊利们的核心壁垒所在。

但好的一点是,如果不进行并购的话,液奶玩家们想要反攻奶粉市场似乎有点困难,特别是随着二次配方注册制的落地和母乳研究的深入,婴配粉市场的市场准入门槛将会越来越高。

不过在这方面,澳优的位置似乎颇为尴尬。因为伊利的液奶业务足够强大,所以即便是澳优想要发力液奶,但伊利又是否愿意培养一个将要瓜分自身基本盘的潜在竞对呢?

当然上述竞争更多是发生在存量市场,但事实上,在品类无边界竞争中也可以开辟出新的增量空间,即深加工乳制品。以奶酪为例,参考饮食文化口味相仿的日韩,其完全可以成长为不弱与牛奶的市场消费规模,但这需要多方面的努力。

而现在真正在推动这一进程的似乎只有一家妙可蓝多,所以如果澳优、飞鹤、君乐宝等实力玩家们选择加入,那么奶酪市场的蛋糕未尝不能实现快速做大并产生不菲的回报……

但是澳优们究竟会作何选择,我们还是且行且看。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。