透过雅戈尔增持,看宁波银行的价值成长观点

看好宁波银行未来的成长价值,宁波银行的各项贷款比年初增长了16.33%,宁波银行做多服务价值。

银行的价值被低估了吗?市场中的增持或许给出了答案。

最近一段时间,银行、保险行业市场表现似乎不尽如人意,几家商业银行都有下跌的情况。一边是市场在走弱,但另一边却是证券机构们的看好,多家银行都在增持。

东兴证券发布的一份研报指出,当前银行股估值较低,看好板块绝对收益。或许正因如此,11月28日晚间,苏州银行公告称,董事长、执行董事等一众高管宣布增持。

12月1号,宁波银行股份有限公司发布,关于持股5%以上股东增持股份的公告。公告显示:根据增持计划,雅戈尔于2023年11月27日至2023年11月30日期间,通过深圳证券交易所交易系统先后增持公司A股573.08万股、567.96万股、637.92万股、416.58万股。

对于此次增持计划,雅戈尔方面表示,增持的目的是基于对投资公司价值的分析和未来前景的预测。

言下之意就是:看好宁波银行未来的成长价值。

那么,在当前银行板块集体破净的情况下,雅戈尔增持宁波银行的深层逻辑在哪?宁波银行未来的成长性究竟如何?我们不妨深入探究一番。

价值成长的本质是经营能力的成长

英国历史学家托马斯·卡莱尔有一句名言:“与其为朦胧的未来而烦恼忧虑,不如脚踏实地,做好眼前的事。”

经营一家企业,也是如此。

某种意义上,所谓成长价值其实也是一种“朦胧”的未来,当下个季度的财务核算结果出炉之前,谁都不知道估值能不能被业务成长兑现。唯一可以被感知的是企业真实的经营状态,毕竟,有成长价值的企业,一定是有经营品质的企业。

所以,谈价值成长的前提,就是企业自身的优秀且稳健地经营。

对于宁波银行来说,所谓价值成长,其实就是新时代下品质经营积累起增长的动能。

银行经营质量,具体表现在几个方面:资产质量、盈利能力、成长性、安全性。从这几个维度来看的话,宁波银行的经营品质其实很高。

一是先从资产质量上看,宁波银行的表现相当不错。

根据财报数据,2020年—2023年,宁波银行的不良贷款率分别为0.79%、0.77%、0.75%,2023年前三季度,不良贷款率为0.76%,整体不良贷款率基本都维持在低水平线上。

而且更值得一提的是,不良贷款率低也并不一定意味着战略上的保守。就比如宁波银行一直都在积极扩表,今年上半年,为支持恢复和扩大消费,宁波银行的贷款总额比年初增长了11.73%。

贷款的增加,一方面是因为加大了对民营企业、小微企业、科创企业等的贷款支持,另一方面也是在不断释放社会消费能力。

三季报显示,相比年初,宁波银行的各项贷款比年初增长了16.33%,贷款总额1.2万亿元。

其中,公司贷款比上年末增长了13.08%,个人贷款增加了21.14%,但对应的不良贷款率低且稳定。

对此,拨备覆盖率的变化也证明了这一点。

2021年,宁波银行的拨备覆盖率为525.52%,2022年为504.90%,2023年前三季度为480.57%,拨备覆盖率是在不断下降的。

拨备率的下降意味着银行贷款业务规模在增加,且增加的客户质量也相对较高。这就解释了为什么宁波银行在扩表的同时,不良率依旧很低。那么如此一来,随着优质贷款规模的同步增长,未来宁波银行的业绩表现也将释放出更大的想象力。

二是从盈利能力上看,宁波银行的盈利能力也在不断提升。

横行对比来看,截止到前三季度末,宁波银行的ROE为11.96%,行业平均为8.96%,对比其他几家上市的城市商业银行,苏州银行ROE为9.84%,上海银行为8.35%,厦门银行为8.89%。在ROE上,宁波银行的表现要更优。

净利润方面,宁波银行的净利率为41.08%,行业平均为38.40%,由此可见,宁波银行的盈利能力要好于行业整体。

盈利能力体现在财务上,2023年前三季度,宁波银行实现归属母公司股东的净利193.49亿元,同比增长12.55%,盈利能力进一步提升。

盈利能力提升,在于大零售及轻资本业务的盈利占比提升,另外,公司年化加权平均净资产收益率为15.94%,保持行业较好水平。

三是从成长性上来看,宁波银行的成长性,更多地来源于自身的经营能力。

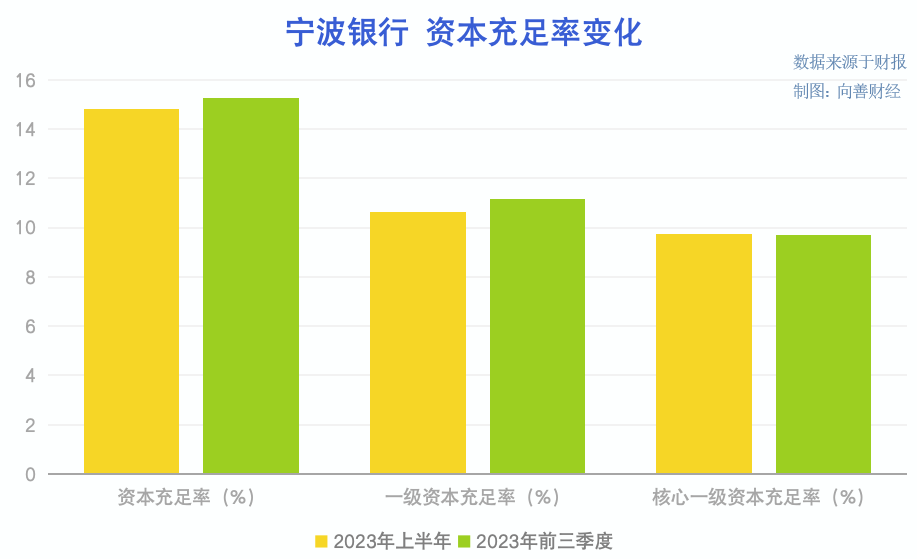

在全国系统重要性银行名单中,宁波银行位列名单内第一组,面临附加资本0.25%与附加杠杆率0.125%等附加资本要求。相对应的,宁波银行上半年资本充足率为14.80%,一级资本充足率为10.63%,核心一级资本充足率为9.76%。

2023年前三季度,宁波银行资本充足率为15.26%;一级资本充足率11.15%,核心一级资本充足率9.72%,远高于监管要求。

2023年度,在英国《银行家》杂志(The Banker)“全球银行1000强”的最新榜单中,宁波银行以一级资本237.79亿美元排名第82位。

总之从核心数据来看,稳健的资本充足能够让宁波银行以更长远的战略眼光深入布局业务,而良好的资本内生能力又使得其在经营上更加稳定、平滑扩表。再加上在安全性方面,宁波银行一如既往优秀的风控水平,在上市之后的十年里,宁波银行不良率一直都保持1%以下。

所以在经营层面上,宁波银行可以称得上是妥妥的“优等生”。

而在当前大环境波动的周期背景下,优质的经营能力也势必将在不远地未来,最大化地释放出宁波银行业务上的成长性,一步步地兑现其在资本市场上的潜在估值空间……

左手金融右手实体,银行的价值本质是什么?

如果把视角进一步放开,从商业自身的价值成长去看整个银行业,那么,宁波银行的价值成长便有了更多的意义。

当前整个金融或银行业都面临着新的一轮变革,影响这轮变革的因素有很多,比如经济环境、社会环境、数字科技等等。

有变革,就有创新。

不过从过往无数的商业历史经验来看,在这一过程中,最重要的往往不是业务方式的创新,而是率先出现在经营理念上的创新。就比如从当下的时代背景来看,现在商业银行的价值成长不在于“放贷”,而在于实打实的经营赋能。

银行的目标是什么?不仅是顺利发放贷款,更是以金融为触点,赋能企业,核心不只是金融价值,更要有服务价值。

非息收入其实是衡量银行赋能价值的一个重要参考。因为非息收入增长速度很快,通常就意味着银行多元经营的质量在提升。而多元经营的提质,又往往得益于对企业实打实的经营赋能。

在这方面,前三季度,宁波银行的盈利结构进一步优化,非息收入占比直接达到了惊人的36.05%。在此期间,宁波银行推出“波波知了”企业综合服务平台,直击企业痛点,提供法务、税务咨询等14项免费的专业服务,并设置科创企业、进出口企业2个特色专区等等。

对于中小企业来说,这些服务价值,有时比放贷本身可能更具长远价值。

以外贸行业的小微企业为例,小微外贸企业利润本身比较薄,更要避免汇兑损失,但小微企业创业者往往是白手起家,系统性的汇率避险知识匮乏,因此补足这部分能力,可能就会使得企业经营扭亏为盈。

从这个意义上来看,在多元经营提升效能之外,宁波银行做多服务价值,其实也是在搭建金融服务实体的“毛细血管”。

作为国内20家系统重要性银行之一,宁波银行不仅是一直以来的“优等生”,也同样是坚守金融之本,专注小微企业和民营企业的商业银行。

2023年中报显示,宁波银行55万对公客户中,90%以上都是小微企业和民营企业。数据显示,上半年,宁波银行普惠型小微企业客户数18.62万多户,普惠型小微企业贷款余额1538亿元,较上年末增长25.86%。

如果说小微经济体是国民经济的“毛细血管”,那么宁波银行就是在为这些“毛细血管”输送持续发展的血液。

不过,想要成功地“输血”并且帮助小微经济体“造血”,也不是那么容易。

小微企业市场一直以来都是金融领域最难啃的市场之一,服务小微企业很难,难点不仅在于“敢授信”也在于“控风险”。

宁波银行为什么做得来?原因就在于扎根实体够深,足够精细化。

据宁波银行杭州分行副行长万鲲锋对媒体透露,在零售公司部的框架下,分行进一步组建服务小微企业的专营团队,目前壮大至70余人。专营团队把普惠贷款推广作为核心任务,积极推广小微信用贷款产品,非常高频地在企业间跑动,每个人一个月走访四五十户企业……

深入扎根,精细化增长使得在多方面让利的情况下,持续高强度扩表之后,宁波银行依然能够通过有效控制成本保证盈利能力。

“敢贷”的前提是“能贷”,之所以“敢授信”,是因为能够“控风险”。

在小微企业授信以及风控方面,宁波银行有着一套经营丰富的矩阵式管理体系。比如,普惠小微贷款和各机构一把手、分管行长的年度考核挂钩,单列普惠小微信贷额度,对基层普惠从业人员执行6万至20万不等的薪酬保护补贴,落实从业人员尽职免责政策等。

在授信上,宁波银行采用独特的统一授信和独立审批官制度,在总行配置专门的审批团队,落实授权清单、授信清单,提高审批针对性、时效性。

风险预警上,宁波银行借助风控模型体系,形成全流程风控支撑,及时预警和处置风险。依托金融科技支撑,持续强化风险管理数智化水平,构筑和完善全方位、全流程、全覆盖的风险管理体系。

以制度为根基,以科技风控体系为触手,宁波银行才能进一步赋能小微经济体,搭建起金融服务实体的毛细血管。

由此来看,左手金融,右手实体,是宁波银行过去一路成长的主线,也同样是宁波银行未来价值成长的基本面。

回到刚开始的问题,板块集体破净的背景下,为何市场还在增持银行?

答案呼之欲出:价值成长的基本面,A面是自身的经营能力,B面其实就是实体经济增长。

市场中的增持其实就是实体经济增长韧性的一种表征。

而对于宁波银行来说,赋能实体、赋能小微经济本身就是其深入骨子里的经营哲学,也是宁波银行一直以来都在坚持的理由。

换而言之,中国民营经济增长韧性的底色,可能才是宁波银行能够获得增持认可的根本原因所在……

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。