玻尿酸“审美疲劳”,华熙生物进退两难快讯

在前两年玻尿酸被当做“医美茅台”追捧的时候,华熙生物就是玻尿酸的代名词。

作者|葵涌

在前两年玻尿酸被当做“医美茅台”追捧的时候,华熙生物就是玻尿酸的代名词。

玻尿酸(即透明质酸)是种广泛存在于人体中的多糖分子,能帮助保持皮肤的弹性和光泽,可以通过注射或外敷的方式减缓衰老。在医美领域,透明质酸产品由于高毛利、广泛的认可度和旺盛的需求,早些年被很多投资者视作“医美茅台”。

华熙生物是“医美茅台”行业里的领先巨头。凭借早期入局的优势和技术专利,迅速跻身全球市场份额最大的透明质酸原料商,2019年在A股上市。此后,华熙生物营收从18.9亿元一路涨到63.6亿元,2021年市值曾达到巅峰时期的1500亿元。

但如今,华熙生物的高增速已经随着玻尿酸的“过气”而消逝。管理层离职、营收净利润双跌、被上海消保委点名……华熙生物的2023年几乎都是负面消息,其市值已经从巅峰时期的1500亿跌到了300多亿元。

玻尿酸是真的不好赚钱了吗?

横向对比几家玻尿酸供应商大厂,答案似乎并非如此。过去一年,主营玻尿酸医美业务的爱美客和昊海生科,业绩依然保持着两位数的增长;曾经与华熙生物“同源”的福瑞达,其原料和化妆品版块也实现了两位数的增速。四所靠玻尿酸起家的上市公司中,华熙生物是唯一营收规模、净利润均同比下降的企业。

根据年报,华熙生物去年总收入60.76亿元,同比下降4.45%;净利润5.93亿元,同比下滑38.97%。

为何只有华熙生物的增长引擎失速?它的核心业务究竟出了哪些问题?重新上市后,创始人赵燕始终强调华熙生物是一家“合成生物科技驱动的公司”,而不只是玻尿酸生产商。在这些年巨额的研发投入中,它是否又找到了透明质酸之外的新“成分护城河”呢?

美肤成分的赛道里,透明质酸的应用方式主要有三种。一是在护肤品里担当核心成分;二是作为食品原料添加进饮品和零食;第三种就是医美项目,比如大家耳熟能详的水光针。

在医美领域,玻尿酸日子过得还算不错。虽然玻尿酸在各个领域的讨论度不如以前高,但对很多医美小白来说,水光针仍然是解决皮肤问题首选的“轻医美”。痛感低、长期性好、副作用小,让水光针成为了很多敏感肌“护肤的终点。”

但在护肤品和食品行业,玻尿酸的星光却越来越黯淡了。

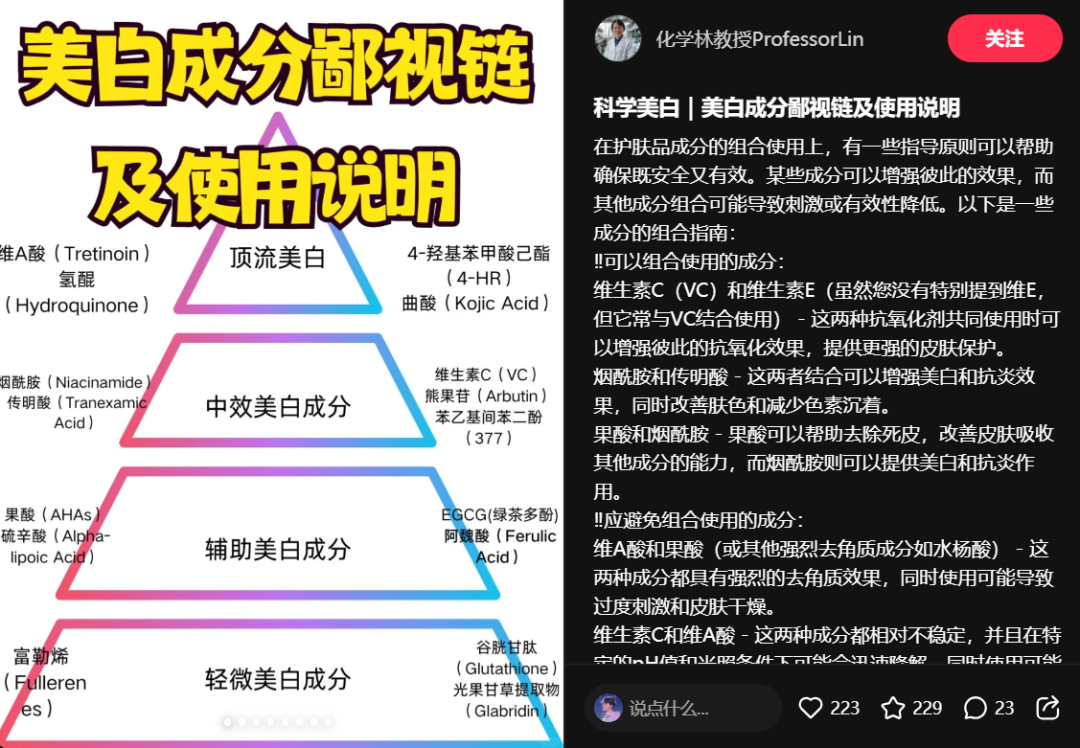

自从成分党崛起后,护肤品领域各种有效的活性物都被捧成了“明星成分”,尤其是“早C晚A”概念走红后,“A醇”“烟酰胺”“多肽”等主打抗衰、美白层出不穷,各大品牌都围绕成分党追逐的“明星成分”推出了一系列单品。

小红书上的成分党

小红书上的成分党

玻尿酸不再是保湿、抗衰领域唯一有效的物质。很多护肤党筛选单品时会“喜新厌旧”的倾向,对于目标功效的产品,更倾向于尝试最新推出的产品。

小红书上有用户提到,现在只有在医美术后修复期,才会想起用“透明质酸”相关的产品。今年1-2月抖音美妆单品销售月榜上,大部分都是主打抗糖、抗氧化、去黑头功效的单品,几乎已经看不到“玻尿酸”相关的关键词。曾经的“医美茅台”渐渐沦落为没人讨论的“过气顶流”。

食品行业玻尿酸的状况更加严峻。2021年,玻尿酸被获批为新食品原料后,包括华熙生物在内的许多新消费品牌都推出了相关的玻尿酸零食,比如Wonderlab透明质酸钠夹心软糖、华熙生物的水肌泉,品牌们开始扎堆宣传如何把水光肌“吃出来”。

保健食品,是最容易变成智商税的产品。去年2月,上海市消保委就“玻尿酸食品乱象”点名了华熙生物,指责“吃出水光肌”没有科学依据,玻尿酸零食变成一场“食品骗局”。此后,各品牌随后逐渐停止了透明质酸相关食品的推出。华熙生物旗下主营玻尿酸口服液的“黑零”,目前在淘宝上已经搜索不到其旗舰店和相关产品。

玻尿酸在食品领域口碑一落千丈,稀释着人们对玻尿酸专业度的认知。大家逐渐意识到,通过外敷、口服能有效补充的透明质酸其实非常有限。再加上,玻尿酸在消费市场流行的时间已经超过两年,消费者逐渐产生了审美疲劳。

主打玻尿酸的护肤品和零食,已经越来越不好卖了。

玻尿酸的“过气”,对华熙生物的影响直接体现在业绩上。过去一年,C端的护肤品收入,是华熙生物最拖后腿的业务。

华熙生物的C端业务分为护肤品和食品两部分,其中护肤品业务在总收入占比最高;福瑞达C端只有化妆品业务,旗下包括颐莲和瑷尔博士两大品牌。

有趣的是,这两家大厂同样以玻尿酸的生产优势起家,同样撞上玻尿酸的市场“寒潮”,在去年各自的品牌收入却走出了不同的曲线。

2023年,福瑞达化妆品业务收入 24.16 亿元,同比增长22.71%。其中,颐莲品牌全年收入8.57亿元,同比增长20.35%;瑷尔博士全年收入 13.48 亿元,同比增长 27.33%。而另一边,华熙生物2023年四个护肤品牌共收入 37.57 亿元,同比下降 18.45%。

瑷尔博士和颐莲做对了哪些事?颐莲作为玻尿酸界的老品牌,为何能实现逆势增长?

横向对比发现,我们可以发现三方面原因。首先是品牌矩阵的差异。如果分开购买,很难发现瑷尔博士和颐莲出自同一个公司。颐莲的所有单品,都围绕玻尿酸展开,销量最好的是补水喷雾。

瑷尔博士则完全不同,它面向的人群更加广泛,以微生态护肤为定位,与科研技术关联,大单品既有不挑肌肤的洁颜蜜,也有针对敏感肌的益生菌面膜。

两个品牌的市场认知有差异,又相互补充,几乎能容纳所有种类的肌肤群体。

华熙生物旗下的4个护肤品牌,分别是润百颜、夸迪、米蓓尔和BM肌活。其中,润百颜和夸迪是10亿级品牌,也是华熙生物长期以来的业绩扛把子。

润百颜和夸迪看似是差异化定位,但面向人群的重合度很高,核心单品的关键词都包括舒缓、保湿。由于在保湿和修护上的功效显著,玻尿酸类护肤品对敏感干皮天然友好,但对一些抗造的油皮群体,吸引力就逊色很多了。城墙油皮容易被闭口和痘痘困扰,更青睐“A醇”“水杨酸”类具有刺激性、平滑肌肤的成分,但华熙生物这一类型的产品布局明显不足,核心受众相对局限于敏感肌群体。

第二是销售渠道的布局。两家公司选择发力的销售场景不同。颐莲去年的增长,很大一部分来源于品牌店播。2023前三季度,颐莲自播的销售额同比增长了129.38%。今年3月,颐莲还参与了阿里官方的“直播领跑计划”,实现了直播间场观的3倍增长。

华熙生物很早就抓住了直播带货的风口,通过绑定李佳琦、薇娅等头部主播极大打开了品牌认知。各平台“去头部化”之后,华熙生物也开始孵化自己的达人、开拓店播,试图告别“头部依赖症”。

华熙生物店播的数据并不是很乐观。飞瓜数据显示,近30天抖音华熙护肤直播间的场均销售额为2.5~5万元左右,在同等规模的品牌直播间中成绩比较落后。

自有达人是华熙生物孵化较为成功的领域。其中粉丝忠诚度最高、带货成绩最好的是夸迪的品牌主理人枝繁繁。枝繁繁在2022年的双十一曾达成单场GMV破亿的成绩。在一次公开演讲中,枝繁繁透露出个人直播间对夸迪的助益,“现在GMV快接近3个亿,品牌也不用付出我的佣金,所以利润率还不错。”

然而,达播的稳定性远不如店播,达人的流量再高也只是基于个人而不是品牌。今年年初,枝繁繁从夸迪离职,同时也带走了很多基于她个人的“死忠粉”。华熙生物失去了一个十分重要的品宣、销售渠道。

除了枝繁繁的离职,夸迪2023年销售渠道还有一个明显的变化,就是对经销商的清退。夸迪成立以来一直较强依赖微商,2021年夸迪的微商代理占据了经销渠道的90%,这也导致夸迪经常被贴上“微商”的标签。宣传不当、低价抢夺客户冲击价格体系,都影响着夸迪“高端”的品牌认知。

和销售渠道一同调整的,还有华熙生物的营销声量。

2023年,华熙生物的销售费用同比下降6.8%为28.4亿元。福瑞达2023年的销售费用则保持上涨态势,同比增加10.1%为14.5亿元。

在一众美妆上市公司里,华熙生物销售费用的下降显得十分扎眼,这意味着,华熙生物在国货流量争夺战中主动放低了姿态。

新消费品牌收入里将近一半都是营销的钱,华熙生物也不例外。主攻线上渠道后,华熙生物的销售费用从2020年的10.99亿元,涨到2022年的30.5亿元。

润百颜和夸迪一直是华熙生物营销投入最高的两个阵地,出圈的营销案例不在少数。几年前,润百颜是第一个吃螃蟹与故宫博物院合作“故宫口红”的品牌。

但随着玻尿酸的“过气”,华熙生物巨额的营销投入,越来越难以收获与以往的转化效果。2023上半年,华熙生物的销售费用同比上涨2.4%,但4个品牌的销售额却都出现了同比下降。

2023上半年华熙生物品牌收入明细

2023上半年华熙生物品牌收入明细

进入2023下半年后,华熙生物的营销不再像以往那样“声势浩大”。润百颜、米蓓尔的视频号上再也没有出现过女性议题相关的策划短片。今年38大促时期,润百颜公众号上也没有任何优惠活动相关的推送。

对此,创始人赵燕在最近的访谈中有所回应。她认为华熙生物的护肤品牌,在营销生态、营销组织和科技沟通方面还有很大的改善空间,流程和团队都会有明显调整。

核心主理人离职、“全面清退”经销商、整体营销放缓……华熙生物的消费品牌,似乎正在经历一次“大象转身”。在最近的访谈中,赵燕将C端业务的下滑,归为公司的“主动变革”。“如果继续加大投入,品牌的收入数据还会沿着行业的增长惯性向前发展。”但为了长远发展,及时止损的变革和调整才能从高速增长,转向高质量的健康发展。

医美赛道的科研公司一般有两种发展路径,一种是面向医疗场景,做注射液、工具试剂的B端生意;另一种是直面消费者的TO C模式,利用供应链优势打造与成分相关的品牌。四家玻尿酸大厂中,“师出同源”的华熙生物和福瑞达是C端和B端两手抓。

除了自建护肤品牌,华熙生物还是国内透明质酸市场份额最大的原料供应商。去年,华熙生物B端的两大业务(原料和医疗终端产品)都延续了同比增长。

但B端有一个不容忽视的因素,就是毛利率的下降。华熙生物和昊海生科近几年毛利率都有明显下滑的趋势。

主要原因是玻尿酸的价格正在越来越便宜。发酵技术的推广降低了透明质酸的生产门槛,越来越多公司实现玻尿酸的规模化生产,产率提升、规模扩大,价格自然就被“打下来了”。根据弗若斯特沙利文的报告,玻尿酸原材料的平均价格由2017年的210元/克,逐渐降至2021年的124元/克,降幅超过40%。

上涨的需求迟早会遮不住价格的变化,玻尿酸的市场价格再降下去,4家大厂的业绩都会颓势明显。几家公司都在寻找新的增长曲线。

爱美客和昊海生科的研究方向主要是医美用途的软体、试剂。自有消费品牌的华熙生物和福瑞达,主要研究方向是能在护肤品中使用的活性物。

华熙生物对其他活性物质的执着,从每年的专利和研发明细中就能看出来。在最近的访谈中,赵燕直言,“除了透明质酸,华熙生物在很多生物活性物,例如依克多因、麦角硫因、GABA等战略性物质都具有优势地位。这种优势体现在从小试、中试、到规模化量产是否能达到质量和总成本的综合领先,是否能实现活性物在复杂场景中的功效解决方案。”

赵燕每次听到别人形容华熙生物是“玻尿酸医美公司”,都会感到头疼。在公开场合,她会屡次强调公司“合成生物技术”的底色。去年,华熙生物又在济南落地了12000平米的研发产业基地。很明显,华熙生物并不想拘泥于某种单一的成分拓展版图,而是想做基于“人才-技术-转化”的合成生物平台。

然而,在大多数消费者心中,现在的华熙生物仍然是一家“透明质酸+”的公司,而不是“包罗万象”的合成生物平台。打开消费者对于华熙生物“玻尿酸”以外的认知,并不容易。

首先,任何新成分从取得研究成果,到配方升级、投入产品使用都是相当漫长的过程。比如最近大火的重组胶原蛋白,华熙生物2021年就开始了重组胶原蛋白的研究试验,直到今年4月份,润百颜才推出了第一款主打重组胶原蛋白的次抛精华。

即使有了靠得住的技术和产品,心智的占领也并非一朝一夕。

巨子生物从取得重组胶原蛋白的关键专利,到可复美凭借大单品,成为重组胶原蛋白赛道最领先的头部玩家,花费了不止十年的时间。核心技术优势,加上长期的多元化渠道布局,才能形成稳固的品牌心智。

然而,最近,赵燕在公开访谈中表示,不会再轻易将某种成分作为公司的核心技术来营销。“元气弹”精华刚推出时,小红书上有用户很吃惊,“原来润百颜也进军胶原蛋白的圈子了?”。

根据年报,目前华熙生物B端的重组胶原蛋白研究、应用推进得更快。对新成分的研发毫不吝啬,但华熙生物对消费市场的投入正在变得越来越谨慎。

华熙生物也想要告诉市场,它在重组胶原蛋白上的研发优势,但又不想对着这一成分“高举高打”。就如玻尿酸风头正盛的时刻,透明质酸之于华熙生物,是底气,但这股风吹过去之后,透明质酸,是讲出新故事的阻碍和限制。

华熙生物正在陷入两难的境地。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。