京东方净利涨2倍,陈炎顺三条生产线亏百亿快讯

此前几年,京东方因为与华为、苹果等大厂合作,备受市场关注。

文/瑞财经 许淑敏

前几日,华为公布颠覆性新品三折叠屏,引起市场热议。

“我早就知道它叫非凡大师”,在2024京东方全球创新伙伴大会上,京东方董事长陈炎顺提及,京东方和华为在折叠屏领域有着十分深入的合作,我们跟华为共同研发,是前所未有的紧密联系在一起。

作为面板巨头,京东方与华为的合作始于2018年。京东方是华为Mate20系列、华为P30Pro系列的屏幕供应商之一。

此前几年,京东方因为与华为、苹果等大厂合作,备受市场关注。

除了市场熟知的半导体显示面板以外,京东方也在发力物联网、传感、MLED、智慧医工四大方向,其希望通过“第N曲线”战略,推动实现全球“万亿美元”规模市场。

当下,京东方又瞄准了AI、钙钛矿光伏和玻璃基封装等创新应用领域。

战略规划之下,京东方(SZ:000725)不仅面临着业绩不稳定、股票估值低等多种问题,而且巨大研发投入、固定资产折旧持续挤压着京东方的盈利空间,亦带来一定的现金流压力。

当前,京东方顺利量产的是成都、绵阳、重庆三条OLED生产线。这三条生产线,近一年半时间,合计亏损高达62.1亿元。自2021年至今亏损已超百亿元。

01

业绩大涨

京东方2024年半年度业绩网上说明会上,一投资者提问:京东方A股一直不涨,三十年还是三元股,请说明其原因。

京东方管理层亦直接回应:公司所处产业在过去二十年中波动较大,导致公司业绩不稳定,公司股票市场表现不尽如人意。

对京东方今年上半年业绩,投资者并不算满意,自业绩预告发布以来,京东方股价震荡下行,从7月12日至今,京东方股价跌逾11%。他们给出的理由是,京东方下半年部分面板需求被提前透支,以及二季度净利增幅环比一季度有所下跌。

但今年上半年,京东方业绩确实有向好的态势。

作为“面板一哥”,京东方这几年业绩起伏较大。自2021年突破2000亿元营收之后,便逐渐下行,2022年、2023年营收分别为1784亿元、1745亿元,扣非净利润更是连续为负值,分别为-22.38亿元、-6.326亿元。

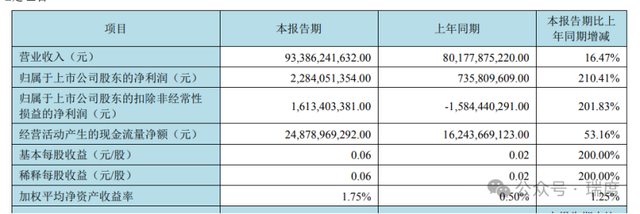

今年上半年,京东方算是“扳回一成”,业绩扭转。期内,京东方实现营业收入933.86亿元,同比增长16.47%;归属净利润为22.84亿元,同比增长210.41%;扣非净利润为16.13亿元,同比增长201.83%。

分行业来看,今年上半年,京东方各业务版块基本保持增长,尤其是MLED业务同比增长115.95%至40.33亿元,其次为显示器业务,营收同比增长14.87%至780.13亿元。

京东方提及业绩变化原因,LCD(液晶显示)端,涉及大型体育赛事和电商促销活动刺激终端客户对TV面板的备货需求、TV类产品价格在3月、4月显著上涨、部分IT类产品价格逐步回升等原因;AMOLED端,涉及产品渗透率持续攀升、柔性AMOLED产品出货量同比保持增长、深耕折叠为代表的高端AMOLED市场等原因。

不过,京东方传感业务,营收有所下滑,上半年同比下滑10.83%至于1.63亿元。对此,京东方回应称,主要源于苏州传感器公司由于光伏产业下行、产品转型等原因,但传感器业务的毛利率同比上升近3%。

的确,今年上半年,京东方整体毛利率、净利率水平均有所提升。其中,毛利率达到16%,而上年同期为9.03%,净利率为1.90%,对比上年同期为-2.08%。

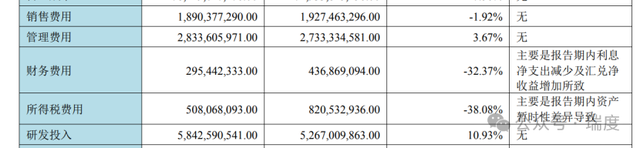

从财报窥见,京东方的销售费用、财务费用、所得税费用均有所降低。今年上半年,京东方销售费用18.9亿元,同比降低1.92%,财务费用2.95亿元,同比降低32.37%,所得税费用为5.08亿元,同比降低38.08%。

另一边,今年上半年,京东方公允价值变动收入由盈转亏,为-5006万元,上年同期为1.67亿元,信用减值损失亦为-2377万元,对比上年同期为847万元,资产减值损失为-20.86亿元,上年同期为-10.56亿元。

金融资产投资方面,京东方投资了5只股票,分别为电子城、重庆银行、新世纪医疗、视源股份、艾森股份。今年上半年,京东方证券投资公允价值变动损益为-8699.39万元,损益为-720.59万元,计入权益的累计公允价值变动为-1.74亿元。

02

“第N曲线”

在2024京东方全球创新伙伴大会上,陈炎顺着重强调了京东方坚持多元发展的战略。

陈炎顺对外表示:“下一个30年,京东方的发展有两个核心,第一个是围绕‘屏之物联’战略进一步深入拓展不同场景市场;第二个是围绕核心能力,继续提升创新布局,其中就包括钙钛矿光伏和玻璃基封装业务。”

对于“第N曲线”战略,陈炎顺非常有信心。他透露,预计到2030年,京东方“1 4 N 生态链”业务发展架构可触及的全球市场规模,将突破万亿美元。

自2021年以来,京东方便开始提出“屏之物联”发展战略,基于“1 4 N 生态链”发展架构,以半导体显示为核心,发力物联网、传感、MLED、智慧医工四大方向。

这几年,京东方不断发力创新业务。2021年,京东方显示器件业务收入占比为92.21%,物联网创新业务收入占比12.94%,传感、MLED和智慧医工等三大业务占比不足1%。

来到2023年,京东方显示器件业务收入占比为84.25%,物联网创新业务收入占比22.29%,其它几大业务收入占比不足2%。

今年上半年,京东方显示器件业务收入占比继续下滑至83.54%,而物联网创新业务收入占比亦下滑至18.37%,传感业务、智慧医工业务收入占比均有所下滑,但MLED业务收入占比则从2023年上半年的2.33%上升至2024年上半年的4.32%。

无论如何,京东方当前业绩仍主要依靠半导体显示业务,其余业务虽然不断增长,短期还未能贡献太多业绩。

对比显示器件业务,京东方物联网创新业务毛利率水平较低。今年上半年,京东方显示器件毛利率为13.91%,比上年同期增长7.92%,而物联网创新业务毛利率为10.95%,比上年同期增长2.97%。

03

OLED业务压力

京东方继续保持半导体显示领域领先优势。在LCD领域,五大主流应用出货量稳居全球第一;在柔性OLED领域,产品出货量超6500万片,同比提升超25%。

OLED的盈利能力仍是市场关注的问题。至今,市场绝大多数OLED企业处于亏损状态,京东方也不例外。陈炎顺认为有两个原因,一是市场还是在扩张期,中外企业竞争相对激烈;二是OLED投资量比较大。

当前,京东方顺利量产的是成都、绵阳、重庆三条OLED生产线。数据显示,绵阳B7于2023年全年亏2417.58万元,今年上半年亏损8.95亿元,而成都B11于2023年全年亏损23.74亿,今年上半年亏损5.04亿元,重庆B12于2023年全年亏损12.88亿元,今年上半年亏损11.25亿元。

单是这三条生产线,一年半时间,京东方合计亏损高达62.1亿元。

自2021年至今,上述三条生产线亏损已超百亿元。

但京东方仍在持续投入。今年3月,京东方宣布投资超过600个亿建中国第一条8.6代线的OLED线,陈炎顺称,投资金额和折旧期都非常大。

一般而言,京东方主要设备折旧期限为7年,折旧到期后,会根据需要对产线进行技改升级,提升产线效能。

“一条OLED生产线设备投资至少要300~400亿,七年我要把400亿搞回来,这对我来讲是压力是很大的”,陈炎顺感叹,这两年确实在OLED方面还面临着压力。

2024年上半年,京东方公司折旧金额约180亿元。以2023年全年折旧金额约350亿元来看,今年全年折旧金额或继续增长。

此外,京东方研发投入增长较快。今年上半年,京东方研发投入58.42亿元,同比增长10.93%。

按照陈炎顺的说法,京东方内部有一条硬性规定,即将年销售收入的7%左右投入到研发上。这些研发会形成专利,京东方每年申请的专利应该会在8000件到1万件的水平。

据陈炎顺透露,2030年之前京东方将发布超过500项合作课题,投入千亿元用于技术研发,还要支出超过万亿元采购额,全力推动产业发展。

巨大研发投入、固定资产折旧持续挤压着京东方的盈利空间,亦带来一定的现金流压力。

但陈炎顺认为,发展OLED的现金流在京东方没问题的,“随着技术的不断进步和市场的扩张,终会迎来彩虹那一天”。

不过,今年7月,京东方连续披露公告称,将发行规模不超过100亿元的公司债券,以及规模不超过70亿元的中期票据和30亿元的超短期融资券,总计募资200亿元。

关于发债的原因,京东方提及,是为拓宽公司融资渠道,满足生产经营与投资的资金需求,优化债务结构,合理控制财务成本。

截至2024年6月30日,京东方期末现金及现金等价物余额为579.56亿元,相较上年同期的605.88亿元减少了26.3亿元。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。