陆金所营收、净利大跌,神秘二股东低位减持伤元气?快讯

割裂还是企稳?触底还是反弹?魄力还是压力?作为昔日全球最大P2P平台的陆金所,自出清P2P后,“止血”和“镇痛”成了关键词。

文|飞雪

来源|博望财经

割裂还是企稳?触底还是反弹?魄力还是压力?作为昔日全球最大P2P平台的陆金所,自出清P2P后,“止血”和“镇痛”成了关键词。

曾经多辉煌,转型就多曲折。不断求变、在转型路上力求“复兴”究竟多久能见成效,陆金所从押注小微信贷到发力消费金融,无不试图向市场给出自己的判断和预期、讲述总有一个“靶点”会为其带来新一波“泼天富贵”的“新故事”。

然而,故事可以一遍一遍地讲,伴随财报一同公布的派息等董事会决议也可以一波一波刺激市场,但转型对一些企业而言或许只是“阵痛”,但并非所有的企业都能通过转型达成预期、如愿以偿。放下面子做好里子,或许才能更趋理性的对待一艘巨轮风向生变之后的未来走势。

01

双重上市未现力挽狂澜之效 回港成绩单“主打”亏损?

自双重上市回港后,陆金所交出的“答卷”如何投资者自有判断。3月21日,陆金所控股(LU.N;06623.HK)公布了其截至2023年12月31日未经审计的第四季度及全年财务业绩快报。

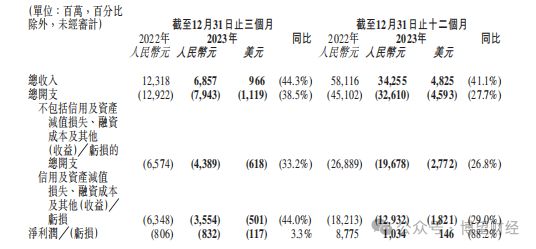

报告显示,陆金所2023年营收为342.55亿元(约48.25亿美元),较上年同期的581.16亿元下降41.1%。2023年净利润为10.34亿元(约1.46亿美元),较上年同期的87.75亿元下降88.2%。

这份财报,足够沉重。营收、净利润双双下滑,用“暴跌”形容亦不为过。即便将范围缩窄到其转型后最可能看出成效变化的2023年Q4财季,报告显示,该财季营收为68.57亿元,较上年同期下降44.3%。不仅如此,仅该季度,陆金所的净亏损就达到了8.32亿元。

对此,陆金所控股董事长兼CEO赵容奭对外表示:2023年第四季度复杂的宏观环境仍影响SBO。陆金所控股联席CEO计葵生则表示:第四季度,不断变化的宏观环境限制了SBO对高质量贷款的需求。

小微信贷的“不可能三角”,既是一座大山,也可能一座金山?至少,从官宣P2P那一刻起,陆金所便决心“吃下”这座山头,但从业绩表示和上述高管的解释来看,宏观环境与“不可能三角”谜题的破解之间存在的错综复杂的关系,这种环境的影响仍然制约着陆金所的展业。

当然,陆金所看起来并无畏难情绪,反而是当机立断开始进行新一波的“重组”和调整。如其董事长兼CEO赵容奭公开所述,陆金所优先资产质量而非数量,并成功完成五大降低风险及多元化举措,包括四项“组合”变动及一项业务模式调整……,“考虑到我们在业务降低风险及转型方面取得的进展,以及我们对未来一至两年的增长及资本需求的展望,董事会已批准估计股息规模为约100亿元的特别股息,同时我们继续为股东创造价值”。

图源:陆金所财报文件

可以说,这才是伴随财报公布所引发的“炸裂点”所在,赚10亿却要派息100亿的董事会决议,甚至有一下子将连年亏损、大股东低位巨额减持,花样抢跑“套现”等种种“往事”变成浮云的威力,以至于对资本市场带来了“过度”刺激反应。

不过,从硬币的两面看,董事会的决议背后是出于怎样的考虑已然引发热议,理性的投资者仍然是决议的归决议、财报的归财报。具体的财务业绩,方能说明陆金所转型过程中的“镇痛泵”尚未摘掉,要谈企稳或为时尚早。

尤其结合陆金所押宝的两大业务板块,展业中的变数不容小觑。尽管SBO和消金业务面向的目标群体,对资金的渴求与P2P爆火的年代相比,并无多少衰减,但更大的风险对风控提出更多挑战,展业成本的增加对绩效和盈亏带来更严峻的考验。即便是选择轻装上阵,也并不意味着必然能转瞬间迎来全面“复兴”,毕竟,高管们已经在财报文件中给出了解释。

02

“神秘二股东”低位减持伤元气 釜底抽薪大干一场不逢时?

尽管财报中高管们解释业绩表现的同时,公布了所采取的一系列调整动作,但回看陆金所转型布局越来越“定型”过程中的种种经历,或许釜底抽薪大干一场重现辉煌偏偏与“不逢时”相遇。

之所以被视为“不可能三角”,正是因为小微信贷看起来好做,做好来很难。因为其业务在规模、质量与成本之间要想实现有效平衡,非一般平台或机构所能hold住。因此,市场上也基本没有ALL IN SBO信贷业务这一块的金融机构能持续在独木桥上行走。

某种程度上,陆金所选择SBO,也是不得不的一种决策。尤其是在面对颇具分量的二股东连续低位、大额减持,抛出看衰信号引发市场情绪大肆波动等一系列伤元气的冲击下,只有迅速抓住一根“稻草”,至少才不会让动摇根基、连喘气的机会都没有。

就在陆金所在纽交所市值持续蒸发、股价跌破1美元摘牌警戒线之前,一场“二股东”低位、多次、大额减持“风暴”突袭而至。

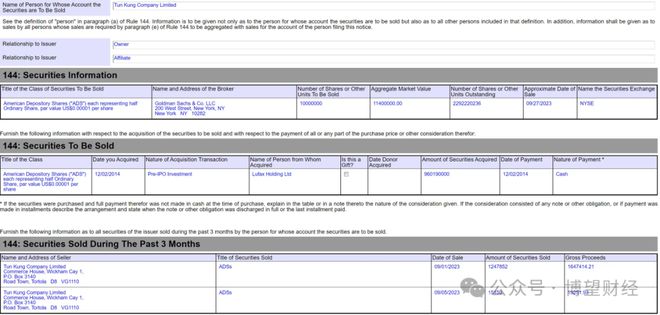

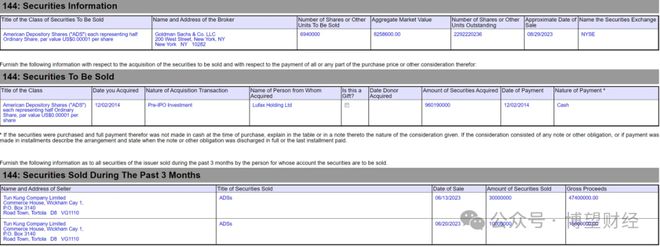

据SEC文件显示,2023年6月至8月,TunKung Company Limited三个月内连续减持近4700万份ADS,减持金额达到了约7146万美元(约合5.2亿元人民币)。当年9月27日,TunKung又出售1000万份ADS,总市值1140万美元。

而据《中国基金报》早在2020年陆金所提交赴美IPO申请之际进行的报道,这一“二股东”似乎并非他人。

该报道指出,陆金所赴美IPO的招股书显示,从股权结构来看,平安集团持有公司42.3%的股份,Tun Kung Company Limited持有公司42.7%的股权,其他股东占比15%。

令人玩味的是,《中国基金报》记者在当时的这一报道中,甚至用谨慎的新闻语言称,“值得注意的是,据媒体报道,TongjunInvestment Company Limited和Lanbang Investment CompanyLimited分别持有Tun Kung41.0%和37.4%。其中,Tongjun代表中国平安某些高级雇员持股,其管理委员会成员为5名中国平安员工。”

而在这一“二股东”低位大额减持行为曝出后,则有不少业内人士透过企查查等平台穿透发现,《中国基金报》当时披露的信息背后,能扒出更为具体的Tongjun、Lanbang英文字母组合对应的拼音同名的国内公司及其持有人、受益人等更详细的信息。

因此,这波“二股东”的低位减持不仅为视为花样抢跑“套现”,也有不少投资者看作对陆金所的看衰甚至是“二股东”的低位“逃跑”,以至于引发市场情绪随之波动。

或许,这也为我们提供了多一个视角理解陆金所缘何双重上市、“缩股”维持纽交所上市地位等一系列动作的缘由所在。

实际上,对于本就得益于P2P滚雪球效应做到全球最大规模而又不得不戛然而止、全面出清P2P的陆金所来说,转型过程中所有的决策和战略布局都经不得这般“半路杀出的程咬金”所带来的“杀伤力”,以至于让在SBO开始ALL IN的陆金所,即便是回港后也未能缓过神来。

虽然原因是多方面的,但戴着“镇痛泵”疗伤,往往会因为“神经麻痹”而要么过于激进、要么力道和刀法不够精准。譬如,每逢财报业绩出炉,往往就言必称“资产质量”、“环境影响”、“生命周期”等等。这一点,从去年下半年至今,似乎成了一种口径上的战略性“统一”。

但这些因素纵然重要,试问还有比转型方向和业务靶向的定调与决策更重要的吗?如果大的航向充满变数,本身就是难以抵达的地带,如果在自己还因此前主营业务而“带伤前行”的情况下,又如何能确保可以有足够的力气以及时间啃下硬骨头?

03

转型有蓝图却非蓝海,“镇痛泵”难摘何去何从?

真正的蓝海,注定是不可能一成不变的,一如P2P一度被视作蓝海,红利也确实被陆金所吃到了最大化以至于发展到“尖子生”、“领头羊”的规模和地位。

然而,一个蓝海的消逝,往往是这波红利享有者“发展壮大”暂停键的按下。有时候是主动的,有时候是被动的。就像互联网大厂的一代又一代更迭,也只有锁定社交的腾讯押中了从QQ到微信两个时代、两个代际,再就是像偏执游戏的网易也得以逍遥自在,但更多曾经的大厂光环消逝,新的大厂强势上位。

尽管如今互联网金融这个词汇也已经失去了光晕,但陆金所到底是能押中两个时代的腾讯,还是会像更多吃到一波红利又在转型中失意的大多数大厂一样,成了一时摘不掉“镇痛泵”的“大多数”上一代?

以陆金所转型后就在重点操刀的SBO业务为例,这是陆金所给自己设定的蓝图,但是不是蓝海?公说公有理婆说婆有理,蓝海的背后,一个硬道理却是——小微信贷是公认的一块难啃的“不可能三角”。

也正是因为此,陆金所一次次调整战略、机制乃至模式,但是否真的能像赵容奭在本次财报中所言,“随着所有重组措施的完成,我们2024年第一季度的迁徙率有所改善”?

回看其闯关港股求生之际,陆金所针对2022年开始出现的业绩下滑、利润倒退给出的解释,“我们的许多借款人为小微企业主,他们无法经营业务并丧失了偿还贷款的能力,这导致公司所赋能贷款的逾期率逐步上升。”

当时,陆金所董事长兼首席执行官赵容奭表示,公司面临着不断上升的信用减值损失和信用提升成本,给公司盈利能力带来了压力。

然而,无论是换来换去的行业中金融科技或者科技金融这种概念游戏,包括陆金所及类似平台在P2P爆雷后战略的转身,并不意味着转型预期如约而至。小微企业面临的经营压力及其偿还能力,也并不是仅仅用陆金所十多年攒下来的风控技术、模式机制以及资本实力等家底,就能予以纾困进而让陆金所也重现往日风光。

就在今年3月23日,《经济日报》刊发的《增强小微企业信贷融资获得感》一文指出,“国内银行积极顺应金融科技发展趋势,持续推动业务流程优化、创新业务服务模式,不断提升金融服务实体经济的有效性与精准度。国家金融监管总局数据显示,截至2023年12月末,全国普惠型小微企业贷款余额29.06万亿元,同比增长23.27%,较各项贷款增速高13.13个百分点。2023年,新发放普惠型小微企业贷款平均利率4.78%,同比下降0.47个百分点。”

这里重点提到了“国内银行积极顺应金融科技发展趋势”,另一个重点则是:“2023年,新发放普惠型小微企业贷款平均利率4.78%,同比下降0.47个百分点。”这个利率,陆金所能否像一些头部银行一样做到?或者说在这种利率水平上是否能支撑其未来业绩重现P2P年代的那般狂飙?从大环境看,当下及未来的普惠型小微信贷,“普惠”二字的分量会越来越重。

而对于科技金融或金融科技公司来说,相对于头部银行,业内人士从P2P时代到如今,保留的一个大致认知是,由于融资等成本过高,如果贷款利率达不到一定程度的话,就难以覆盖平台的巨额投入。换言之,“无利可图”,毕竟,“薄利多销”并不适用于陆金所这类平台押宝的SBO乃至消金业务上。

回到与本次财报同时公布的派息决议一事,甚至有业内人士这样分析,为什么陆金所愿意这么慷慨地分红呢?官方给出的解释是,短期内业务审慎发展,各业务主体杠杆率较低,公司有较高的富余资本,为继续回报投资者,提高资金使用效率……

而这位业内人士半开玩笑地“翻译”道,“主营业务不太好,不准备投太多钱折腾了,还是把钱分了吧。”

当然,这大概率不是陆金所拿出相当于六成市值派息的真正考虑所在。但自古便有壮士断腕、断臂止血这样的传奇故事流传至今,其最基本的励志(成功学)心理效应还是很容易被激发的。只是,今有百亿派息决议,下一季财报业绩若仍不及预期,暂时还摘不掉转型“镇痛泵”的话,陆金所再拿什么励志自己或者激励所有股东?

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。