深陷“高管坠楼”风波的西安银行:行长梁邦海一肩挑起行长、董事长、董秘三大核心职务快讯

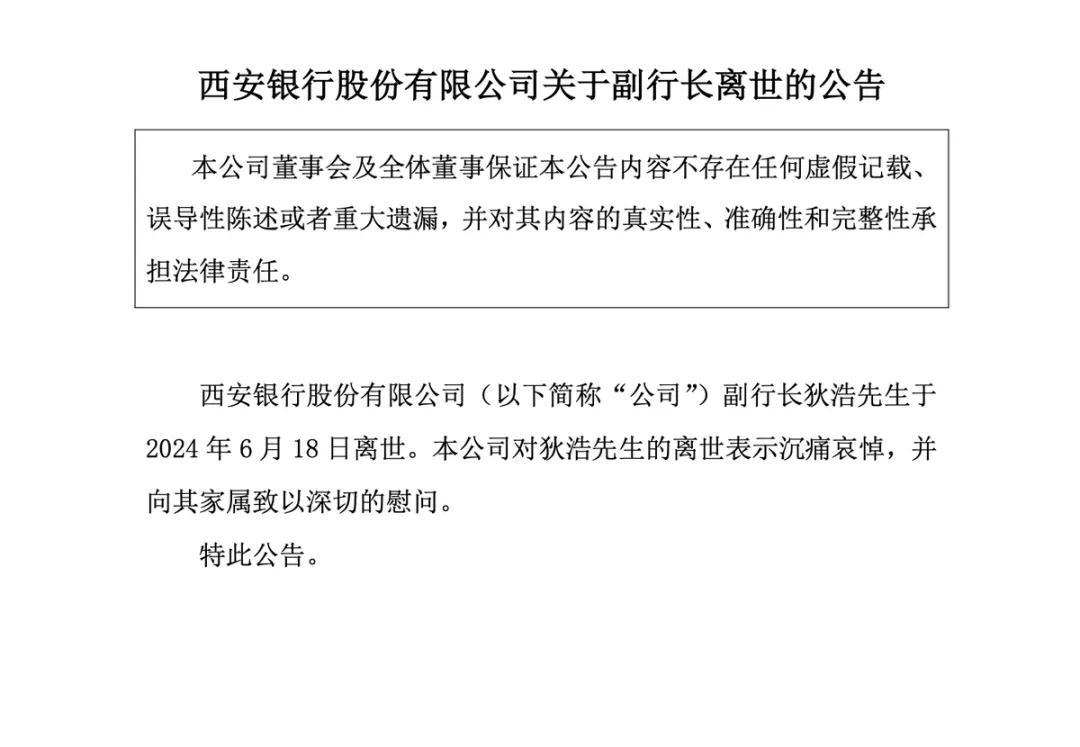

近日,西安银行(600928.SH)公告称,副行长狄浩于6月18日离世,本公司对狄浩先生的离世表示沉痛哀悼,并向其家属致以深切的慰问。

西安银行正面临业绩增长承压,拨备覆盖率下降、大股东股权质押高企等问题。值得一提的是,徐翔控制的宁波中百在3月公告,拟减持西安银行股份不超过6375.78万股。

出品|WEMONEY研究室

文|王彦强

近日,西安银行(600928.SH)公告称,副行长狄浩于6月18日离世,本公司对狄浩先生的离世表示沉痛哀悼,并向其家属致以深切的慰问。

西安银行公告

公开资料显示,狄浩,男,1973年9月出生,现年仅51岁。曾任西安银行西大街支行行长、土门支行行长、人力资源部副总经理、高新支行行长。

一位年仅51岁的高管为何会突然离世,西安银行公告并未说明。不过,据财联社消息称,同样在6月18日,西安高新路尚中心大厦,发生一起坠楼身亡事件,据悉为西安银行员工,派出所初步排除刑事案件。而一份社交媒体流传的汇报文件信息显示,坠楼者为西安银行副行长狄浩。

狄浩任职副行长长达八年

行长梁邦海身兼数职

狄浩从信贷员开始,就一直在西安银行工作,属于西安银行的老臣,在2016年8月16日,被聘任为西安银行副行长,彼时一同获聘的,还有西安银行原行长陈国红,原董事会秘书石小云,原副行长王欣、李富国,以及现任副行长黄长松、张成喆。

从任职时间看,狄浩出任西安银行副行长一职已近八年,其间经历了两届董事会更替。

在2022年9月,狄浩曾以西安银行副行长的身份发表题为《中小银行如何实践交易银行》的主题演讲。

在演讲中,狄浩表示,近年来,多重不确定性的因素叠加,银行的公司业务普遍面临着息差收窄、优质资产缺乏、资产质量下降等众多的问题。在此背景下,以平台化、生态化、开放化为特点的交易银行业务以其长期稳定的盈利能力、较低的资本占用、较高的客户黏性,逐步成为银行公司业务转型的重要方向之一。

据公开信息披露,2021年—2023年,狄浩每年的税前报酬总额分别为176.54万元、138.03万元、129.38万元。虽然每年的报酬额都超过百万元,但近两年狄浩的报酬额下滑显著。

值得一提的是,狄浩在2023年还曾自掏腰包近80万元,从二级市场增持西安银行21.65万股股份。截至2023年末,狄浩的持股为22.89万股,最新收盘市值为75.76万元。其持股数,在所有高管队伍中,排名第一。

随着狄浩的离世,西安银行的高管格局为董事长、代行长、代董事会秘书梁邦海,副行长黄长松、张成喆、刘强、赫勇和管辉,行长助理王星、计划财务部总经理陈军梅、首席信息官陈钦。

值得一提的是,西安银行副行长张成喆、黄长松,都已履职超过7年,不符合“关键人员7年轮岗”的监管要求。

西安银行的高管及其他重要人员

公开资料显示,梁邦海出生于1970年8月,博士研究生学历,管理学博士,高级会计师。

曾供职于国家开发银行、平安银行。2021年2月,梁邦海出任西安银行行长,并自2023年9月起暂时代为履行董事长和公司法定代表人的相关职责和义务。今年4月29日,西安银行董事会同意选举梁邦海为该行第六届董事会董事长。

从西安银行发布的公告来看,目前梁邦海身兼多职,挑起西安银行行长、董事长、董秘三职务大梁。

梁邦海将如何解决内控管理问题,掌舵西安银行,备受业内关注。

头顶“西北首家A股上市行”光环

业绩发展现颓势

西安银行成立于1997年,是一家区域性股份制商业银行,实际控制人为西安市人民政府。于2019年3月,在上交所挂牌上市,是西北首家A股上市银行,知名房地产大佬冯仑曾当过西安银行的独立董事。

2021年—2023年,西安银行分别实现72.03亿元、65.68亿元、72.05亿元,同比0.91%、-8.82%、9.70%;实现归母净利润28.04亿元、24.24亿元、24.62亿元,同比增长1.74%、-13.55%、1.56%。

同期,该行的年化加权净资产收益率(ROE)分别为10.59%、8.57%、8.22%,销售净利率分别为38.97%、36.94%、34.21%,净息差分别为1.91%、1.66%、1.37%,净利差分别为1.76%、1.54%、1.31%。

从以上数据可以看出,西安银行2022年营收和净利润下滑较大,尤其是归母净利润同比下滑了13.55%,在此基础上,西安银行2023年归母净利润微增1.56%。而值得注意的是,西安银行近三年的ROE、销售净利率、净息差和净利差正一路走低。

另外,WEMONEY研究室注意到,在非利息收入中,西安银行近三年的手续费及佣金收入占营收的比重在持续下滑,而投资净收益占营收的比重却在持续攀升。

数据显示,2021年—2023年,西安银行的手续费及佣金收入分别为5.60亿元、4.07亿元、2.77亿元,占营收的比重分别为7.78%、6.20%、3.84%;投资净收益分别为4.19亿元、7.37亿元、11.74亿元,占营收的比重分别为5.81%、11.23%、16.29%。

从房地产贷款来看,2023年,西安银行的房地产贷款为362.14亿元,房地产贷款占比为17.85%,在17家上市城商行中排名(由高到低)第八。值得注意的是,西安银行2023年的公司贷款(房地产业)为102.17亿元,同比增长10.83%;而个人住房贷款259.97亿元,同比增长4.98%。公司(房地产业)贷款增速超过个人住房贷款增速。

从资产质量来看,截至2023年末,西安银行的不良贷款率为1.35%,较上年增长0.1个百分点;而拨备覆盖率197.07%,较上年下降4.56个百分点。2023年,西安银行的资本充足率为13.14%。而我国2023年商业银行的平均资本充足率为15.06%,由此来看,西安银行的资本充足率指标仍低于商业银行的平均水平。

股东宁波中百欲择机减持

二股东股权质押高企

据公开资料显示,徐翔控制的宁波中百在2023年5月10日、11日大幅减持了西安银行3135.44万股,占总股本的0.71%,累计套现金额1.49亿元。

在今年3月25日,宁波中百再次公告称,拟授权公司经营管理层在公司股东大会审议通过之日起12个月内,择机出售不超过6375.78万股(剩余持有西安银行的股份)西安银行股票,占其总股本的比例不超过1.43%。

除大股东减持外,WEMONEY研究室注意到,西安银行前十大股东中,有四家股东存在质押问题。

据2023年年报显示,第二大股东大唐西市所持西安银行6.34亿股份全部处于质押状态;第七大股东西安金融控股有限公司质押5000万股,占持股比例的43.86%;第八大股东西安曲江文化产业风险投资有限公司质押5000万股股份,占持股比例的50%;第十大股东长安国际信托股份有限公司质押6120.822万股,占持股比例的81.39%。

值得一提的是,第十大股东金花投资控股集团有限公司持有的7520.82万股,已全部遭冻结。而上述四大股东合计股权质押7.95亿股,占西安银行总股本的17.89%。

2023年,西安银行的分红方案是,每10股派发现金股利0.56元(含税),合计派发现金股利2.49亿元,仅占其归母净利润的10.11%,与此前保持30%以上的分红率相去甚远。

对此,西安银行行长梁邦海在业绩发布会表示:1.银行业面临诸多不确定性因素,如房地产、地方债务等重点领域风险仍面临一定困难和挑战;2.随着新资本管理办法的实施和商业银行资本监管政策的持续趋严,商业银行内源性资本补充和积累的重要性日益凸显;3.西安银行目前正处于新战略规划的落地执行阶段,需统筹考虑业务发展和战略转型的资本需求。

2024年一季度,西安银行实现营业收入18.85亿元,同比增长4.44%;实现归母净利润6.83亿元,同比增长3.79%。不良贷款率为1.43%,较2023年末上升0.08个百分点;拨备覆盖率为189.19%,较上年末下降7.88个百分点。

截至2023年末,西安银行的资产总额为4410.56亿元,同比增长6%;其中,贷款总额为2166.64亿元,同比增长10.30%;存款总额为2983.32亿元,同比增长6.11%。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。