小熊电器百日市值“腰斩”:上半年营收、净利双下滑,出海、收购能驱动增长吗?快讯

第二增长曲线还未培育成熟,小熊电器(002959.SZ)营收失速已成现实。

出品|搜狐财经

作者|魏书琮

第二增长曲线还未培育成熟,小熊电器(002959.SZ)营收失速已成现实。

今年上半年,小熊电器营收和净利均同比下滑。

小熊电器作为“网红家电鼻祖”,在市场竞争激烈、互联网流量红利消失的当下,创意和营销的打法面临失效。经历多次战略调整,又重回了靠众多SKU拉动销售的路径。

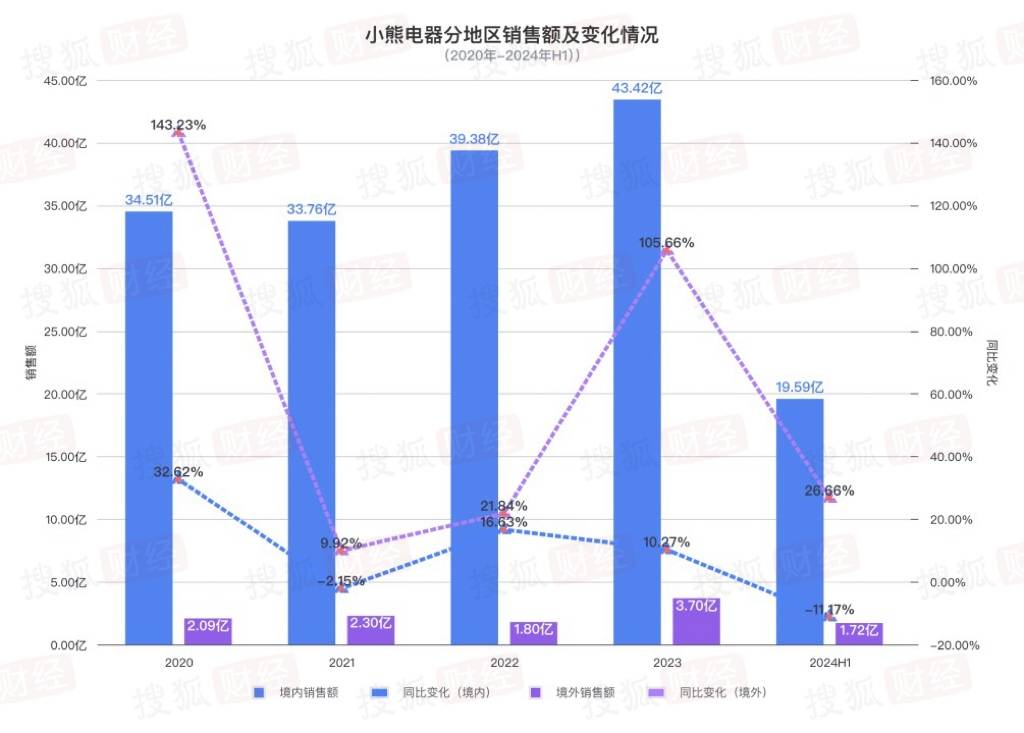

而今已“成年”的小熊电器,也将目光移至海外寻找增量市场,上半年境外销售增约27%。

此外,小熊电器似乎正将重心从厨电转移至个护小家电。7月初,小熊电器宣布将掷1.5亿收购主营电动牙刷、高速吹风机的罗曼智能。

截至9月11日,小熊电器报收36.3元/股,微涨0.37%,总市值约56.94亿元。而相较于今年内股价高点67.65元/股,仅不到四个月的时间,小熊电器市值缩水一半,蒸发49.21亿元。

营收连续三个季度下滑,上半年毛利降至36.7%

于2006年成立的小熊电器今年已迈入18岁。乘流量红利,加之抓住创意电器市场空白,小熊电器早年高速增长,一跃成为国内“创意小家电第一股”。

然而时隔两年,小熊电器的年中答卷再次出现营收、净利双下滑的情况,而这次营收的同比降幅比2021年更大。

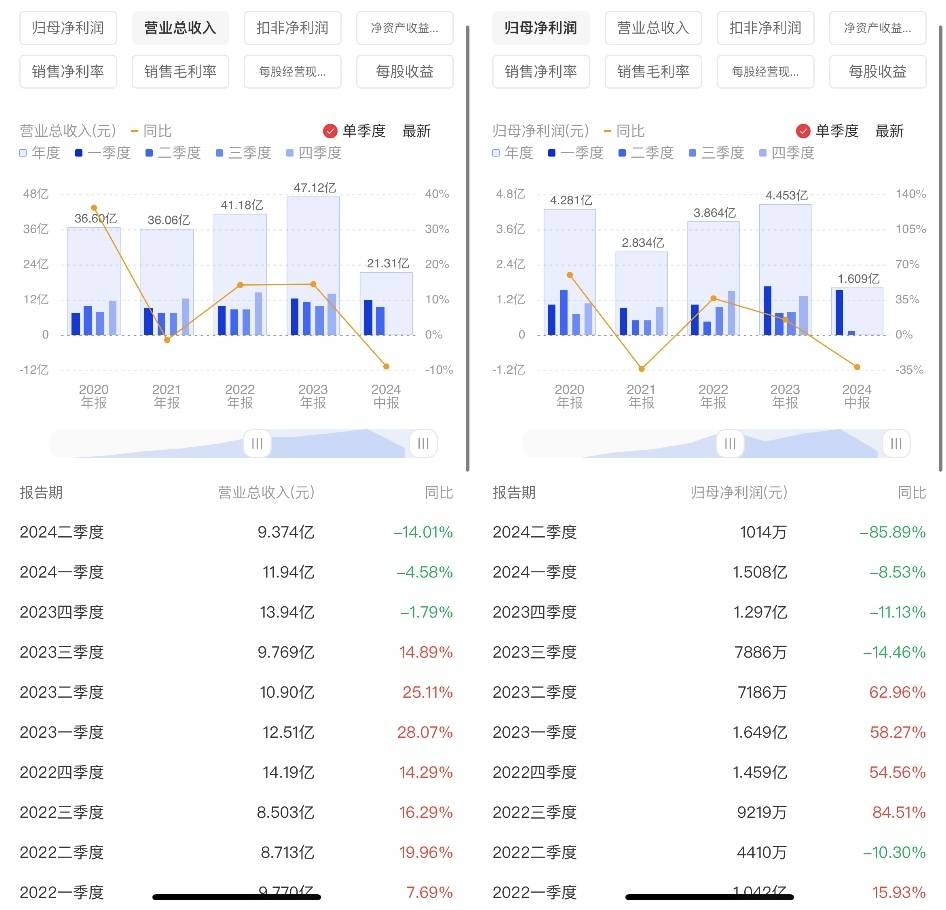

半年报显示,今年上半年小熊电器营业收入约21.31亿元,同比减少8.97%;归属于上市公司股东的净利润约1.61亿元,同比减少32.01%。2021年中期,小熊电器营收同比降了4.89%。

回看小熊电器发展史可以发现,其在2019年登陆A股后,上市前的超高增速很快不再。

上市后的首年和第二年,小熊电器营收、净利均保持高增速。2019年、2020年其营收分别达31.7亿元、36.6亿元,同比增速超3成。2020年,小熊电器的归母净利润突破4亿大关,同比增近6成。

而2021年,小熊电器营收不增反降,为36.06亿元,归母净利大降3成至2.83亿元。2022年、2023年营收增速有所回暖,突破40亿大关,利润也回升到2020年前后水平。

回到当下,营收乏力的苗头在2023年年末已经显现。

2023年四季度以来,小熊电器已经连续三个季度营收同比下滑,分别为13.94亿元、11.94亿元、9.37亿元,分别同比下降1.79%、4.58%、14.01%,降幅逐渐拉大。

净利润同样承压,已连续四个季度同比下滑。特别是今年二季度,净利润仅为1014万元。为上市以来盈利表现最“惨淡”的季度。

小熊电器增长失速背后,是厨小电市场下行叠加竞争激烈、互联网流量红利不再,核心产品优势降低。

奥维云网数据显示,2024年上半年,厨房小家电整体零售额261亿元,同比下降5.4%,线上零售额206亿元,同比下降2.8%;线下零售额55亿元,同比下降13.8%。

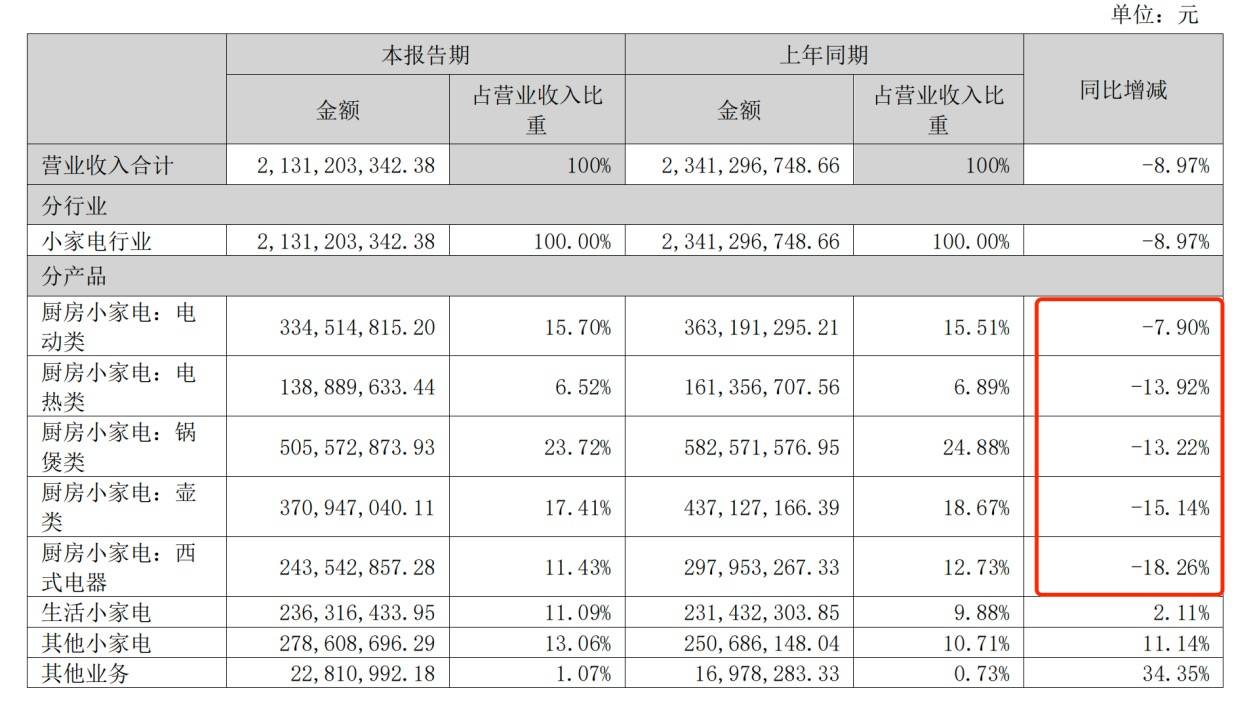

大势之下,小熊电器的核心厨小电产品也“卖不动”,并导致上半年业绩下滑。

据半年报,今年上半年,小熊电器厨房小家电中的五类产品营收均出现同比下滑。其中同比降幅最大的为包括空气炸锅在内的西式电器,营收近2.44亿元,同比下滑18.26%。

资深家电产业分析师梁振鹏认为,厨小电市场竞争空前激烈,除了传统“美苏九”的小家电巨头,还有小米等互联网企业,以及方太、华帝等专业厨电品牌等都在积极进军创意小家电市场。

“市场饱和之外,小家电本身的市场技术、产业、资金、规模门槛都很低,很难形成差异化的竞争优势。”他分析称。

半年报显示,小熊电器的毛利为36.7%,同比减少1个百分点左右。

分季度来看,一季度和二季度的毛利率分别为38.51%、34.39%,同比分别减少1.25和0.95个百分点。

国联证券研报称,毛利率延续下滑趋势主系均价下滑、原材料成本、费用及规模的拖累。

小熊电器管理层向媒体解释称,今年小家电市场竞争激烈,厨房小家电价格下探严重,公司今年二季度销量略有下滑、单价降幅较大。

另外,期间费用率也影响了小熊电器的盈利表现。上半年的期间费用率为32.08%,同比增加了1.81个百分点。

出海、收购开辟新增长曲线,上半年销售费用历史首降

为应对多方面冲击,小熊电器也已开始布局新的增长曲线,品牌出海,品类拓展是今年的重点。

分地区来看,2024年上半年,小熊电器的海外销售额达到了1.72亿元,同比增长26.66%。而国内销售额为19.59亿元,同比下降11.17%。

相比于国内小家电市场红利的消退,海外市场相对空间更大。头豹研究院报告显示,2023年小家电出口销售额突破新高,达454.4亿元,3年复合增长率为9.92%,高于国内的6.97%。

横向比较国内的其他小家电企业,小熊电器的外销规模仍较小。据最新的半年报,苏泊尔外销占总营收的31.51%,达34.55亿元;九阳虽然外销同比有所下滑,但也有8.32亿元,占18.97%。

半年报显示,小熊电器出口渠道包括跨境电商、ODM 和出口经销等。

梁振鹏认为,小熊电器虽在布局自有品牌的跨境电商,但要在海外市场建立自主品牌销售,需要投入大量资源建立销售网络、售后服务和物流配送体系,这对于小熊电器这样量级的企业来说无疑是一项艰巨的任务。

他分析称,“苏泊尔的大股东是法国SEB,已经建立了海外的销售网络,所以苏泊尔的外销比例在小家电企业里面都算比较高的,小熊电器在海外市场的品牌影响力和销售渠道建设方面还有待加强。”

头豹研究院报告显示,国内小家电企业品牌出海的难点在于,要精准洞察海外消费者的需求和习惯,构建完善的销售和售后服务体系以确保产品可达性和品牌建设,以及建立高效的仓储物流系统来应对跨国流通和库存管理。

总之,在经济状况不一、风土人情各异的海外,新品牌树立、消费者信息获取、资源匹配、物流运输、售后服务均相比国内增加了更大的难度。

国内方面,厨小电难以驱动业绩增长背景下,小熊电器将视野移至小家电中发展比较好的品类——个护小家电。

首先,小熊电器重返靠SKU拉动产品销售的策略,2023年年报显示,其品类从原有的60个左右增加到80个品类,产品型号900多款。

收购也是小熊电器的品类扩张方式之一。7月4日,小熊电器发布公告称拟以现金1.54亿元收购广东罗曼智能科技股份有限公司61.78%的股权。而这被市场视作小熊电器在个人护理小家电领域迈出的重要一步。

据悉,罗曼智能主营业务已覆盖全品类个护小家电产品,以电动牙刷、高速电吹风等为主要产品。

关于本次交易目的,小熊电器解释为“落实全球化战略,扩充产品品类、拓展海外市场,并提升公司的综合竞争力。”

值得注意的是,罗曼智能2023年净利亏损372.46万元。公告显示,若收购完成后的三年(2024-2026年)合计净利润低于8000万元,则会触发业绩承诺补偿义务。

回到数据层面,今年上半年,小熊电器的销售费用首次降低。具体而言,销售费用为3.98亿元,同比下降9.03%。主要是因市场促销费由去年同期的2.84亿元减少了约7000万至2.13亿元。

上半年的研发费用为9284.54万元,同比增长35.08%。主要系人员人工费增长超千万达4565.93万元;直接投入也同比翻倍,达到了2727.52万元。

拉长时间线来看,2021-2023年,小熊电器的研发人员分别为272人、321人、389人。

可以看出,小熊电器正主动改变市场对其“重营销,轻研发”的刻板印象。只不过,这些改变的实际成效仍需要时间的检验。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。