靠物流模式圈地投资获利,“地王”京东产发IPO停了快讯

等待了一年多,京东产发赴港IPO还是被搁浅了。

彭红侠/发自北京

等待了一年多,京东产发赴港IPO还是被搁浅了。

5月30日,有接近京东的消息人士透露,京东产发已暂缓上市计划。港交所网站上市板块,京东产发披露的相关文件也因长期没有进展而失效。

一年前,京东宣布将旗下京东产发、京东工业分拆上市,可在上市临门一脚,京东产发为何选择此时暂缓IPO?5月31日,中房报京津冀致电并发送采访提纲,截至发稿未收到回复。

尽管京东产发从不承认自己是家房地产公司,但据上述知情人士透露,京东产发暂缓IPO,还是归因于“内地房地产行业不景气”。

在2018年正式独立前,京东产发更多是作为京东供应体系地盘,以幕后身份承担了大量仓库、产业园等基础设施建设。而京东物流则更多扮演“承租方”角色,即便京东产发分拆上市,京东物流依然是贡献业绩近七成的大客户。

对于二者运营模式,有业内人士坦言,京东物流和京东产发实质上就是轻资产和重资产的区别,京东产发主要是负责开发及管理京东集团的物流设施和其他不动产,包括高标仓、商用办公楼及一体化产业园,以支持京东物流及其他第三方;京东物流为集团总部电商及外部业务提供供应链解决方案及物流服务。

如今京东物流已轻装上阵成功上市,京东产发却因重资产“买地收租”模式备受争议。

5年来,京东产发以物流和产业开发之名迅速攻城略地,以年均280万平方米建筑面积的速度囤积大量土地,疯狂土地扩张配合主营业务开展,这些土地和资产为京东产发带来不可小觑的升值空间和收益。

截至2022年末,京东产发总建筑面积已达2330万平方米,包括219个物流园区、13个产业园区及4个数据中心,当中包括国外的25个基础设施项目。根据仲量联行报告,自2018年初至2022年底,京东产发总建筑面积扩大的年平均复合增长率超过40%,远超同业增速。

开发端迅猛扩张的另一面是,京东产发亟需更大规模的资金支持。在巨大开发压力下,京东产发开始股权、债权、基金多方面融资,同时开启上市通道缓解资金压力。但京东产发土地投资依然不见减速,2022年购置土地的成本支出几乎是2020年及2021年的总和。

盈利全靠不动产?

掌舵京东20余年,刘强东从未真正放手。自2022年底,刘强东重回大众视野后,整个京东系以肉眼可见的速度发生了一系列巨变。

一方面,“35711”目标推动下迅速拆分旗下板块,力推京东产发、京东工业、京东科技等板块上市,另一方面从组织上自上而下开启大批人员调整,徐雷下课、许冉接任CEO后,各大板块核心管理层也开始人事大换防。

2023年6月,京东物流CEO余睿辞任,京东产发原CEO胡伟接任京东物流CEO,京东健康原CFO曹冬继任京东产发CEO一职。

据了解,胡伟于2010年加入京东,先后担任京东集团物流部人力资源部负责人、京东集团物流部西南地区负责人、京东物流华北地区负责人、京东产发CEO,是从物流体系成长起来的老人。曹冬加入京东已超过12年,除担任京东健康原CFO外,更早前担任过京东集团审计部负责人、财务结算中心负责人、预算与分析部负责人等职务,以财务专业见长。

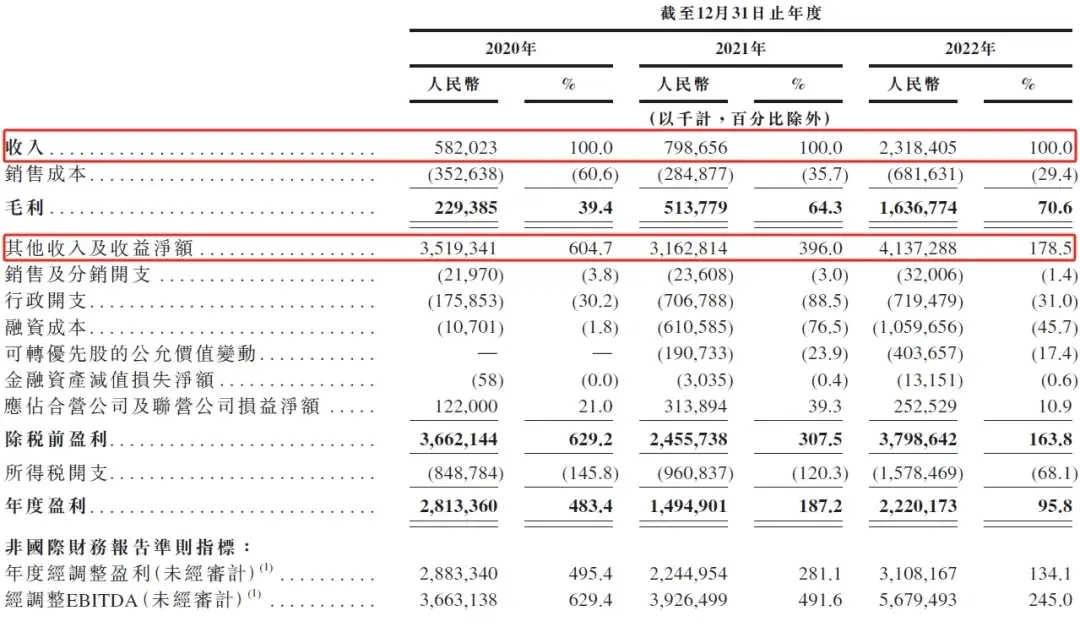

京东产发宣布上市时,胡伟仍任职该公司CEO。2023年3月31日,京东产发招股书披露,高达70%的毛利率,让京东产发迅速引起了资本市场浓烈的兴趣。

但市场也很快发现,这家定位为“中国和亚洲领先、增长最快的现代化基础设施开发及管理平台”的公司,本质上与传统的商业地产公司无异,其盈利能力与投资性房地产的资产规模强相关。

数据显示,截至2022年底,京东产发营业收入23.18亿元,同比增长190.3%。这一年收入猛增的原因在于中国物流资产的并表。2022年6月京东产发收购中国物流资产,后者并表带来近8亿元租金收入。如不计并表收入,内生增长幅度为119.4%。

值得注意的是,长期以来,京东产发其他收入及收益净额都明显高于经营收入。2022年,京东产发其他收入及收益为41亿元,是经营收入的近2倍。这其中,在建投资物业的公允价值收益影响最大,2020年~2022年,这一项收入分别为23亿元、24亿元及37亿元。

京东产发经营收入与其他收入净额对比

这也导致京东产发的利润明显高于收入。2020年~2022年,京东产发经调整利润分别为28.83亿元、22.45亿元、31亿元。

不过,漂亮的财务表现掩盖了京东自身业务造血能力的不足,因为物业在建公允价值的变动并不会带来现金流入。如果不考虑这部分营业外的收入,京东产发将仍然在亏损之中。

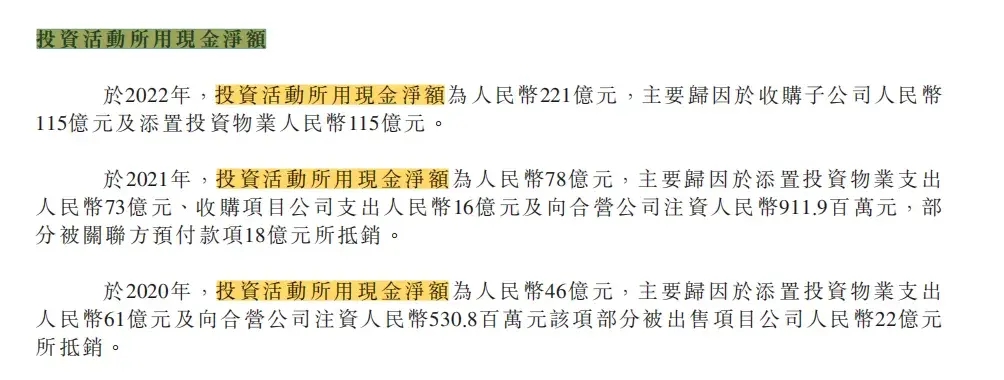

京东产发的发展明显偏向“重资产”,招股书显示2022年京东产发投资活动产生的现金流量净额为净流出221亿元。如此庞大的资金流出,很显然是为了并购项目和买地,而为了满足租户需求,京东产发不得不重资产运作好地段。

京东产发2020年~2022年投资活动所用现金净额

招股书显示,京东产发2020年~2022年分别获取土地面积187.4万平方米、357.9万平方米和302.8万平方米,对应投资物业支出分别为61亿元、73亿元和115亿元。土地和建设年投资额上百亿元,这对账面现金只有11亿元、经营活动所得现金净额只有17亿元京东产发来说意味着什么?

从京东产发发展模式来看,要保持收入的高增长,就必须持续投入大量资金,且回报周期很漫长。对于这种模式,有分析人士表示担忧,“如此依赖融资的京东产发,现阶段显然属于重资产模式,这种模式本身不利于估值,同时影响京东产发估值的还有刘强东近期的频频套现。”据媒体爆料,自2018年以来,他在数家公司中进行的6次大规模套现,累计数额已超过650亿元。

难以拿到令人满意的估值,或许在一定程度上拖住了京东产发上市脚步。有业内人士向观中房报京津冀表达了对京东产发暂缓上市的看法,其中一条便是基于估值的疑虑。“资本市场波动和市况不佳,可能导致京东产发未能获得其期望的估值,从而影响其上市积极性和最终融资效果。”

高增长难以支撑

3年来,京东产发创造不少业绩“神话”。收入水平上,2020年~2022年,其营业收入从约5亿元一路上升至23.7亿元,3年复合增长率近100%;毛利率也实现惊人的两连跳,从39.4%升至64.3%再增长至70%,如此高的毛利率在地产行业极为少见。

高利率背后,是源源不断扩充的地盘,在2023年披露的招股书中,京东产发透露,每年土地收购的建筑面积平均约为280万平方米,每年新开工的建筑面积平均约为350万平方米,每年竣工的建筑面积平均约为240万平方米。

账面资金仅十几亿元的京东产发,如何支持“拿地-开发”高速运转,撬动千亿规模资产?传统模式下,企业需要通过租金上升及土地溢价来逐步收回资金,滚动投入再开发建设。但京东产发90%出租率和3%至5%的租金增幅,能带给京东产发的业绩提升相当有限。此时,大量的融资,成为京东产发实现规模快速增长的关键。

自2021年开始,京东产发开始大规模融资。招股书中显示,京东产发分别于2021年、2022年完成6亿美元、7亿美元的融资,并且在2021年、2022年通过股份发行获得104亿元、90亿元。此外,截至2022年末,京东产发的银行及其他借款约合258亿元。

京东产发股权、债权融资规模虽已达到一定规模,但一方面融资成本高企,2022年京东产发融资成本已经达到了10.59亿元,吞噬了2022年大半经营现金流,债务风险急剧提升。另一方面,这对年均投资额上百亿元的京东产发来说,仍旧难以支撑。

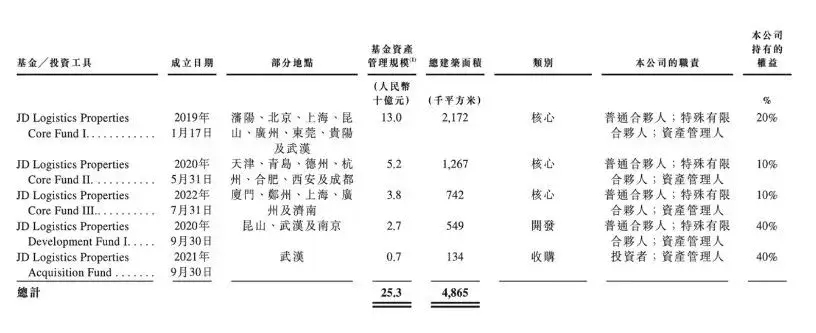

因而京东产发开始另辟蹊径,以高超的“财技”拓展增资和负债之外的资金来源。具体操作上,京东产发作为普通合伙人设立和管理基金,引入投资人出资认购基金份额,京东产发用基金的钱向京东集团购买物流资产,反过来租给京东集团使用,京东集团租回的物流资产,京东物流向京东集团交租获得使用权。

业内人士称,京东产发“售后租回”是京东集团的“高阶”资本运营手段,即将物流资产的所有权、使用权分为三段,京东产发持有、京东集团租回,再转租给京东物流及其他第三方使用。截至2022年底,京东产发已设立了3只核心基金、1只开发基金、1只收购基金等共计5只私募基金,基金规模从2019年底的115亿元增至2022年底253亿元。

京东产发基金运作

从股权到债权,再到基金融资,不难看出京东产发对于上市融资的迫切。值得一提的是,尽管2022年购置土地的成本支出几乎是2020年及2021年的总和,但土地面积、新开工面积及竣工面积均较前两年有所下降。

在京东最新发布的一季报中,由达达、京东产发、京喜及海外业务构成的新业务分部的收入却从上年同期的60亿元下滑到49亿元,新业务分部收入的同比变动率从上年同期的-6.5%扩大到-19.2%。尽管京东产发部分并未单独列举,但从下滑的幅度,多少可见端倪。

显然,再庞大的资金量也无法支撑京东产发的高增长神话。值得一提的是,京东产发并未放弃IPO的目标,“待时机适合再筹备上市”。不过,本质还是靠规模发展的京东产发,若无法撕掉身上沉重的地产标签,再冲击IPO希望或也同样渺茫。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。