中报净利增速下滑,浙商银行的“薛定谔分红”会不会来?观点

中报净利增速下滑,浙商银行的“薛定谔分红”会不会来?

文:向善财经

这些天,上市银行的业绩表现陆续出炉。

这些业绩总结起来就五个字:净息差收窄。

行业净息差收窄的压力不断传导至业绩端,净息收入都在普遍下滑。

除了几家做债能力强的银行,大家都在尽量做大中间业务,来对冲净息差的压力。

二级市场上银行板块不断走低。大行也不例外,农业银行跌超5%,工商银行跌近4%,交通银行、中国银行、建设银行均跌超3%。

浙商银行也不例外。9月2日A股收盘,浙商银行跌2.29%,收盘价2.56元。

8月29日晚,浙商银行发布了2024年半年报。数据显示,上半年浙商银行营收352.79亿,同比增长6.18%,净利润79.99亿元,同比增长3.31%。

乍一看这个业绩似乎还不错,至少没有负增长。仔细一看净利润增速只有3.3%,去年的净利润增速有多少呢?11.04%,净利润增速下滑得厉害。

客观地讲,净息差收窄对利润的影响是一定有的,也不止浙商银行一家增速下滑,但有意思的是,上半年浙商银行的营收增速可是达到6.18%,这个增速比2023年还要高。相对应地,净利润增速却只有3.3%。

那么问题来了,24年上半年浙商银行的经营质量表现究竟怎么样?

利润增长压力仍在,非息收入难挑大梁?

认真读完了浙商银行这份中报,发现其中有亮点,也有不足。

亮点之一是业绩尚可,资产规模进一步扩大。

半年报显示,浙商银行的总资产达到3.25万亿元,比上年末增长3.27%,这里面放贷款和垫款总额1.81万亿元,比上年末增长5.59%,贷款和垫款利息收入409.54亿元,同比增长3.63%。

贷款利息收入比营收还高,说明生息资产收益对于浙商银行的总体营收来说还是非常重要的。

进一步来看,上半年浙商银行的资产规模有扩大,但净利差的压力还在。

半年报显示,2023年浙商的生息资产平均收益率为4.3%下降到了3.9%,同期,生息资产的净利差从1.95%下降到1.61%。

总之,利差收窄导致净息收入同比下降了。数据显示,上半年浙商银行的净息收入同比减少了3.27亿,下降了1.36%。

问题来了,为啥净息收入同比下降了,但上半年营收反而是6.18%的增长呢?

原因在于非息收入增长。

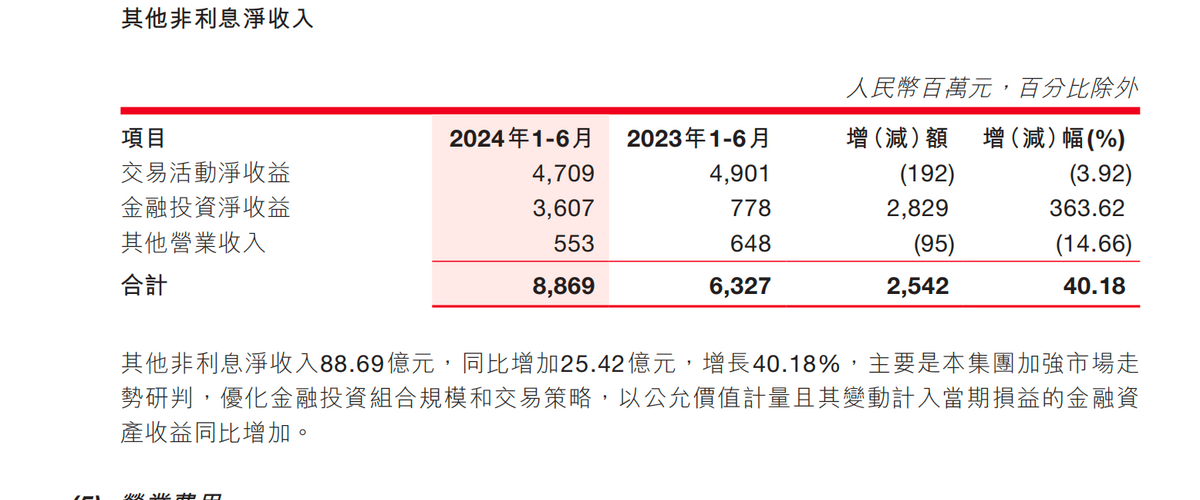

数据显示,上半年浙商银行的非利息净收入116.37亿元,同比增长25.70%,非息营收占比提升到32.99%。

如果仔细看非息收入的结构,其实不难发现浙商银行的非息收入并不是交易佣金拉动的。

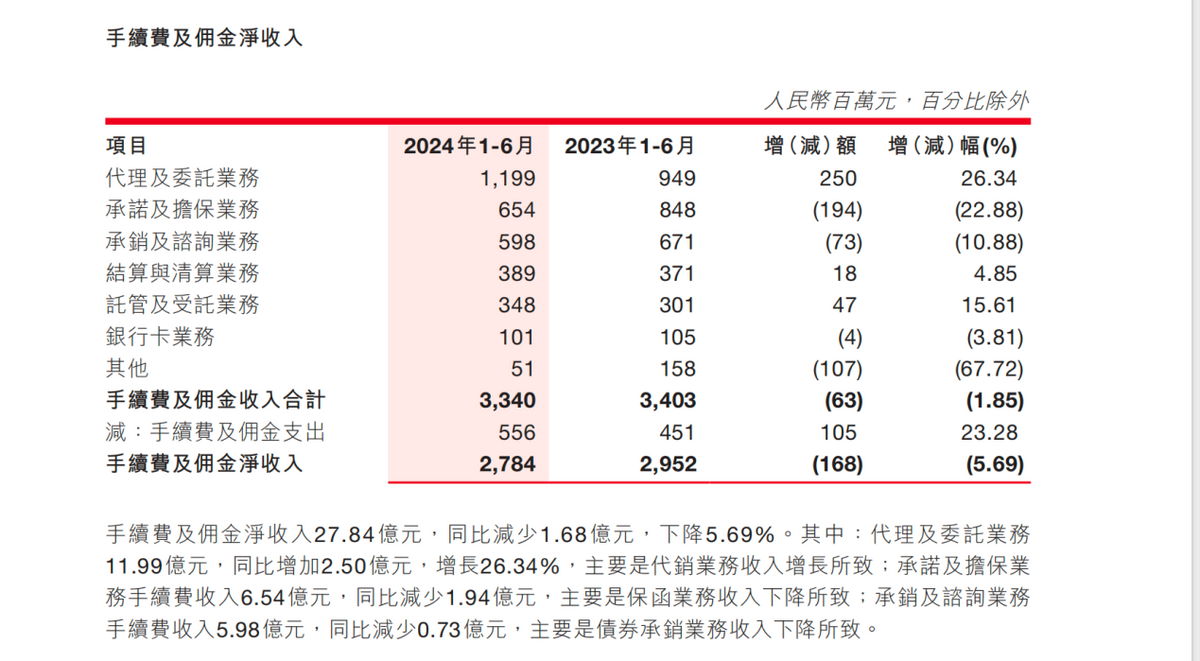

非息收入虽然是增长了,但是手续费以及佣金净收入减少,同比减少5.69%,减少金额为1.68亿。

而其非息收入中,增长幅度最大的是金融投资收益。数据显示,上半年浙商银行的金融投资净收益同比363.6%,金融投资收益达到了36.07亿元。

说白了,中间业务下滑了,到头来还是投资业务带动非息收入增长。

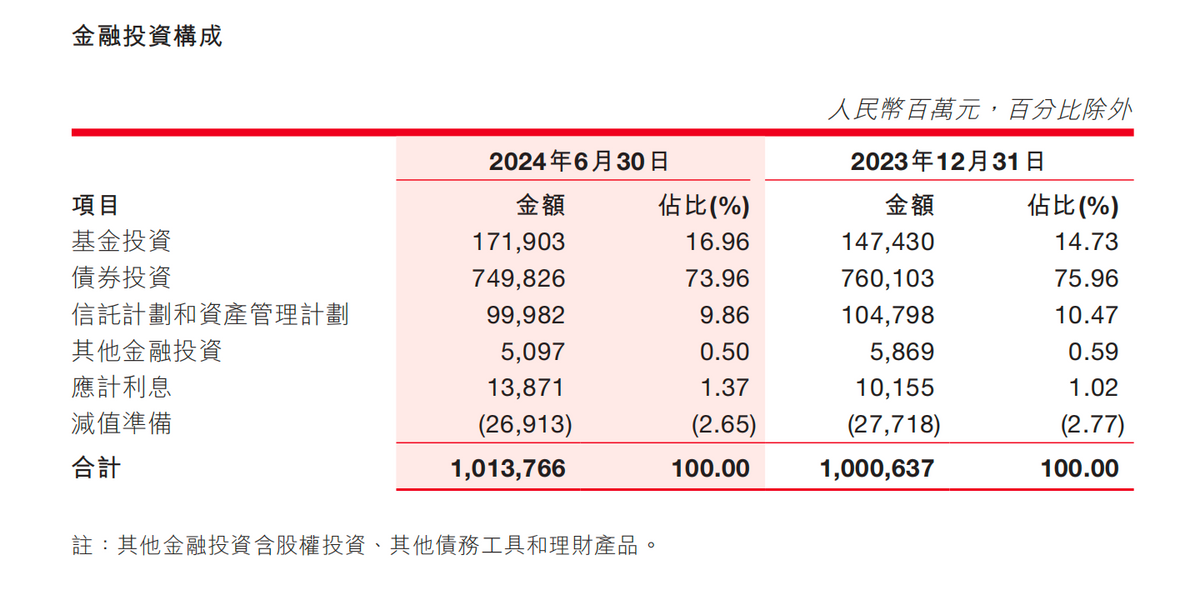

再进一步看投资结构,占比最高的是债券投资,也就是说,债牛拉高了非息收入带来的收益,这个非息收入增长,跟中信银行也有点像,中信银行也是投资收益拉高了非息收入。

数据显示,2024年上半年该行累计承销浙江债170.6亿元,占发行量的9.56%,居于首位。

短期来看,的确可以对冲净息收入下滑的影响,但长期来看必须考虑的问题在于,债牛会持续多久?接下来的财报业绩还能用债券投资收益来支撑业绩吗?

一个核心问题是,息差收窄的局面短期内恐怕很难扭转,那么或许到头来还是得靠做大中间业务。

但浙商银行的手续费以及佣金净收是减少的,显然交易业务并不能作为业绩增长的支柱。

还是那个老问题,息差压力下,银行的营收利润不可避免会受到影响,这个时候谁的交易业务做好,谁的业绩就有韧性。

而浙商银行,恰好可能属于交易业务不强的那一类。

虽然非息业务增长的持续性存疑,但浙商银行在处置不良资产方面,力度尚可。

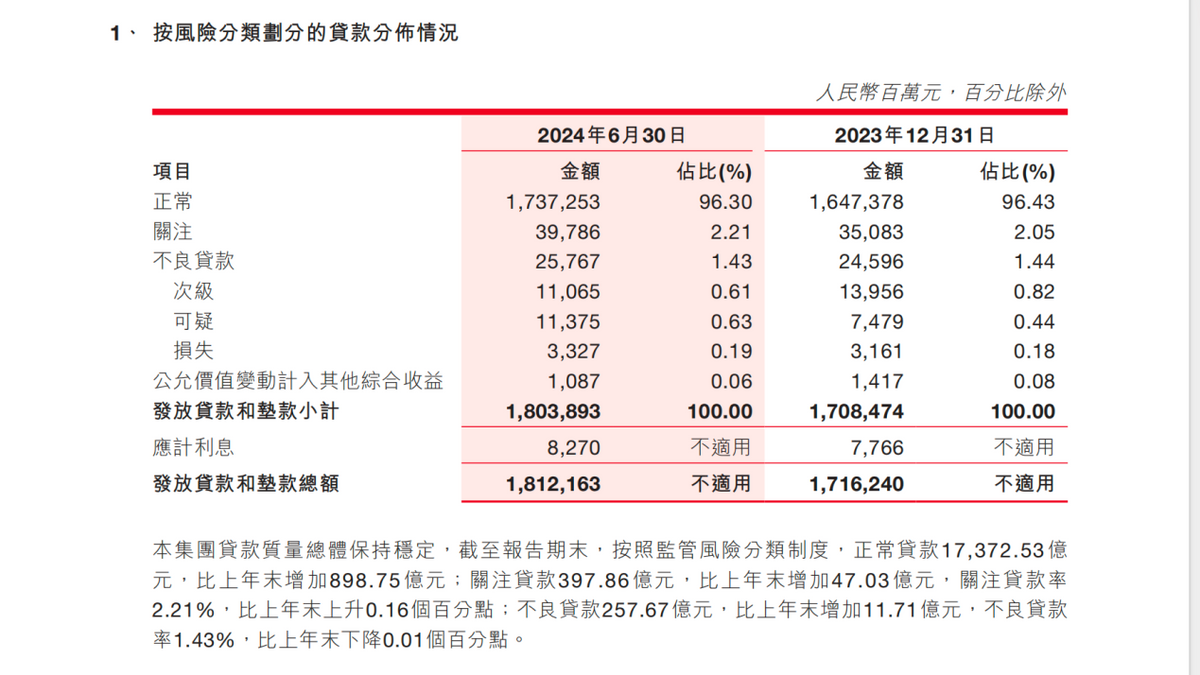

数据显示,上半年,浙商银行保持了较大的不良贷款核销和拨备计提力度,上半年信贷核销金额74.06亿。期末的信贷损失准备余额为458.98亿。

值得注意的是,上半年,浙商银行的关注贷款和重组贷款有所增加,上半年重组贷款和垫款总额为99.45亿元,比上年末增加了29.72亿元。其中,逾期三个月以上的重组贷款为14.1亿元。

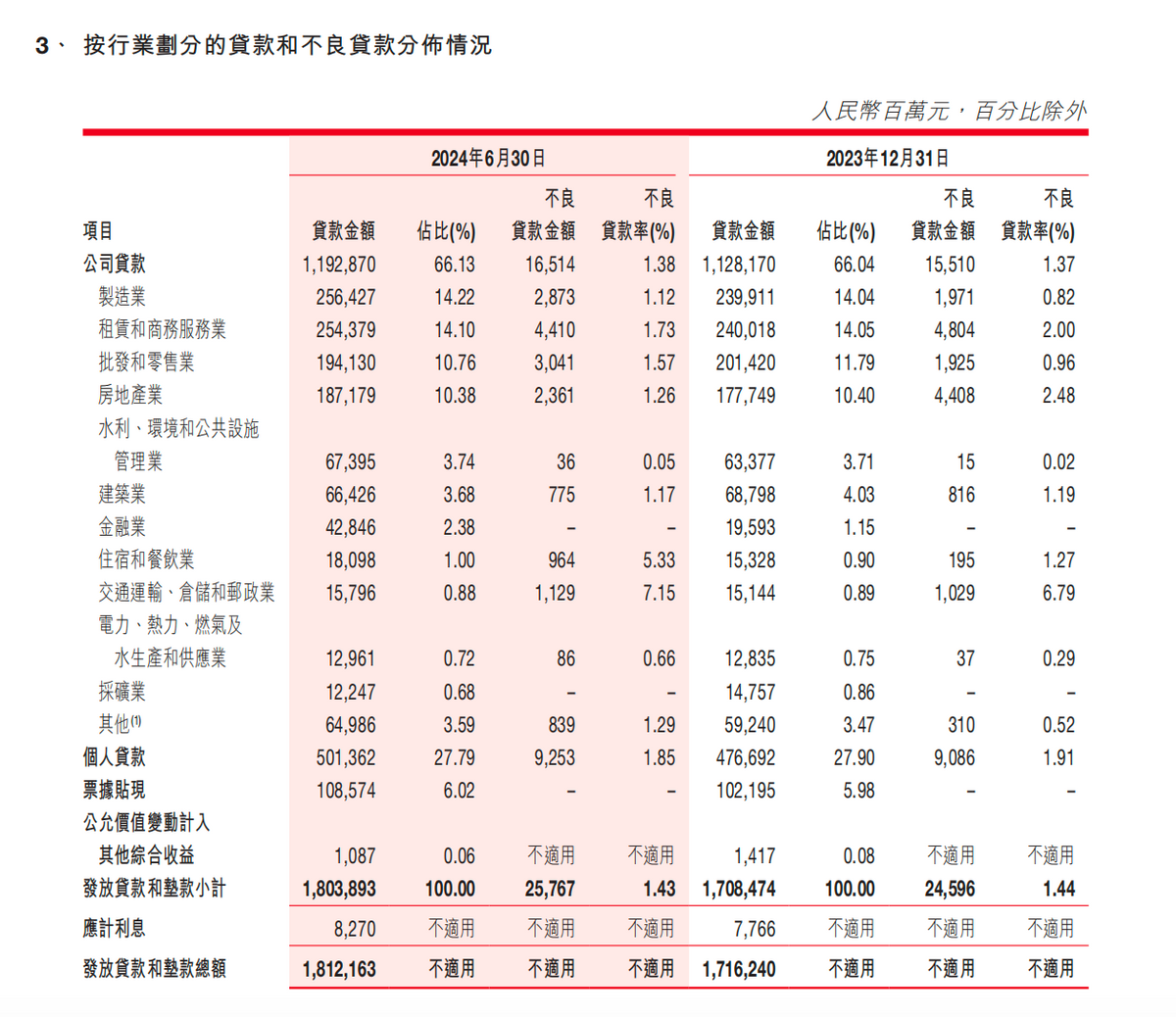

从不良贷款的行业分布来看,上半年,制造业的不良贷款率同比微增了0.01%,零售业不良率从0.96%上升到1.57%,交通运输、仓储邮政业的不良率从6.79上升到7.15%,房地产的行业的不良率从2.48%下降到了1.26%。整体来看 不良率表现稳定,而且微降0.01%。

总的来说,上半年浙商银行的资产质量表现稳定,不良率微降,整体的资产质量表现还不错。

抗风险能力方面,上半年浙商银行的核心一级资本充足率,以及资本充足率、资本充足率等指标都略有提升。但拨备覆盖率却下滑了4.48个百分点。

资产质量方面,如果未来对外投资不踩雷贷款损失不再大幅计提减值的话,那么业绩上回转的余地也可能就更大一些。

望不见的中期分红,陆建强能否顶住压力重建信心?

资产质量稳定固然重要,但如果利润看不到有力的新增,哪怕是来一手中期分红,也是能稳定一下市场信心的。

但似乎中期不分红成了浙商银行的“传统”。

据统计,浙商银行自上市以来累计分红 4次,累计分红金额为 174.99亿元 ,其中A股分红137.46亿元, 港股分红37.53亿元。

从分红的时间节点来看,除了2021年报不分配不转增之外,2019—2024年中报期间,大都是在年报发布分红计划。中报不分红,似乎也是一种“传统”。

事实上,最近的一次分红是在今年6月份,浙商银行港股发布公告,2023年年度权益分派向全体股东每股派0.164元人民币现金。

虽说年中分红和年底分红只是时间节点上不同,反正到了年底也还是一样要分红。只是,在股价下探的这个时间节点上,还是需要来拉动市场信心的。

实际上,张荣森继任9天后火速辞职,让很多人摸不着头脑,核心管理人员的不寻常变动,可能会使得市场信心受到影响。

浙商银行董事长陆建强在业绩说明会上也给出回应:个别高管变动不会对浙商银行经营产生影响。

从投资者的角度来看,回应本身中规中矩,没有做过多的解释,只是说经营不受影响,能不能完全打消市场疑虑,不好判断。

而人事安排方面,董事会同意在董事会聘任的新行长任职资格获国家金融监督管理总局核准之日前,由董事长陆建强代为履行行长职责。

董事长代为履行行长职责没什么问题,但在这个市场环境对银行股不利的情况下,如何带领浙商银行管理层励精图治,让市场重拾信心,可能是陆建强的压力所在。

从资本市场的表现来看,无论是港股还是A股,浙商银行的股价都已经接近两个月以来的低点,而且距上市以来的低点也不远。显然这份稳定的中报业绩,并没有给市场带来更充足的信心。

给市场信心这事儿,说不如做。

消除投资者的疑虑,除了用业绩说话,也可以用分红来说话。毕竟投资人之所以看重城商行,就是看中股息率。从股息率来看,浙商银行的股息率为 6.41%,即便是在城商行里,浙商这个股息率并不低。

可以说,分红派发股息,是浙商银行的“核心优势”之一。

所以,与其中规中矩地回应,倒不如实打实地来一次分红更直接。比如,这么多年没搞过的中期分红是不是可以搞一次?时间过了也不要紧,也可以来一次特别分红。毕竟账面上的未分配利润也不少。

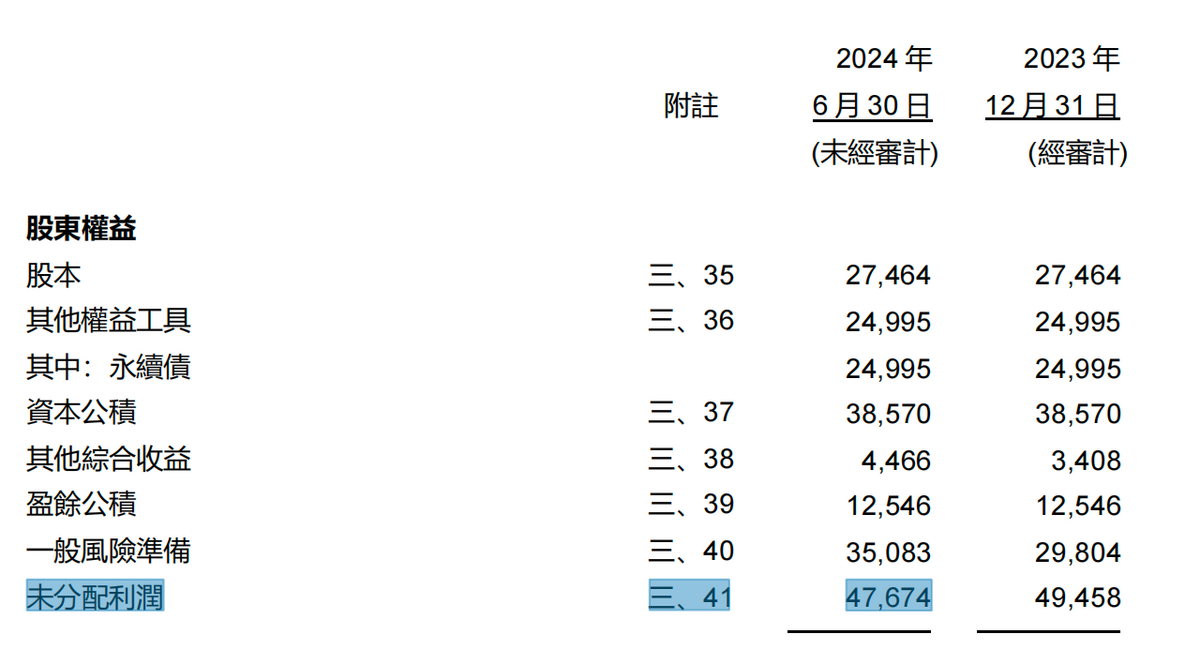

半年报显示,浙商银行上半年的未分配利润虽然不如去年同期那么多,但也有476.7亿。

分红之外,也可拿出一部分利润来回购股份,总之得有更实际的动作。

实际上,今年8月份,也有投资者向董秘提问,有没有中期分红计划,官方回应表示:“正研究相关事项。”到现在,浙商银行中期财报发布,但中期分红计划似乎仍未出炉。

这“薛定谔分红”到底会不会来?市场还在期待一个确定的答案。

客观地看,无论是营收表现还是利润表现,浙商银行这份中报表现并不差,但在关乎经营战略的问题上,浙江银行可能需要更多的“定力”。

除港股持股外,天眼查APP显示:截至今年一季度末,浙商银行的前十大股东中第一大股东是浙江省金融控股有限公司,持股比例为12.57%,并不满足包括“单独或者与其他股东一致行动时,持有浙商银行有表决权股份总数30%以上的股份”在内的任何一个控股股东身份条件。

没有控股股东及实际控制人,也可能会意味着公司重大经营决策的效率有可能被降低,决策方针变得不稳定。这个时候,就得靠核心管理层的个人威望和魄力。

接下来,董事长兼任行长期间,陆建强能否顶住压力重拾信心?值得持续关注。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。