百万罚单不断!营收利润“双降”、被罚超3000万,招商银行隐患集聚快讯

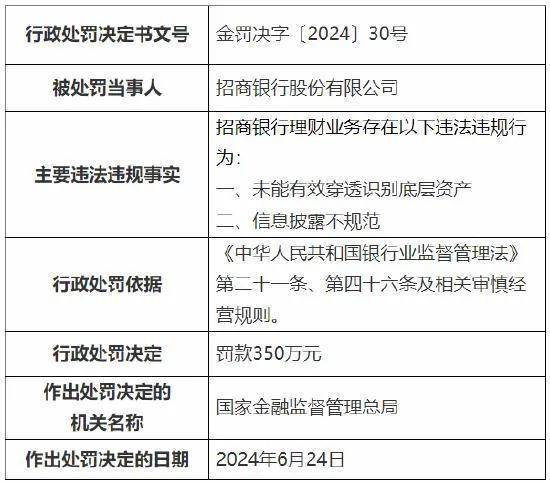

6月28日消息,国家金融监督管理总局行政处罚信息公开表显示,招商银行因理财业务存在严重违法违规行为,被国家金融监督管理总局处以350万元罚款。

6月28日消息,国家金融监督管理总局行政处罚信息公开表显示,招商银行因理财业务存在严重违法违规行为,被国家金融监督管理总局处以350万元罚款。

另一方面,招商银行业绩继续承压。据招商银行2024年一季报,该行实现营业收入864.2亿元,同比下降4.65%;实现归属母公司股东净利润380.8亿元,同比下降1.96%。

招商银行素有“零售之王”的称号,然而,近些年来,其规模攀升的同时,隐患也在集聚。2022年第四季度,股份制商业银行理财类业务投诉中,招商银行有336件,占招商银行投诉总量的14.7%,排在第一。

1

连收百万罚单

13项违规被罚超3000万元

据悉,招商银行此次违规行为主要包括两个方面:

一是未能有效穿透识别底层资产,这一行为暴露了该行在理财业务中对于资产管理和风险控制的不足,可能导致对投资者权益的损害;

二是信息披露不规范,违反了金融监管对于透明度和公平性的要求,损害了投资者的知情权。

国家金融监督管理总局对此进行了严肃处理,依法对招商银行处以350万元罚款。这一处罚旨在警示招商银行加强内部管理,规范理财业务操作,确保合规经营。

今年以来,招商银行还收到两张百万罚单。

4月7日,根据国家金融监督管理总局网站近日发布的行政处罚信息公开表(台金罚决字〔2024〕7号)(莆金监罚决字〔2024〕3号)显示,招商银行股份有限公司台州分行被罚款155万元,三名客户经理被警告;招商银行股份有限公司莆田分行合计被处以195万元罚款,两名相关责任人被警告。

去年,招商银行也多次被罚,其中,有两次金额巨大。

去年1月,根据央行公示行政处罚决定书,招商银行因13项违法行为被处以警告,被罚款3423.5万元。同时被处罚的还有招商银行交易银行部总经理、零售金融总部副总经理等10名相关人员。

去年6月,上海银保监局两张罚单显示,2020年1月至2021年4月,招商银行上海分行个人贷款资金违规用于购房等禁止性领域;2020年10月至12月,该分行并购贷款业务严重违反审慎经营规则。2020年5月至2021年1月,该分行个人贷款资金违规用于购房等禁止性领域。由此,招商银行上海分行被责令改正,并分别被处罚款880万元、160万元。

2022年,招商银行因反洗钱、信贷违规等收到罚单累计超40张,处罚金额合计超6000万元。

更早的2021年,根据《银行财眼》统计,招商银行那年至少领到14张罚单,合计罚款金额近8000万元。

2

业绩承压

营收与净利双重下滑

据招商银行2024年一季报,该行一季度实现营业收入864.2亿元,同比下降4.65%;实现归属母公司股东净利润380.8亿元,同比下降1.96%。

实际上,招商银行净利润的下滑早有端倪。在2023年度业绩发布会上,行长王良就曾表示,今年一季度的经营压力不仅没有比去年好转,反而呈现出进一步加大的态势。

彼时王良说道,“营收的挑战”主要是在息差收窄导致净息收入增长出现了缺口。据了解,过去有“零售之王”之称,靠“吃利息”发展壮大的招商银行,如今的优势也越来越弱。

数据显示,招商银行净息差正处于下降通道,2021年-2023年,招商银行净息差分别为2.39%、2.28%、2.15%。今年一季度,招商银行净息差继续承压,下降至2.02%,同比下降27个基点,环比下降2个基点。

一般而言,净息差的下滑主要是净利息收入增速弱于生息资产规模增速导致的。

具体来看,当前招商银行的净利息收入确实持续承压。去年招商银行的净利息收入就出现了自2016年以来的首次下降,降幅达1.63%。今年一季度,该行利息收入941.35亿元,利息支出421.35亿元,共实现净利息收入520亿元,同比下降6.15%。

与此同时,招商银行生息资产规模却快速扩张,截至一季度末,这一数字已经来到了10.36万亿,同比增长5.71%。

此外,“存款定期化”现象也是导致招商银行净利息收入承压的重要原因,受客户风险偏好下降,企业资金活化不足影响,客户投资定期存款产品需求高企,活期占比有所下降。

年报显示,当前招商存款的定期化、长期化的趋势特征比较明显,其中,公司客户活期存款下降至2.64万亿,零售客户活期存款下降至1.82万亿,相比于2022年共下降了0.28万亿。

2024年1-3月,招商银行活期存款日均余额占客户存款日均余额的比例为52.13%,较上年全年下降4.95个百分点。

3

隐患集聚

被投诉336件 股份行第一

招商银行素有“零售之王”的称号。

官网数据显示,截至2023年末,招商银行总资产达11.03万亿元。同时,管理客户总资产(AUM)13.32万亿元,零售客户数达到1.97亿。

在招商银行的成王之路上,信用卡业务是一个不可忽视的存在。

资料显示,早在2001年,招商银行就组建了国内第一家集发卡营销、商户管理、清算运营、风险管理等于一体集中运营的信用卡中心。根据节点财经的数据,到了2006年的时候,招商银行信用卡发卡量已经突破1000万张,占据中国国际标准信用卡30%以上的市场份额。

截至2023年底,招商银行信用卡流通卡数量为9711.81万张,增速有所下滑,但信用卡交易规模依然排在行业头部。

规模攀升的同时,隐患也在集聚。中国银保监会消费者权益保护局发布的《关于2022年第四季度银行业消费投诉情况的通报》显示,2022年第四季度,股份制商业银行理财类业务投诉中,招商银行有336件,占招商银行投诉总量的14.7%,排在第一。

在黑猫投诉平台上,搜索“招商银行信用卡”关键词,相关的投诉有22941条,问题集中在随意扣款、欺诈消费、收取高额利息、暴力催收等方面。

一直以来,拨备覆盖率被视为银行可以用来调节利润的稳定器,也经常被解读为可以隐藏利润的方式。据此前民生证券测算,拨备覆盖率每下降1个百分点,可提升银行利润增速约0.5个百分点。

值得注意的是,从2019年年中开始,招商银行的拨备覆盖率就一直维持在400%以上。早在2019年,财政部就曾经在《金融企业财务规则(征求意见稿)》说明解释里提到,监管部门要求的拨备覆盖率基本标准为150%,对于超过监管要求2倍以上,也就是300%以上的,应视为存在隐藏利润的倾向。

面对净息差持续承压带来的挑战,招商银行已经开始采取措施优化其生息资产和计息负债的结构。

同时,凭借着远超行业水平的拨备计提规模可以为招行未来三年甚至更长时间的利润增长“保驾护航”,但“零售之王”是否重新回到健康增长轨道,还有待观察。

此外,持续不断的大额罚单也是一大内控难题,尚待解决。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。