利润暴跌69%,科沃斯为什么卖不动了?快讯

科沃斯,因为是扫地机器人里的老大,又因为2021年股价飙涨,市值最高达到1400亿,直追美的、海尔这些家电巨头,于是有了“扫地茅”的称呼。

■科沃斯收入不增,净利润大幅缩水

■科沃斯在国内为什么不好卖了?

■ 出海能解决问题吗?

作者|何玥阳

编辑|赵元

科沃斯,因为是扫地机器人里的老大,又因为2021年股价飙涨,市值最高达到1400亿,直追美的、海尔这些家电巨头,于是有了“扫地茅”的称呼。

尽管连茅台本茅的含金量都在下降,科沃斯还是被质疑是否配得上“扫地茅”的称号。

科沃斯交出的三季报,更是把“茅”字按在地上摩擦。

今年前三季度,科沃斯的营业收入102.26亿元,同比下降2.9%;净利润为6.15亿元,同比增长1.88%;扣非净利润为5.31亿元,同比增长1.69%。

乍一看,三个指标都只是小幅波动,没多大问题。

但如果看三季报,科沃斯就该被“褫夺封号”了。

第三季度,科沃斯的净利润只有603.9万元,同比降了接近70%,近5年来,只有2019年第三季度的净利润比这个数字差,但当时的季度收入才10亿,而今年三季度收入是32.5亿元,同比下降4.06%。

这么大的公司,一个季度净利润600万元,这么说吧,科沃斯账上货币资金有30多个亿,按30亿算,啥都别干,按照2%的银行利率,一个季度利息收入都能有1500万元。

而这600多万净利润里还有接近3000万的政府补助,如果剔除政府补助等非经常性损益,利润表就更难看了,扣非净利润亏损2656.22万,同比下滑264.9%。

从2023年的增收不增利,到现在收入利润都保不住,科沃斯怎么了?

01

国内业务拉后腿

降价带不动销售?

科沃斯早年间主要是给人代工,后来逐渐拥有了自己的品牌,产品类型也从扫地机器人扩大到洗地机、割草机器人、擦窗户机器人等,代工业务越来越边缘化。

现在的科沃斯有三大条线:以科沃斯品牌为核心的服务机器人、以添可品牌为核心的智能生活电器和代工类业务。

在国内,科沃斯是扫地机器人领域里的老大,但现在老大的位置坐得越来越不稳当了。

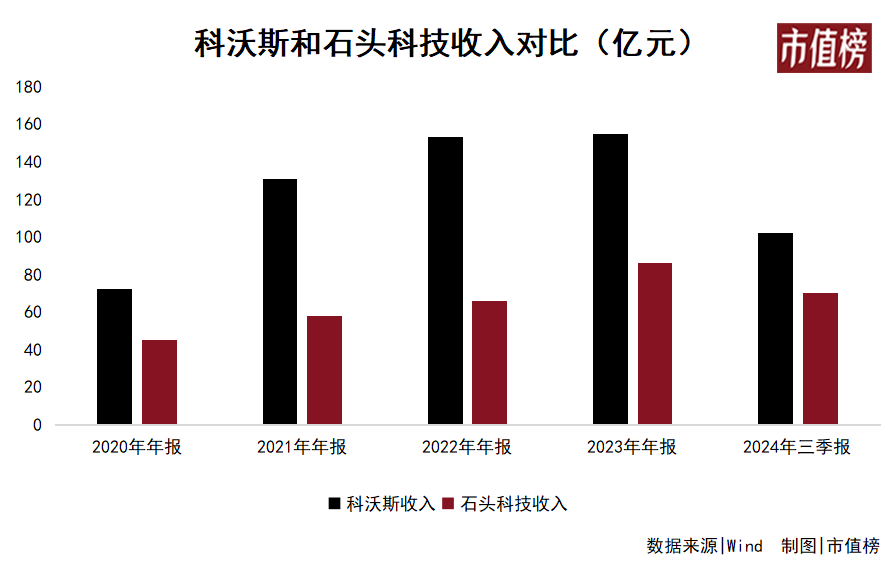

和竞争对手相比,2023年,科沃斯的收入比石头科技高80%左右,今年前三季度,差距缩到了46%。和行业相比,今年上半年,不管是扫地机还是洗地机,国内的零售额和零售量都在提升,而科沃斯整体收入下降了2.35%,明显掉队了。

今年上半年,科沃斯品牌扫地机器人(含一点品牌)在中国市场线上零售额份额为30.7%, 线下零售额份额为 66.5%,分别比去年同期下降了9.6个百分点和13.5个百分点。

如果说,失去的市场份额是被不知名小品牌吃掉了,科沃斯倒也不必担心,毕竟体量在,不幸的是,市场集中度几乎没有下滑,前四名占的市场份额为84.4%,去年上半年是86%。

这意味着,吃掉科沃斯市场的是实力强劲的对手。

添可的市场占有率相对稳定,2024 年上半年,添可品牌洗地机(含悠尼品牌)在国内市场线上零售额份额为 41.4%,线下零售额份额为 61.0%。其中,线上市场份额下降了0.4个百分点,线下市场提升了0.1%。

从地区上来看,国外的增速也要好于国内。上半年,科沃斯品牌海外业务收入同比增长11.3%,添可品牌海外业务收入同比增长 31.7%,而整体收入下降了2.35%,由此可知,科沃斯在国内市场的表现一定拉了后腿。

货卖不动,常见的应对策略有两招:推新品和促销老产品。只不过在三季报上,这两个策略都是针对海外业务的。

这两个策略本应该带来的是收入增长、动销加快(周转加快)、现金流入增加。但科沃斯的三季报一个也不符合。

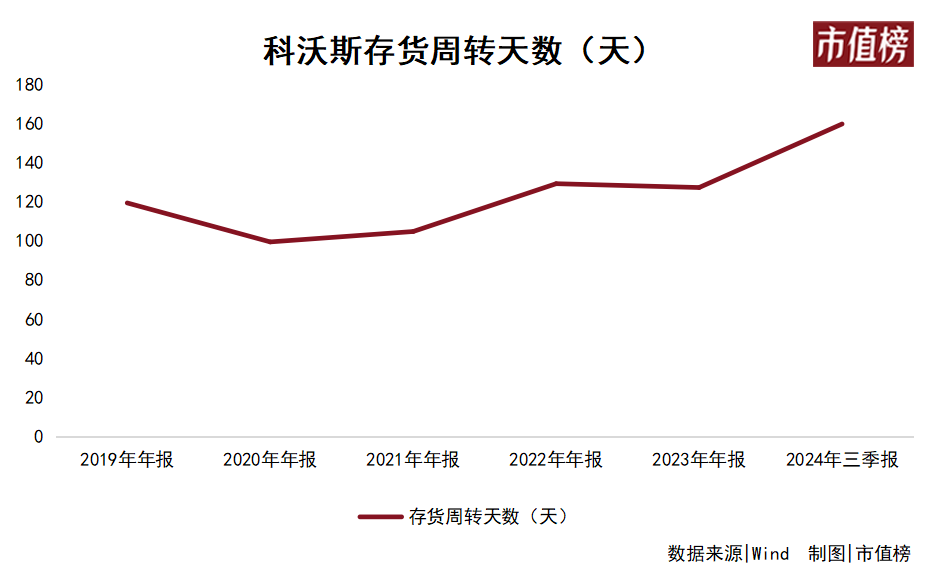

实际情况是,科沃斯第三季度收入下降4.06%、存货周转天数从2021年和2022年的120多天增加到159天、销售商品提供劳务收到的现金减少了17.58%。

当然,也有其他可能。比如还没收到钱,所以销售商品提供劳务收到的现金数据不好看,再比如先款后货,还没形成收入。

第一种情况,没收到钱应该形成应收账款,可是科沃斯三季度末的应收账款比6月底还少了1亿多元;第二种情形,下游分销商预计能出货更多,所以先款后货,但是科沃斯预收的合同负债和6月底只增加了2800万,和2023年同期比还降了三分之一。

这样看来,科沃斯的推新品和促销战略效果并不好。但由于科沃斯称,新品的交付主要在第四季度。所以,只能说,科沃斯的促销战略效果不佳。

搜狐财经报道称,科沃斯方面表示:“老款产品一般会通过降价促销等方式进行处理”,所以也可以理解为,降价并没有换来可观的增长。

而为了促销,也为了宣传新品,科沃斯实实在在付出了高额的推广成本,第三季度销售费用达到11.7亿元,销售费用率高达36%。

再加上降价之后,存货跌价带来了高额的资产减值损失,所以科沃斯的三季度净利润惨不忍睹。

科沃斯已经连续两个季度收入下滑,又为了四季度的新品前置了很多推广开支,所以四季度承载着科沃斯的希望,如果四季度表现再次拉胯,科沃斯的处境将会十分尴尬。

02

科沃斯为什么不行了?

其实,即使第四季度不拉胯,也不代表科沃斯的警报解除了。

我们此前在《科沃斯的警报解除了吗?》一文中提到过,扫地机器人、洗地机等具有明天产品的属性。

明天产品指的是使用者一旦使用了就再也回不去了,离不开了。更明确的表述是,产品针对的需求广泛存在,并且产品性能跨过了“好用”的临界点。

同时,这也意味着在当前阶段,不管是扫地机器人、洗地机还是炒菜机、擦窗机器人,都属于不够刚需的产品。

在消费升级的状态下,人们的心态是更开放的,对产品优点的接受度要大于对缺点的容忍度,所以“买来试试”心理可以带来很多交易。

相反的情况下,人们对于非刚需类产品的态度,会相对苛刻,花一样的钱,但要求的功能或者体验会更高。

而如果此时,两三千买到的扫地机器人或者洗地机,出现故障,消费者会避雷品牌,换别的品牌如果再出现故障可能会直接避雷这个品类,这会导致消费者在产品有大的性能提升之前,都不会考虑入手了。

所以,尽管渗透率提升的逻辑还存在、行业整体规模还在提升,但渗透的速度并没有那么快,总是会遇到瓶颈、曲折向前。

在好用的定义变得更加严苛的当前,扫地机器人品牌应该要给出更高的性能,给消费者买的理由。

现实是,扫地机器人此类产品在在避障和防止缠绕方面有进步,但对于识别判断是否应该清扫垃圾上,还有很多不智能的地方。

现在的产品能解决的问题还不够大,距离完全解放人的双手,更是还有很长的距离。

但是,解决这些问题需要很多时间。可能研发的一大步,只是体验的一小步。这就导致你花5亿在研发上和花3亿在研发上,对销售端的驱动可能没什么区别,体验上就是同质化严重。

用科沃斯现在的掌门人钱程的话来说,就是“为什么感觉产业增长不如上个10年那么快?各家的产品看起来也都差不多?就是因为创新不够。”

这一点,从行业常发生专利诉讼也可以看出。

知易行难。

当高研发投入只能换来渐进式创新,而渐进式创新又不足以让消费者买单时,发力研发的性价比就很低,这个赛道的企业也不约而同地走向了以高营销驱动市场的道路。

这个赛道的销售费用率要远高于做智能家电的美的、海尔。在赛道里,科沃斯30%左右的销售费用率,又明显高于同行的石头科技。

而在研发支出占收入的比重上,科沃斯又低于石头科技。

且不说科沃斯的老大地位越来越不稳,就算科沃斯遥遥领先,这个行业仍然随时可能出现颠覆性的产品,顷刻间掀翻现在的桌子。

03

出海

换个战场打架

走出去找增长,已经成为很多行业的共识,在国内卷价格,而科沃斯又缺失中低端价格段产品的背景之下,科沃斯对海外市场格外重视。

2023年,科沃斯境外营收65.21亿元,同比增长25.76%,国外市场的毛利率也比国内高8个百分点。2024年,科沃斯同样是海外表现好于国内。

出海,可能是二代掌门人钱程接班之后做得最正确的决策,除了全球化,科沃斯的经营策略还包括多品类和高科技。

出海时间早和出海品类多,是科沃斯的两大优势,比如针对海外消费市场的割草机,2024年上半年海外收入和销量分别增长了185.9%和252.1%。

出海时间早,的确占据了先发优势,但和在国内面临的问题一样,这些先发优势都不是不可撼动的。

在扫地机器人这种品类上,时间先机算不上护城河。手机厂商多卖一台手机,后续可能增加很多很多的软件收入,面向大众的APP厂商多一个用户,可能能够掐断后来者进入的机会,扫地机器人品类,销售商品就是最最主要的变现方式,衍生的经济效益比较低。

扫地机器人厂商现在出海所做的,更多的是占位,在国内需要解决的“好用”问题,需要提升的体验,在海外同样需要面临。 而科沃斯想持续依靠海外业务带动整体业绩,可能也没那么容易,比如,海外也有动销慢、卖得不好的产品,也需要促销以加速去化。

而科沃斯想持续依靠海外业务带动整体业绩,可能也没那么容易,比如,海外也有动销慢、卖得不好的产品,也需要促销以加速去化。

虽然海外市场更大,但科沃斯仍然要和国内的对手比如石头、小米、追觅、云鲸打架,只不过换了个战场。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。