鹰瞳科技亏损连连,“AI医疗第一股”何解“商业化”难题?观点

AI医疗行业是高科技行业,2020年AI医疗市场规模仅达到3亿元,医疗AI公司依赖软件是比较难以商业化的。

文:互联网江湖 作者:志刚

ChatGPT火了,带火了一众AI概念股,但却带不火港股“AI医疗第一股”鹰瞳科技。

2月17日,受AI概念股整体市场波动影响,鹰瞳科技股价来到18.34元,最高涨到了11%,到了17日收盘,股价又跌到16.98%,跌去3.5%。值得注意的是,鹰瞳科技的换手率极低,仅有0.47%,这说明流动性很差。

如果把时间线拉长,不难发现近一年“AI医疗第一股”一直在股价低点徘徊。

31.45元算是过去一年中的股价高点,短短一个月后,鹰瞳科技股价就跌至15.21元,股价几近“腰斩”。随后的一年中,其股价再没能回到20元以上。

虽说过去一年AI估值受挫,但医疗板块却一直坚挺,而鹰瞳科技是国内第一家医疗AI上市公司,按道理表现应该不会太差,但从市场表现上来看,目前未能有效起色。

“AI医疗第一股”不香吗?ChatGPT都带不动的选手,成色以及质量究竟如何?值得深究。

AI医疗“上市容易盈利难”

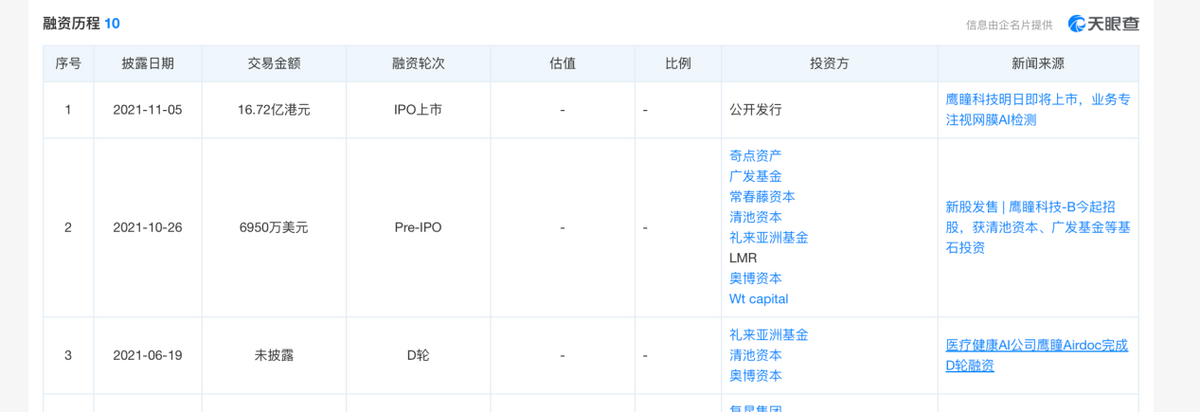

2021年11月,鹰瞳科技在香港上市,当时,鹰瞳科技的发行价为75.1港元,募集资金15.66亿港元,市值超过70亿港元。天眼查APP显示,上市前,公司融资到了D轮。

“上市无非就是另外一轮融资。”鹰瞳科技创始人兼CEO张大磊曾经对外界表示。对创始人来说上市是“另一轮融资”,而对二级市场的投资者来说,这轮“融资”却很像是一场“风投”。

彼时意气风发的张大磊也许没能想到的是,上市可能是目前鹰瞳科技仅有的“高光”。

仅上市一年之后,鹰瞳股价缩水80.77%,市值低点仅有14.96亿元。市值暴跌背后,人们对港股“AI医疗第一股”也有了更多的认识。

首先是亏损的问题。

招股书和财报数据显示,2019年公司营收3041.50万元,2020年营收来到4767.20万元,一年之后,公司营收增加了1000万,2021年公司营收有了飞跃,来到1.15亿元。

问题在于,营收增长并没带来利润,带来的是不断扩大的亏损。同期利润分别为2019年-4730.40万元,2020年-5015.40万元,以及2021年-1.43亿元。

也就是说,亏损增幅在拉大,累计的亏损超连续过营收1倍以上。对此,资本市场的反馈也很直接,反映在每股收益上,2020年是-1.36元,2021年是-1.43元。

那么亏损的问题在哪?

财报显示,主要是在三费上:销售费用过高,研发开支过高,行政开支过高。

2021年财报显示,公司营业总额1亿,销售及分销开支用7258万,行政开支8648

万,研发费用6426万。换句话来说,光是三费总额就远超了营收。

值得注意的是,折旧及摊销的费用也很高,光2021年就有1549万。

研发开支不说,毕竟是高科技企业,长期来看,研发高投入换来的是高技术壁垒,这笔钱起码花得不亏。但销售费用就要花7千万,这确实有点让人摸不着头脑。

虽说是ToB行业,而且处在市场推广的早期阶段,但每1块钱的销售支出只能带来1块6的营收,这个费率是不是有点太高了?这一点可能是需要好好研究的问题。另外,费用支出这么多,资金使用的效率究竟如何?这需要打一个大问号。

其次,是商业化的问题。

销售费用支出这么高,也可以看出前期商业化的成本有多高。

从行业角度来看的话,AI医疗行业是高科技行业,毛利率很高也需要重投入,鹰瞳科技的毛利率能达到60%,从毛利率来看,妥妥的高科技企业。

但从细分赛道来看,商业化落地可能比AI自动驾驶还要难。为什么这么说?其实还是因为行业落地的成本问题。

鹰瞳科技所在的赛道是眼科眼底病AI识别,是AI医疗赛道中的细分赛道,而从市场规模来看,据不完全统计,2020年AI医疗市场规模仅达到3亿元,沙利文预计,到2030年可能会达到千亿。

问题在于,眼科眼底病AI识别这个细分领域是非常狭窄和特定的赛道,未来的商业化的空间大,但当下的商业化成本还是太高了。

另外就是市场接受度的问题。

根据鹰瞳科技首席医学官陈羽中的说法,视网膜在胚胎发育时和大脑同源,是中枢神经系统在外周的一个前哨站,能够呈现丰富的健康信息。而目前已知和视网膜相关的病变有上千种,常见的也有200余种,鹰瞳Airdoc目前研发覆盖了55种。

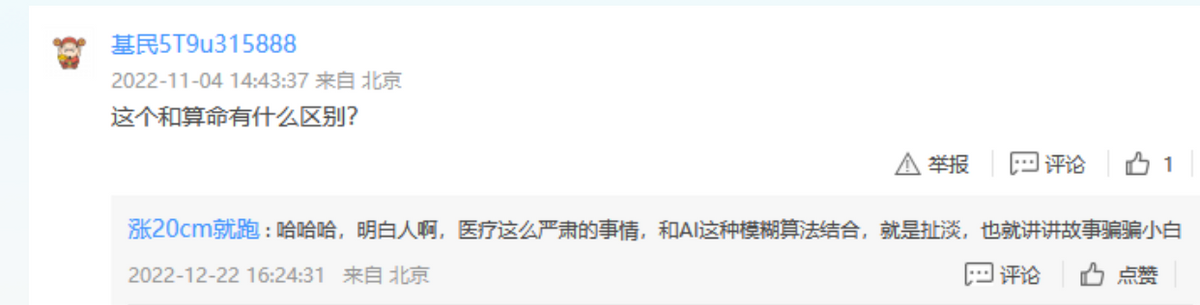

但对于大多数人来说,通过视网膜成像观测+AI算法诊断,结果的可信度依然是个问题。毕竟医疗诊断不仅需要技术上成熟,客观上也需要人们能够接受,这也难怪有网友提出疑问:“这个和算命有什么区别?”。

当然,让患者信任算法的判断力可不是一件容易的事儿,当下AI医疗最终做出诊断结果的,其实还是主治医师。那么问题就来了,如果AI诊断只能作为辅助,那么对于医疗机构来说,为什么要花更多的成本?

互联网江湖认为,这或许就是行业中销售费用高居不下的原因所在:市场接受度没那么高,需要更高的游说成本和市场教育成本。而这也大大压缩了现阶段这项技术的商业化价值。

另外,AI商业化,空间越大的赛道企业估值越高,越是受市场青睐。

特斯拉为什么估值高,因为汽车市场够大,AI落地空间大,ChatGPT为啥能火?因为搜索市场也很大,这些都是被市场证实的商业化空间。

事实上,AI影像判断技术确实有应用场景,但目前来看落地基层存在很大挑战,所以,就细分赛道来看,眼科眼底病AI识别究竟有多大的商业化价值尚未定论。再加上落地的难题又真实存在,二级市场市场表现如此,也似乎都不难理解了。

AI商业化走过长坡厚雪:困在当下胜在未来?

人们对于科技企业在二级市场的估值,常常会陷入一个误区,就是高估3到5年内科技企业的价值,而低估10年尺度下科技公司的长期价值。

医疗AI的商业化要走过长坡厚雪,才能看地见真正的曙光。

互联网江湖认为,商业化上有机会的赛道,都是不平衡的赛道。比如抖音为什么能撬动本地生活市场?因为本地生活的二元竞争结构市场其实是不平衡的市场。

因为二元竞争的市场多是以“内卷”为主,很难真正通过创新去满足新用户,新需求。

比如,虽然美团、饿了么一直在用红包抢夺用户和市场,但以兴趣为导向的本地生活消费这块一直做的不够好,这部分用户没有很好的被满足,所以抖音以兴趣点切入,能够迅速成长起来。

而医疗赛道始终是一个不平衡的市场。也是一个二元结构的市场:公立医院有大量的优质医疗资源,但大多数人很难享受到优质的医疗资源。本质上这是人民日益增长的医疗需要与医疗资源不均衡,不充分之间的矛盾。

医疗AI商业化的基本面是什么?其实就是这种供需之间的不平衡。

过去的互联网模式试图去建立一种新的模式,有成果,但仍需要继续努力。如今医疗AI技术带来了一种新的尝试。

互联网江湖认为,新技术的应用与商业化需要以十年为尺度。以十年的长度来看,AI医疗的商业化依旧会有不错的机会。

一方面,医疗资源短缺依旧在很长一段时间内是常态,因为好的医生培养周期特别长,增加医学院数量,培养医疗高端人才是必行之路,但周期太长。

因此,医疗AI技术的价值会长期存在,并不断被发掘出来。

另一方面,这需要一个过程。

事实上,医疗AI公司依赖软件是比较难以商业化的,因为需要C端患者认可、B端医院、医疗机构的采购者一同决策。毕竟只有患者愿意付费了,医疗机构才愿意引进。

“相比一些可见的医疗设备,软件提升患者就医体验的效果并不明显,医院也没有太强的升级动力。”某三甲医院的副院长表示:“实物的医疗设备引进医院,患者感知更明显,对就医院硬件条件的提升也比较大。”

结合行业来看,鹰瞳科技短期内面临的商业化问题更多的可能就是落地场景的问题。

从业务结构上来看,公司业务营收结构中软件服务占比接近90%,硬件收入其他服务分别为7%和3%,换句话来说,鹰瞳科技其实更像是一家ToB的软件公司。

这样的公司的特点是,低频高单价,业务对大客户的依赖会更多,2021年上半年,公司前五大客户的收入占比高达79.9%。

这意味着一件事,在市场还未完全成熟的情况下,公司在产业中的位置决定了其实没有太多的议价权。也就是说短期来看,鹰瞳科技的商业化可能仍然需要向盈利的方向爬坡,进一步实现规模化。

具体来看,方向有两个,一个是医保,另一个是下沉市场。

AI影像辅助诊断,如果能纳入医保,单价能够做到比门诊挂号要低,那么还是有规模化的潜力的。但对于企业来说,即便是纳入医保,也要意味要放弃一部分利润,经过相关部门的“砍一刀”,企业端可能需要在价格上让步。

这个时候就更加考验公司的经营能力,能不能顶住价格的压力形成能够“造血”的商业化能力就显得颇为关键。

纳入医保之后,下沉市场就成了一个重要的方向。

严格来说,鹰瞳科技不仅是一家AI眼科企业,也是一家AI医疗企业,视网膜影像诊断技术能够用于检测、评估慢性病的风险。

一个不容忽略的事实是,农村地区的慢性病患者在增加,当单次检测费用降下来之后,这对于医疗资源匮乏的下沉市场来说,不亚于“雪中送碳”。

对于企业来说,下沉意味着快速地规模化,规模起来之后,用户习惯有了,医院自然愿意引进,商业化也就能水到渠成。

结语:

医疗AI领域,是一个值得长期关注的领域,大厂们入局颇深,而头顶“第一股”光环的鹰瞳科技。自然也受到更多关注。

虽然商业化的节奏可能不及外界预期,但前进的脚步却一直没有停下。据悉,2022年8月,鹰瞳科技获得国家级专精特新“小巨人”称号,2019年,鹰瞳科技获得“中国人工智能最高奖”吴文俊奖。与此同时,公司客户的数量也在迅速增长。

大厂越关注,未来的赛道可能也就越拥挤,如何真正找到自己的壁垒,肩扛起行业增长的重任,可能是鹰瞳科技需要深思的问题。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。