增收不增利的紫燕食品,何时才能走出困局?互联网+

成本端承压 紫燕食品2022年前三季度营收规模27.42亿元,虽然紫燕食品没有公开相关产品涨价具体数据,紫燕食品对旗下产品进行不同程度的涨价。

11月29日,上海紫燕食品股份有限公司(以下简称“紫燕食品”)发布对外投资的公告,将投资约3亿元人民币建设海南紫燕食品加工生产基地项目,来提升公司的产能及运输能力,以保障公司在华南地区及时的产品供应,满足公司业务发展需求。

随着公告落地,近一周紫燕食品股价快速反弹应势上扬。截至12月8日,其股价较11月29日上涨约8.1%。

然而,根据观研报告网数据,截止目前我国范围内与“卤味”相关的在业、存续企业一共有6.0万家。这意味着卤味食品品牌众多,但集中度并不高,可谓是红海一片,竞争日益激烈。

市场公开数据也显示,其竞争对手绝味食品(603517.SH)、周黑鸭(01458.HK)以及煌上煌(002695.SZ)“卤味三巨头”业绩承压加大,疲态不断凸显。整体来看,卤味赛道竞争者们利润出现不同程度的下降或无明显增长。为什么会出现这样的局面?紫燕食品在如此形势下进一步扩张步伐又将面临哪些难题?

增收不增利,成本端承压

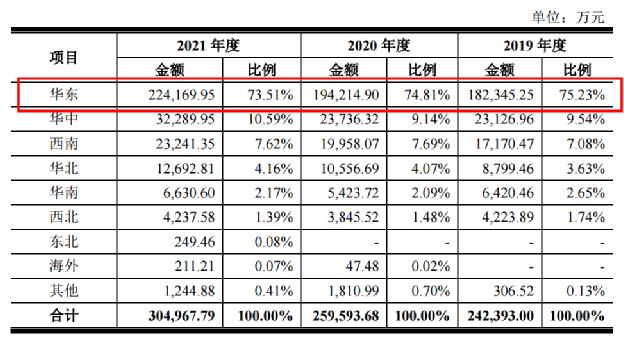

紫燕食品2022年前三季度营收规模27.42亿元,同比去年同期的23.74亿元增长15.51%。按各地区贡献营收比重来看,2019-2021年,来自华东地区的营收分别为18.23亿元、19.42亿元和22.42亿元,占当期营收比重分别高达75.23%、74.81%和73.51%。

可以发现,华东地区是营收的绝对贡献主力军。尽管紫燕食品在全国大部分地区都有所布局,但从结果来看,由于各地口味的不同和供应链限制,本地卤味企业都会先受益于地域、后受困于地域。同时也意味着,华东地区对营收的影响会比其他地区更加明显。

此外,从利润角度来分析。紫燕食品2022年前三季度净利润同比下滑23.69%,达2.23亿元,出现了明显的增收不增利的现象。拉长周期来看,2019-2021年这三年里,其净利润分别为2.46亿元、3.58亿元和3.20亿元。

导致利润减少的最直接原因是销售及营业成本开支的增加。紫燕食品2022年前三季度销售费用为8911.46万元,同比上涨27.38%;营业成本高达22.62亿元,同比上涨24.22%。为什么紫燕食品成本开支越来越高?在我们看来,具体分为以下两个方面:

一是,资金用于建设和维护市场渠道。公开资料显示,2022年前三季度紫燕食品直营和加盟门店相比去年同期门店数大幅增加,截至8月2日,公司在全国的加盟及直营门店已突破5300 家。同时,在终端渠道拓展方面,紫燕食品还积极协调各经销商、门店与饿了么、美团等外卖平台;盒马鲜生、叮咚买菜为代表的大型 O2O 生鲜电商平台进行合作,从而进一步增强公司产品的终端渗透率。

二是,资金用于线上线下促销。比如,紫燕食品接受机构调研时表示,其线下购买者多数聚集在社区、菜场,且以中老年人为主。考虑到新市场培育,相应给予新市场经销商的返利力度会不断加大。除了线下业务,紫燕食品还不断加大对线上业务的营销投入,比如,借助电商、社区团购、直播带货等线上工具进行营销投放,触达更多年轻消费群体。

毛利率持续走低,产品涨价引关注

众所周知,卤味食品行业一直最关注毛利率指标的变化。毛利率承压下行是值得警惕的事项,历史已经无数次证明,这项业务指标的恶化往往是危机爆发的源头。数据显示,2019-2021年及2022年前三季度,紫燕食品的综合毛利率分别是25.46%、26.07%、21.62%和17.50%,其毛利率非常低,而且呈现下降趋势。对比周黑鸭近60%、绝味食品和煌上煌35%左右的毛利率,紫燕食品也远低于同行上市“卤味三巨头”均值。

我们再次对其经营模式深剖发现,其毛利率持续走低的原因在于,一方面,与采用直营模式或直接加盟的“卤味三巨头”相比,紫燕食品以经销为主的连锁经营模式渠道下,从产品出厂到终端取得的利润,需要与经销商和加盟店进行统一分配,这显然会很大程度上压缩其毛利空间。

另一方面,原材料和运输价格的上涨,也势必会传导至下游生产端。就拿卤制品企业来说,多家头部公司纷纷宣布调整部分产品价格,给出的理由都非常相似,主要原因为原材料价格、人力成本及运输成本增长,对盈利能力造成影响。

为了提高毛利,紫燕食品对旗下产品进行不同程度的涨价。虽然紫燕食品没有公开相关产品涨价具体数据,但我们也能从市场口碑中发现一些端倪。比如,关于“紫燕食品涨价了,吃不起”、“价格不亲民,随便一买过百”这样的热议评论一直出现在不少线上点评网站上。

然而,从结果导向来看,涨价并没有给紫燕食品带来实质增长。数据显示,2022年前三季度,其销售净利率仅为8.12%,较去年同期下降33.94%。

有分析指出,在如今消费需求被抑制的背景下,消费者议价能力较强,如果产品生产成本上涨,多数企业可选择减产或降本增效自行消化,而非将销售价格提高转嫁给消费端口,否则会失去市场份额。

结语

根据Frost&Sullivan统计数据,2020年中国卤制食品行业市场规模约在 2500亿元至3100亿元之间,其中,佐餐卤制食品行业市场规模预计2025年可达到2799.32亿元,2020年至2025年复合增长率为11.40%。

此外,随着我国卤制食品生产标准化相关政策的不断完善,以促使相关企业提升产品生产技术水平和食品安全质量,从而推动行业向更加良性方向发展,市场规模将进一步提升。

一系列数据的背后都说明,在我国经济发展和政策扶持的大背景之下,我国卤制食品市场仍存在巨大的发展空间和增长潜力,企业仍然可以深度挖掘。但对于紫燕食品来说,如何克服自身症结以及在“卤味三巨头”竞争中快速突围,才是其未来打破瓶颈所思考的重要方向。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。