今世缘步步紧逼,洋河却丧失了斗志快讯

说实话,洋河的增速可能继续垫底在预期之中,但它作为行业top级的白酒龙头竟然亏损了,是我万万没料到的。

出品 | 妙投APP

作者 | 李昱佳

头图 | 视觉中国

说实话,洋河的增速可能继续垫底在预期之中,但它作为行业top级的白酒龙头竟然亏损了,是我万万没料到的。

2023年第四季度,洋河总营收28.43亿元,同比增速为-21.51%,归母净利润-1.88亿元,同比增速-161.29%。

(数据来源:choice数据)

这样的业绩显然也让市场大跌眼镜,财报披露次日的集合竞价,洋河几近跌停。所幸当日(2024.4.29)白酒板块效应明显,洋河收盘跌幅随之收窄至4.23%。之后4月30日则继续下跌,收盘价95.07元,PE-TTM只剩13.9倍。

于是市场中开始有一部分声音称“估值不到15倍,100元以下的洋河性价比极高”。难道洋河真的跌出性价比了吗?

妙投认为,洋河如今并未低估,也不值得给予更高的溢价,原因有以下两点:一是洋河如今的业绩已是投放大量促销费用后的结果,“产品似乎卖不动了”的根源是基酒年份太短,这一点短期难以转变。二是今世缘正强势崛起,步步紧逼蚕食洋河份额,而洋河却似乎丧失了斗志。

01增速还不及行业均值

有些投资者把洋河业绩亏损归咎于宏观经济和白酒行业承压,这显然是说不通的。

2023年,白酒行业虽然仍在存量挤压增长,但行业的韧性还是很强的。根据中国酒业协会数据,2023年全国规模以上企业白酒产量 (449.2 万千升)同比下降 2.8%,销售收入总额(7563 亿元)同比增长9.7%,利润总额(2328 亿元)同比增长 7.5%。

而洋河2023年总营收增速10.04%,只比行业均值高0.34个百分点,6.8%的归母净利润增速还没跑赢行业均值。

(数据来源:choice数据)

另外从2023年报和2024年一季报可以看到,白酒市场两极分化加剧,份额进一步向头部酒企靠拢。

例如今年一季度21家酒企中,古井贡酒、山西汾酒、泸州老窖都实现了20%以上的营收及盈利增速,贵州茅台、五粮液虽体量较大增速也保持在两位数。

相比之下,洋河作为“争三”候选人,营收和盈利增速分别只有8%、5%,是头部酒企中唯一没有实现开门红的,这个增速在全行业也是倒数的。

(图片来源:choice数据)

但是这份不尽如人意的财报,已是洋河花费巨额投放才换来的结果。

根据洋河的单季度利润表,2023年第四季度的亏损不是非经常损益造成,单季度洋河实现营收28亿元,而营业总成本却有33.5亿元,其中仅销售费用就有18.25亿元,占到了营业总成本的54%。

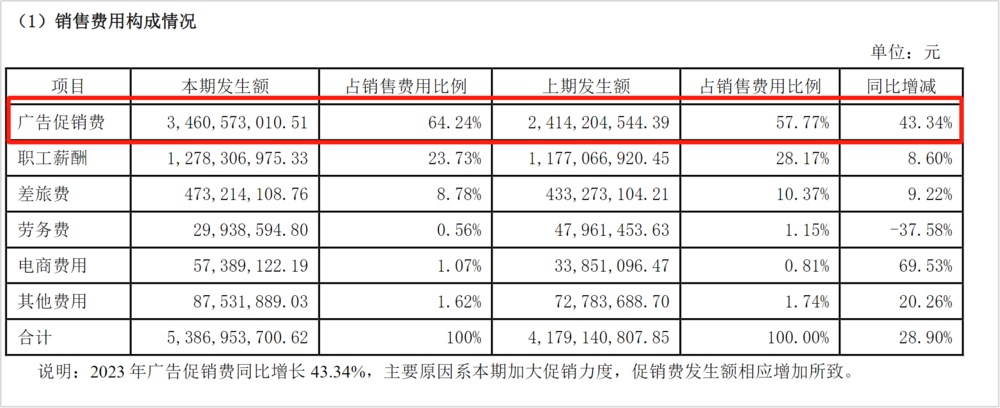

从2023年财报的销售费用明细中可以看到,洋河大量的销售费用主要来自广告促销费的大幅上升。

02内忧:“酒质差、难喝”,卖不动了?

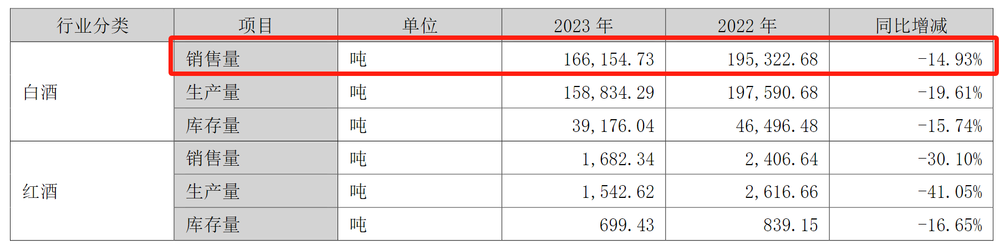

在增加促销费用后,洋河的销量却从2022年的19.5万吨急剧下降到2023年的16.6万吨,减少了约15%。

但头部其他酒企的销售量,茅台同比提升7.48%,五粮液为25.12%,汾酒为16.3%,泸州老窖中高档酒、其他酒销量分别同比提升1.24%、19.64%。

(图片来源:洋河2023年财报)

优质的产品是营销成功的基础,但如今洋河的酒质却屡屡被消费者吐槽“难喝”。

前不久妙投发布的《洋河失速,为什么?》深度专栏中分析到,洋河在经过“蓝色风暴”的快速增长后基酒告急,于是在2011年、2012年、2013年开始大量的基酒产能扩充。

也就是说,洋河如今大部分的老基酒年限最多约13年,如今的产品中使用了多少比例的老基酒就更难说了。

相比之下,如竞争对手汾酒现在动销最好的青花汾20,则是使用的20年的老基酒调制而成,普五、国窖1573更不必说。

(图片来源:公众号留言截图)

毫无疑问,名优基酒产能只能靠时间沉淀。而洋河大量的名优基酒产能年份想要沉淀至20年以上,从现在算起至少还需要6年的时间。次高端及以上的市场份额届时或许早已被瓜分殆尽,洋河等得起吗?

至少从合同负债持续萎缩的情况能看出,洋河的销售情况非常不乐观,经销商的信心似乎已经动摇了。

(数据来源:choice数据)

03外患:今世缘步步紧逼

从财报中可以看到,洋河的业绩增长是由江苏省外市场贡献的,省内大本营已经被今世缘蚕食了。

2023年洋河省外市场营收增至181亿,同比增长16.7%,省内营业收入降至144亿元,同比下跌1.29%。

2023年营收突破百亿的今世缘,正以强劲的势头抢占洋河在江苏及周边白酒市场份额。

从下图可以看到,2023年今世缘在省内6个核心市场都实现了20%以上的销售收入增长,省外在低基数下增速更是达到40.18%。

省内经销商数量的对比,洋河2023年省内经销商减少17家,今世缘省内净增加104家。

(图片来源:今世缘2023年财报)

面对今世缘的步步紧逼,洋河却似乎丧失了斗志。

在2023年财报中洋河是这样展望2024年的,“公司将坚持“稳中求进、以进促稳”的发展基调······力争营业收入同比增长 5%-10%。”

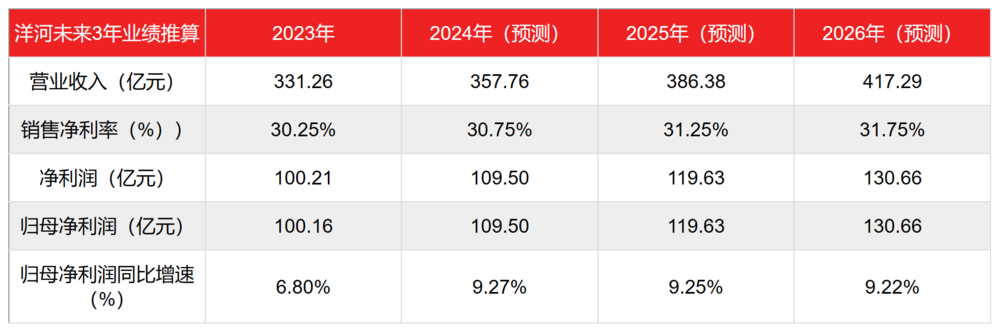

我们不妨折中假设洋河未来3年的总营收均以8%的速度增长,销售净利率在2023年的基础上逐年提升0.5个百分点。另外洋河每年的净利润和归母净利润额基本一致,所以这里我们用净利润额等于归母净利润额。

可以发现即使乐观估算,2024年、2025年、2026年洋河的归母净利润增速也仅有9.84%、9.76%、9.73%,3年的年均复合增速约为9.27%。

白酒属于典型的成长性公司,以PEG法估值最为合适(PEG=市盈率/G,G是未来三年净利润复合增长率)。计算得到洋河如今13.9倍的市盈率对应的PEG值为1.5>1,已是相对高估状态。

也许你要说不能忘了洋河的龙头溢价,但已经内忧外患却丧失斗志的洋河,值得很高的龙头溢价吗,用高昂的时间成本又能换来多大的空间呢?

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。