郑州银行财报的月之暗面观点

郑州银行财报的月之暗面

近日,郑州银行发布了2021年度财报。财报显示,郑州银行2021年实现营业收入148.01亿元,同比增长1.33%;净利润33.98亿元,同比增长1.85%。

作为国内首家“A+H”股上市的城商行,郑州银行曾经的风光仿佛已经消散。从财报来看,郑州银行除业绩微增之外,并没有什么太过亮眼的地方,而随着此次财报发布,郑州银行还被挂上了“铁公鸡”的名头。

原因在于郑州银行2021年报称:“本行董事会建议2021年度不进行现金分红,不送红股,不进行资本公积转增股份。”这已经是郑州银行连续第二个年度不进行现金分红,就算是在A股上市银行中也属实少见。郑州银行为何对待投资者表现得“一毛不拔”?还是说业绩增长背后仍存隐忧?

被困“资产质量陷阱”?

郑州银行再次不进行现金分红,确实有些令人意外,年报发布的同时也惹恼了不少投资者。在雪球、股吧等平台论坛,投资者纷纷表达对郑州银行的不满,有投资者表示,“没想到铁公鸡如此硬,连续两年不分红,连个铁锈都刮不下来。”

郑州银行也在年报中说明了不进行现金分红的原因:一、2021年经济发展面临诸多挑战,特别是特大洪涝灾害和新冠肺炎疫情交织叠加对河南省内经济发展带来严重冲击。二、是近年来随着经济下行压力加大,风险持续暴露。三、是商业银行资本监管政策要求日益趋严。

实际上,这些理由和上年没什么太大差别,而且都是“外部因素”,每家银行都会面临类似的问题,奇怪的是,为何郑州银行这么特殊,连续两年都没有现金分红?甩锅并不现实,投资者也不傻,或许更应该找找内部原因。

从营收和利润角度来看,郑州银行虽然相比上年实现增长,但是与其他上市银行的差距却进一步拉大。比如在净利润方面,郑州银行的净利润增幅只有城商行平均水平11.56%的零头。同样的“外部因素”下,对比净利润增幅在20%以上的头部城商行,郑州银行更是望尘莫及。

财报数据显示,郑州银行的盈利指标也出现了下降。报告期内,郑州银行净利差2.24%,较上年同期下降0.22个百分点,净利息收益率2.31%,较上年同期下降0.09个百分点。

郑州银行对此解释称,原因一是积极响应国家政策,让利实体经济,从而导致生息资产的平均收益率较上年同期下降;二是受市场资金成本波动影响,付息负债平均成本率较上年同期上涨。

不过也能看到郑州银行的努力,增长缓慢、盈利能力下降之外,郑州银行不断加大风险处置力度,提升信用减值损失计提水平。截至报告期末,郑州银行不良贷款率为1.85%,较2020年年末下降0.23个百分点。

但需要注意的是,2021年银行业平均不良贷款率为1.73%,郑州银行仍然高于行业平均水平。值得一提的是,涉房贷款方面,郑州银行不良贷款率不降反升,为0.96%,比2020年末上升0.44个百分点。不良贷款对银行影响不容小觑, 短期降低银行放贷能力,长期甚至引发系统性金融风险。

有银行业内人士表示,郑州银行不良贷款率“领先”行业水平,根源在于郑州银行的不良贷款率曾连续多年攀升。在多年累积下,资产质量问题相对行业比较严重,尤其是近两年外界风险的爆发,补救起来更加困难,如今仍处于“纠正期”。

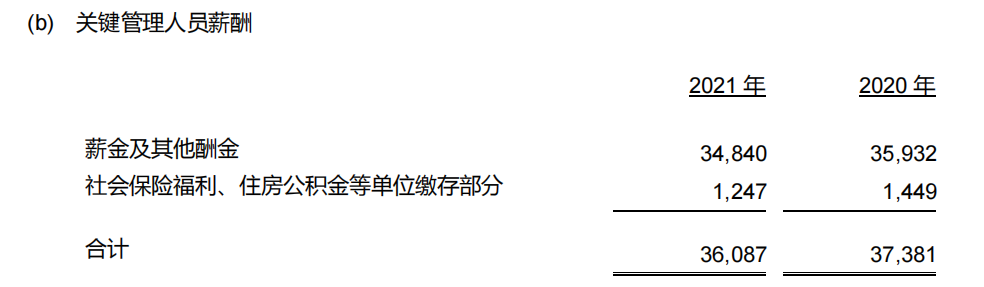

虽然考验严峻,但似乎对郑州银行高管层的收入影响并不大。据年报显示,郑州银行关键管理人员2021年薪酬合计3608.7万元,百万年薪的管理人员多达十几位。(财报图片单位为千元)

财报背后的草蛇灰线

可以发现,一方面,郑州银行营收增长缓慢,不及行业水平;另一方面,郑州银行资产质量也存在一定问题,需要不断加大风险处置力度。再加上两年不分红的现状,难道郑州银行是缺钱了吗?

从现金流的角度来看,报告期内,郑州银行经营活动产生的现金净额为-426.19亿元。郑州银行在财报中称,经营活动产生的现金流入人民币525.36亿元,比上年同期减少人民币208.07亿元,主要是吸收存款净增加额减少;现金流出人民币951.55亿元,比上年同期增加人民币106.33亿元,主要是发放贷款及垫款增加。

一年的数据或许说明不了什么,但据天眼查专业版APP显示,郑州银行在2018、2019、2020年经营活动产生的现金流量净额分别为-258.19亿、-78.51亿、-111.79亿。也就是说,郑州银行已经连续四年经营活动产生的现金流为负,似乎存在资金供需不平衡的问题。

另外,报告期内,郑州银行的资产规模仍在稳步攀升。截至报告期末,资产总额达到人民币5,749.80亿元,较上年末增长4.96%。这是一件好事,但随着郑州银行资产规模提升,郑州银行资金业务的运营能力不足的问题也越来越突出。

2021年的资金业务,仅信用减值损失计提超30亿元,比上年翻番;同业负债付息率高达3.15%,比上年高出0.53个百分点;同业资产收息率仅为1.19%,比上年下降0.58个百分点。同业业务利差达-1.96%。

在内部因素、外部因素等诸多压力之下,郑州银行存在的问题也逐渐浮出水面。

据银监会官网数据显示,2021年,郑州银行被各级银保监局部门处罚17次,累计罚款380万元。案由涉及流动资金贷款被挪用、贷前调查不尽职、授信调查及面签核保不尽职、贷款三查严重不尽职、贷后管理不尽职等。在2021年12月31日一天,郑州银行曾收到3张罚单,涉事银行都为郑州银行许昌分行,主要违法违规事实为流动资金贷款被挪用于归还信托公司借款和承接他公司借款。

经营情况同样也反映在了资本市场上。近几年,郑州银行无论是A股还是H股,几乎都是跌多涨少的行情,目前A股股价在3元左右,早就跌破了4.59元的发行价,H股股价更是低至不到2港元。再加上郑州银行连续两年不现金分红,也难怪投资者普遍怨声载道了。

郑州银行在经营中面临的困难是有目共睹的,多项指标已经远远落后于行业水平,在行业中处于劣势,面对复杂的外界环境更加力不从心,为了应对风险连续两年选择不分红,背后想必也面临着巨大的压力。最后也希望郑州银行能早日走上良性发展的道路,对于郑州银行的未来,向善财经将持续关注。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。