3年半亏77.73亿元!曹操出行IPO上市之路挑战重重快讯

10月30日,曹操出行向港交所更新上市招股书,再次引发广泛关注。

10月30日,曹操出行向港交所更新上市招股书,再次引发广泛关注。

曹操出行成立于2015年5月21日,由吉利控股集团孵化。一旦上市成功,曹操出行有望成为李书福拿下的第10个IPO。

截至目前,曹操出行经过3轮融资,累计融资超过28亿元,B轮投后估值170亿元。

持续亏损的财务压力

曹操出行的财务数据显示,公司在2021至2023年及2024年上半年的营业收入呈现增长态势,分别为71.53亿元、76.31亿元、106.68亿元和62亿元。

这显示出公司的业务规模在不断扩大。截至2024年6月30日,曹操出行的运营范围已经覆盖83个城市,较2023年底增加六成。

不过,曹操出行的净利润仍然处于亏损状态,尚未扭亏为盈。2021年至2023年以及今年上半年,亏损分别为30.07亿元、20.07亿元、19.81亿元和7.78亿元,累计亏损高达77.73亿元。

如果持续亏损,或对公司的长期发展构成了重大威胁。截至2024年三季度底,曹操出行现金及等价物为7.78亿元,流动负债总额93.27亿元,流动负债净额72.7亿元。以此观之,公司负债水平比较高。

重资产运营的挑战

在网约车市场的激烈竞争中,曹操出行以独具特色的“新能源汽车+公车公营+认证司机”的B2C模式崭露头角。这种模式使得曹操出行对司机和车辆具有较强的掌控权,但作为一种重资产运营模式,也可能令资金状况捉襟见肘。

由于是直接雇佣司机,曹操出行需要支付司机工资、补贴、福利等费用,这成为公司运营成本的重要组成部分。随着司机和车辆数量增加,相关运营成本将会不断攀升。同时,曹操出行提供的车辆需要定期维护和保养,并且车辆折旧费用随着使用时间增长也在不断增加。

这种重资产运营模式需要投入大量的资金,用于购买车辆、雇佣司机、日常运维,势必导致曹操出行面临较大的资金压力。招股书显示,2021年至2023年,曹操出行非流动资产中自有车辆价值分别为21.66亿元、20.70亿元、24.69亿元。

聚合平台双刃剑的隐忧

招股书显示,2021年至2023年,来自聚合平台的订单交易总额分别占其GTV(总交易额)的比例分别43.8%、49.9%、73.2%。

从以上数据可以看出,曹操出行对聚合平台的依赖度较大,且逐年增高。一方面,外部聚合平台可以为曹操出行带来流量和用户;另一方面,过度依赖聚合平台可能导致公司在业务上缺乏自主性和独立性,限制议价能力,增加佣金成本。根据招股书,曹操出行2021年至2023年支付第三方聚合平台的佣金分别为2.77亿元、3.22亿元、6.67亿元。

一旦聚合平台的政策发生变化,或者与聚合平台合作出现问题,曹操出行可能被“卡脖子”,业务就会受到拿捏。这种过度依赖会弱化品牌形象,不利于形成用户粘性,对公司的长期稳定发展埋下隐患。

合规风险的高悬之剑

网约车行业受到严格监管,合规性是公司运营的重要前提。曹操出行在合规运营方面屡次遭遇监管重锤,多数罚单与人无资格车无证有关。

比如,曹操出行在杭州曾一天内领5张罚单。2024年8月13日,由于车辆未取得车辆营运证或者驾驶人员未取得从业资格证,曹操出行运营主体杭州优行科技有限公司被杭州交通运输局开出5张罚单。

数据显示,2021至2023 年,分别有 23.09 万辆、21.62 万辆、30.73 万辆汽车接受了曹操出行品牌的订单,其中 5.31 万辆、3.42 万辆、4.82 万辆汽车尚未取得运输证,分别占车辆总数的 23%、15.8%及 15.7%。

同一时期,分别有 23 万名、21.35 万名、 30.51 万名司机接受了曹操出行品牌的订单,其中 6.21 万名、3.84 万名、4.79 万名司机尚未取得网约车驾驶许可证,分别占司机总数的 27%、18%及 15.7%。

不管是从绝对数值还是从相对数值来看,曹操出行未取得相关许可证的车辆和司机仍不在少数。这暴露了公司在合规性管理上的问题。如何加强合规管理实现合规运营,是曹操出行亟需解决的问题。

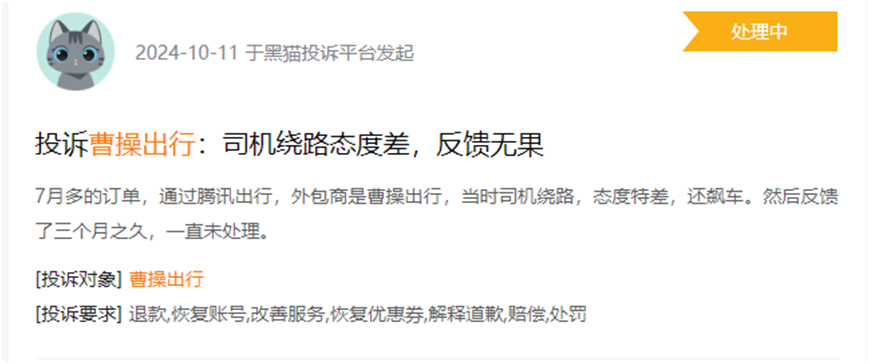

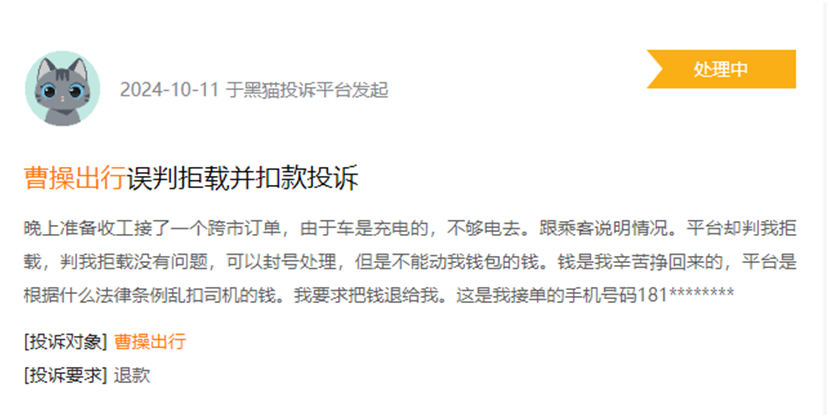

投诉敲响服务质量的警钟

用户满意度影响着公司业务规模的可持续增长。截至11月6日,曹操出行在黑猫投诉平台上的投诉量高达8758条,涉及乘客安全、车费远高预估、服务态度等。

值得注意的是,也有司机在此投诉,反映待遇问题、平台管理问题、技术漏洞问题等。

相关问题的存在,直接影响了乘客的乘车体验,也损害了公司的品牌形象。相关问题如果不能及时或者妥当处理,可能会降低乘客和司机的满意度和留存率,导致乘客和司机流失。

市场份额的争夺战

随着人们出行需求的不断增加,特别是对便捷出行方式的偏好,网约车市场具有较大的发展潜力。根据弗若斯特·沙利文的研究,中国共享出行行业市场规模从2018年的2064亿元增至2023年的2821亿元,年复合增长率6.4%;预计2024年将达到3547亿元,2028年将增至7513亿元,年复合增长率为20.6%。

网约车市场竞争激烈,目前呈现“一超多强”的行业格局。按GTV计算,曹操出行在 2021 年、2022 年、2023 年一直位列中国网约车平台的前三名,市场地位较为稳固。

但是,曹操出行的市场份额占比与规模比较小。2023 年,市场前五大参与者共占有 90.6%的市场份额,其中第一名滴滴占比达到 75.5%,第二名T3出行占比6.2%,第三名曹操出行的市场份额占有为 4.8%。前三名市场规模分别为1924亿元、158亿元、122亿元,第三名仅为第一名的6.34%。

在这样的竞争格局下,曹操出行需要找到可行的差异化优势,来不断提升核心竞争力,以应对来自其他竞争对手的挑战,维护并扩大市场份额。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。