执掌伊利22年后营收下滑,潘刚的乳业帝国出现缺口快讯

2023年报中,伊利董事长潘刚领取的薪酬为2179.32万元,同比减少15.29%,回到了2020年的水平。

32岁就已执掌伊利的传奇人物,迎来了新的挑战。

数读商业原创

作者 | Yoking

2023年报中,伊利董事长潘刚领取的薪酬为2179.32万元,同比减少15.29%,回到了2020年的水平。

这位执掌伊利22年的乳业大佬,用这种方式,接纳了伊利业绩不及预期的现实,展示了熬过低谷的决心。

伊利依然是龙头,只不过这个乳业帝国的统治力出现了松动,潘刚正在防微杜渐。

帝国的烦恼

单纯看业绩,伊利依然是非常优质的白马股。

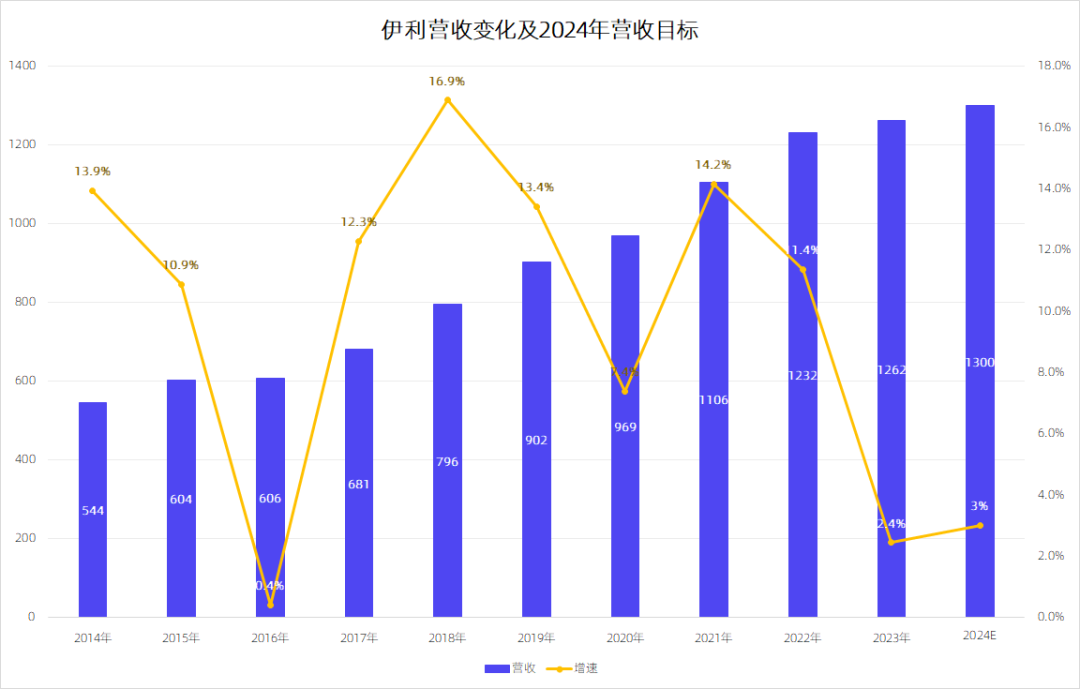

报告期内,伊利实现营收1257.58亿元,同比增长2.49%。从1993年以来,伊利的营收始终保持了增长,已经连续维持了31年,这是项非常了不起的成绩。作为国内乳业唯一一家营收破千亿的巨头,伊利依然是中国乳业第一、亚洲乳业第一、全球乳业五强,龙头地位非常稳固。

去年,伊利的三项业务都保持着正向增长。伊利液态奶业务收入855.4亿元,同比增长0.72%;奶粉及奶制品业务营收为275.98亿元,同比增长5.09%;冷饮业务营收106.88亿元,同比增长11.72%。

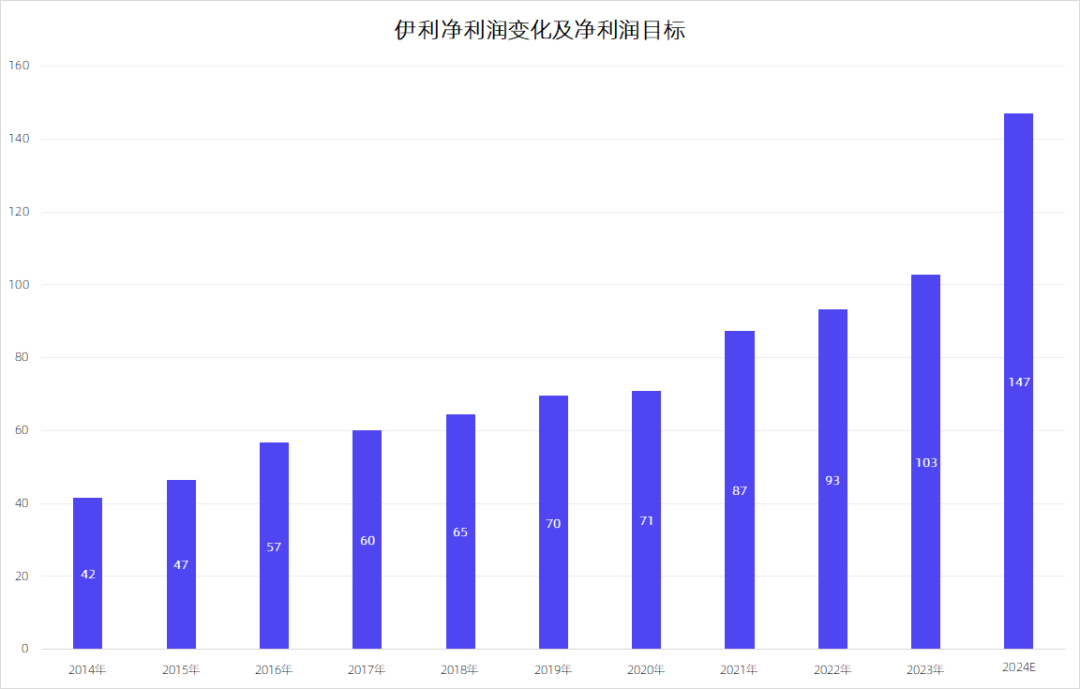

最突出的还是利润,2023年,伊利的利润首次突破了百亿,同比增长10.58%,实现了两位数增长。今年一季度,伊利净利润59.23亿,同比大幅增长63.84%,是非常惊艳的表现。一季度的净利润率高达18.34%,比上一年同期大涨7.5个百分点。

2021年以来,伊利股份逐渐将发展重心从单纯追求规模增长向净利润率提升倾斜,从数据表现看,伊利很好地完成了部分目标。

之所以说部分目标,是因为伊利的一项关键指标没能完成。

按照此前披露的计划,伊利在2023年的营收目标是1355亿元,利润总额125亿元。而实际上伊利只完成了93%,不仅如此,伊利还下调了2024年的营收目标,将其降至1300亿元,将利润总额提升至147亿元。也就是说,2023年定下的目标,可能要到2025年才能实现。

今年一季度,伊利实现营收325.8亿,同比下滑2.58%,伊利已经连续两个季度同比下滑,上次出现下滑还是2020年一季度,而当时主要受疫情影响;再往前追溯则是2016年。与竞争对手蒙牛相比,后者在去年实现营收986.2亿,同比增长6.51%。

在经历了30多年的增长后,伊利陷入了增速的烦恼。

液态奶的低迷周期

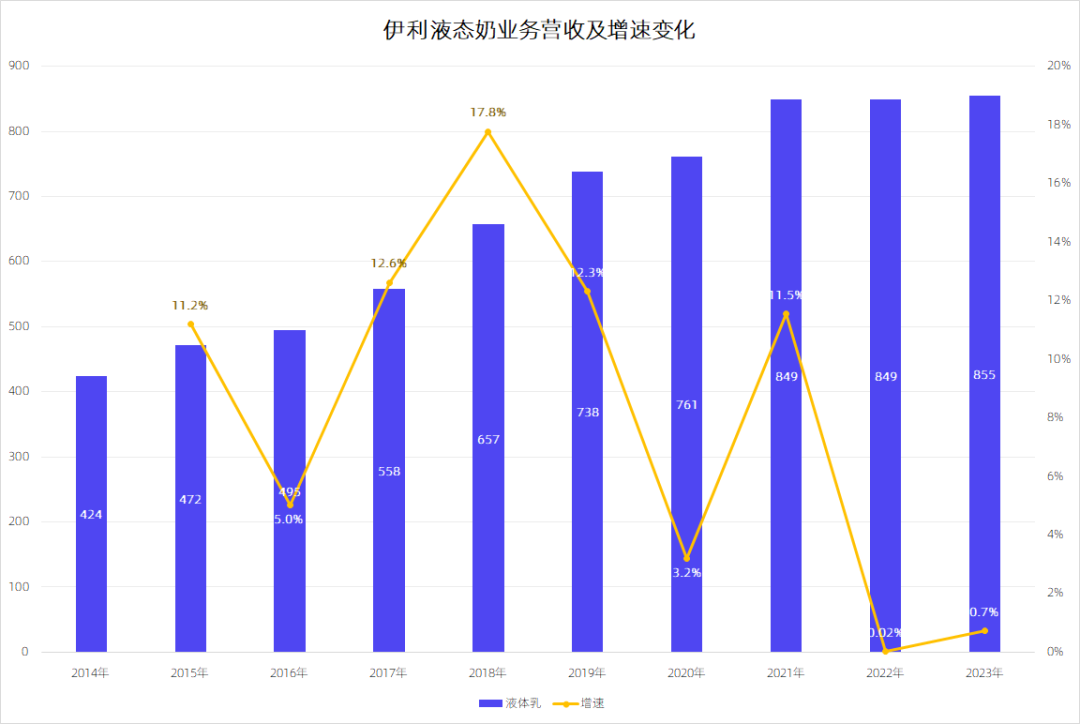

拆解营收的构成可以看出,主营业务液态奶是影响营收增长的关键原因。

2023年,伊利液体乳产品营收855.4亿元,较上期增长0.72%,低于整体的营收增速,与上一期几乎持平。与之相比,奶粉及奶制品收入 275.98 亿元,同比增长5.09%;冷饮产品营收106.88亿元,同比增长11.72%。根据券商研报,一季度,伊利液态奶营收202.61亿元,下滑幅度更是达到6.8%,液态奶成为拖累增速的业务。

财报中提到,因销量上升增加收入21.9亿元;因销售价格变动减少收入17.91亿元。一正一反,侧面表明,液体乳的销售价格有所下降,促使销量上升。

液体乳是伊利的主营业务,去年营收占比68%,这项数据的低迷,可能是伊利焦虑的主要来源。

这与大环境有着密切关系,奶业发展阶段性过剩,消费需求不振,奶源消化压力持续加大。

尼尔森数据显示,2022年-2023年,乳制品全渠道收入同比增速分别为-6.50%、-2.40%,连续两年处于萎缩状态。华鑫证券研报中也提到,行业市场价格战激烈,原料奶价格与牛只销售价格阶段性下行。原奶价格自2022年初的4.2 元/千克持续下调,截至2024年5月,原奶价格已下跌至3.4 元/千克,叠加牛肉价格走低,上游奶牛养殖业经营/出清压力增加。

下游同样不轻松,2023年,伊利股份经销商数量同比减少425家至1.95万家。2024年一季度,经销商总数量已降至1.84万家,又减少了1100家,可见其渠道压力。

过去几年,伊利与蒙牛两大巨头开始构建全产业链模式。2015年,伊利将全资子公司优然牧场分拆独立运营,2021年,优然牧场成功在港交所上市。2022年9月,伊利认购中地乳业,成为其第二大股东。

潘刚表示,因为需求恢复偏弱,叠加原奶供给偏多的影响,公司通过主动调整出货节奏来消化渠道库存。在上游端,伊利收购的多余原奶并没有都做成产品,而是部分自行喷粉消化,同时引导上游养殖业调整规模结构,推动行业恢复供需平衡。这种模式体现了伊利的社会责任意识,但同时意味着伊利要承担更大的成本和损失,2023年伊利股份共计计提资产减值损失15.26亿元。

潘刚预测,2024年下半年,上游原奶的过剩情况会开始逐步缓解。

除了大环境,伊利液态奶业务看到天花板也是现实情况。

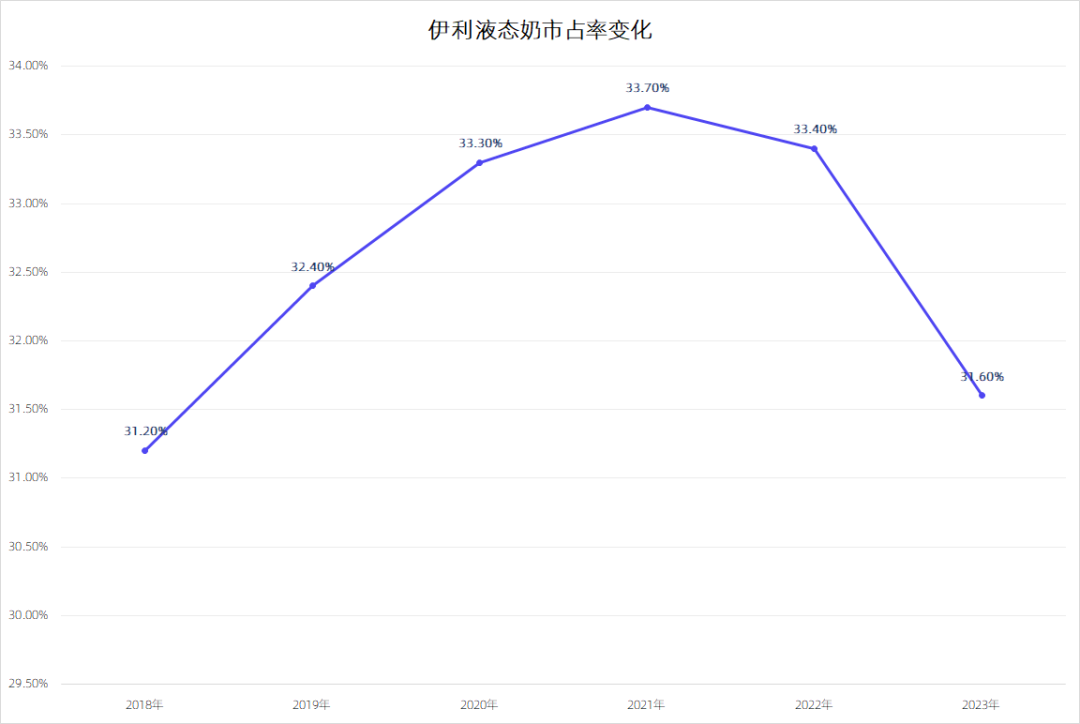

伊利液态奶主要包含常温、低温白奶和酸奶、乳饮料等,大单品以金典、安慕希、伊利畅轻等为主,这些品牌已经非常成熟。最近三年,伊利液态奶业务连续三年维持在850亿元附近,根据尼尔森与星图第三方市场调研数据综合显示,伊利液态类乳品零售额市占份额为31.6%,而在2022年为33.4%,减少了1.8个百分点,回到了2018年的水平。

伊利的市场份额已经很高,扩大份额的难度极大,更多是跟随行业的β增长,自身的份额也会随着竞争对手的创新式打法而波动。守江山总是困难的,所有目光都集中在龙头身上,稍有风吹草动便会放大。

上月,“天价奶”把伊利推上风口浪尖。一位司机发布视频称,其运送伊利牛奶时,因部分牛奶外包装变形,被伊利中转站要求赔偿2000余元,赔付后最终只带走三箱牛奶。这起事件直接影响了伊利的口碑和销量。蝉妈妈平台显示,伊利官方旗舰店在抖音直播间的销售额,从5月26日的250万,跌到了6月1日的2.5万。

液态奶增速乏力、份额下滑,让伊利的乳业帝国出现了小小的缺口。

奶粉和冷饮是提升增量、弥补缺口的关键。

难念的经

从增速看,这两项业务的确是伊利增速的重要推动力。

相比蒙牛,伊利的营收结构显然更加合理,其奶粉及奶制品业务占比已经达到22%,冷饮业务达到8.5%。有明显的第二和第三曲线。而蒙牛高度依赖液态奶业务,占比84.5%。

伊利提出了奶粉业务“2022年市占率第二、2025年行业第一”的发展目标。得益于深厚的底蕴,伊利有婴幼儿配方奶粉“金领冠”、儿童奶“QQ星”以及成人奶粉“欣活”等品牌。并通过外部并购,拿下了羊奶第一品牌澳优乳业。

过去几年间,伊利奶粉及奶制品业务一直保持着快速增长,在短短5年间翻了两番。

年报显示,2023年伊利婴幼儿配方奶粉零售额市占份额为16.2%,较上年提升了1.6个百分点;成人奶粉零售额市占份额为23.3%,居细分市场第一。在财报会上,潘刚还拿奶粉业务的表现作类比,用以彰显伊利当前的阵痛和对未来的信心。他表示,“就像前几年伊利对奶粉业务渠道调整,尽管当时对公司短期业务产生一些影响,但是调整完成后,奶粉业务开始稳步增长。”可见其对于奶粉及奶制品业务的肯定。

不过,在2023年,伊利奶粉及奶制品业务也面临着增速问题。5%的增速虽然可圈可点,但跟过往相比还是有明显降速。2024年第一季度销售收入74.3亿元,同比下滑0.2%,出现了罕见的负增长。对此,伊利表示,新国标发布后,未通过配方注册的奶粉品牌开始加速出清库存,而公司主动控制了出货节奏。“从今年二季度开始,预计公司婴儿粉在报表端就会有所改善;预计全年的收入会有不错的增长,市场份额也会继续提升”。

奶粉及奶制品业务面临的长期问题也是行业β增长乏力。婴幼儿增量减少,市场在萎缩,竞争大概率会更加惨烈,考虑到伊利已经在成人奶粉拿下23.3%的份额,伊利在奶粉及奶制品业务上的增量空间也将陷入艰苦的竞争。

冷饮是伊利比较积极的业务。根据财报,伊利成为中国冰淇淋市场上首个突破百亿的冷饮品牌,其冷饮业务市场份额保持市场第一,连续29年稳居全国冷饮行业龙头地位。连续29年第一还能实现两位数增长,足以见得伊利冷饮业务的成功。

最近几年,供过于求、质价比消费的势头越来越明显,网红高端品牌钟薛高陷入经营危机,国产冰淇淋高端化遇到了阻碍,市场正重回5元时代。伊利、蒙牛、和路雪与雀巢等头部品牌会更加受益。伊利旗下的巧乐兹、冰工厂、伊利牧场均进入行业前五;新进品牌甄稀连续三年增速超过60%。

不过,由于冷饮普遍具有季节性,其整体规模很难与液态奶和奶粉相比。而且,冷饮的波动性很大,受气候和天气影响明显。今年,由于天气变化,冷饮普遍面临去库存压力。有媒体报道,有头部品牌告知经销商,原本定下的销售任务完成70%就可以。而经销商普遍采取了低价促销,以清掉库存。这项业务很难撑起千亿的大盘。

相比于其他品牌,伊利整体经营更加稳健,利润表现更好,依然是那个短期内难以被撼动的龙头。只不过,增速趋于平缓成为当下最大的烦恼,也让竞争对手看到了伊利乳业帝国的疲态。作为32岁执掌伊利的传奇人物,潘刚又迎来了新的挑战。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。